红利策略:穿越牛熊的利器与长期防御资产

AI导读:

本文探讨了红利策略作为穿越牛熊周期的投资利器,其在国内外的历史表现及当前市场的边际线索。同时,分析了低利率时代和资本市场改革对红利资产配置的影响,以及指数化投资时代下红利指数产品的选择。

(一)红利策略的长久魅力及历史验证

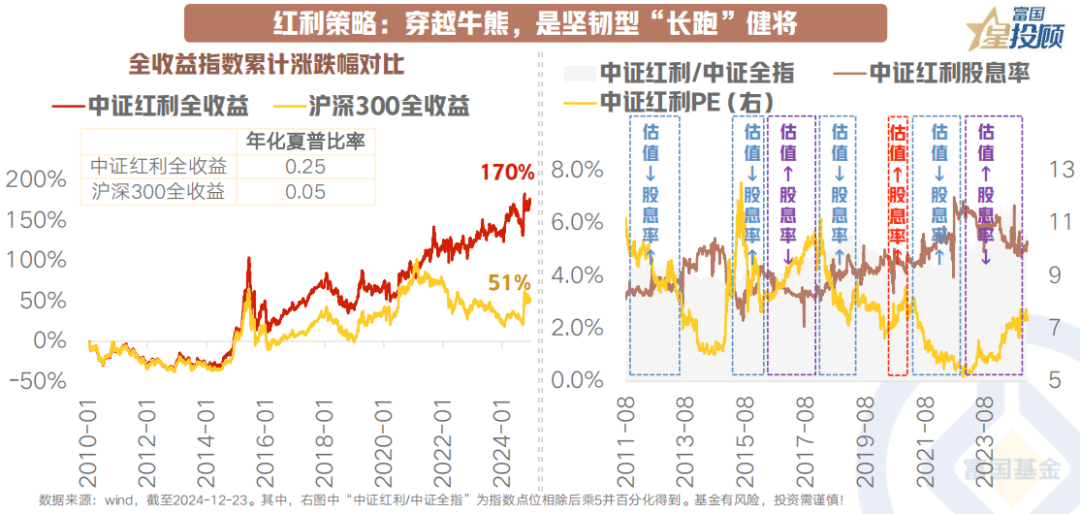

红利策略作为投资界的马拉松健将,其持续性源自穿越牛熊周期的稳定表现。自2010年以来,中证红利全收益指数累计收益率高达170%,相对于沪深300全收益指数的超额收益接近120%,展现了近乎完美的长期投资回报。

在熊市中,红利资产凭借“股息率”的安全垫,展现出强大的防御属性,成为避险资金的避风港。而在牛市中,随着基本面企稳向上,红利品种的盈利和估值实现“戴维斯双击”,进一步提升了其投资价值。特别是在PPI上行阶段,红利风格往往占据优势,这得益于红利资产中顺周期品种的主导地位。

(二)海外经验与国内红利策略的防御价值

海外经验表明,红利策略在弱市中能够挺身而出,填补主线空缺。70年代的美国和00年代的日本,在经济增长放缓和利率中枢下降的背景下,红利策略凭借确定性更高的回报,成为市场的佼佼者。

(三)红利策略再度吸睛的边际线索

截至2024年12月23日,红利类ETF单月净流入规模创下近三年新高,达到150亿元,表明红利类资产配置力度正在加大。同时,随着风险偏好修复,高弹性资产强势“吸金”,红利板块估值和交易热度已降至较低水平,安全边际更高的红利资产关注度有望再度提升。

在低利率时代,红利资产因其较高的股息率,成为机构资金配置的优选。Wind数据显示,当前中证红利指数股息率与十年期国债收益率的差值已升至近十年76%的高分位。

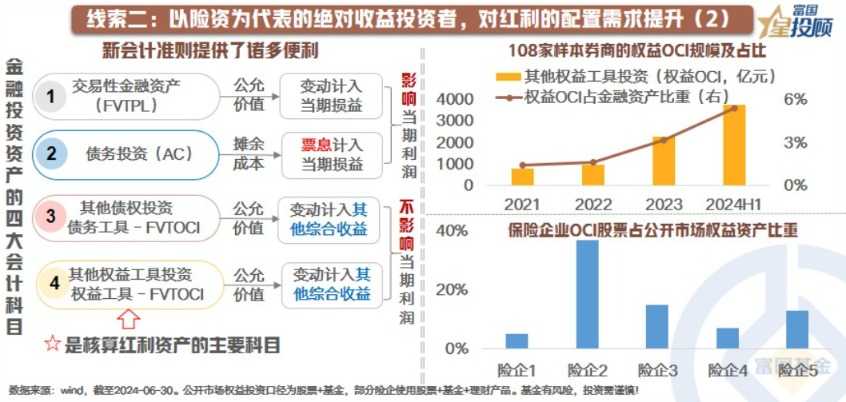

此外,以险资为代表的绝对收益投资者对红利资产的配置需求也在提升。新金融会计准则的实施为险资和券商自营增配红利资产提供了便利,有助于平抑股价波动对公司利润表的短期扰动,同时增强公司在当期的盈利表现。

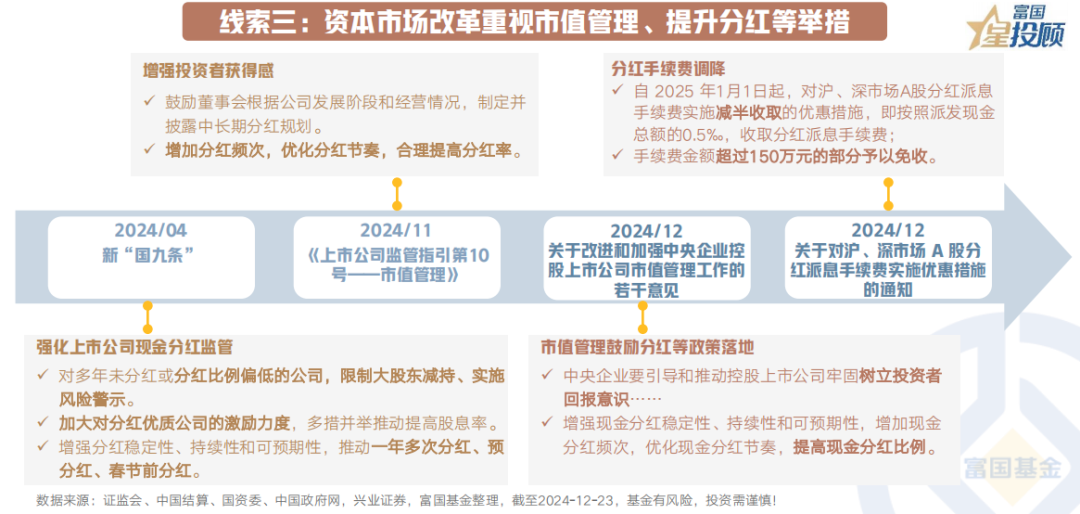

近期,资本市场政策相继落地,如分红手续费调降、市值管理等,进一步引导上市公司提升分红意愿和频次。在新“国九条”的号召下,沪深两市上市公司公布现金分红预案的数量和金额均大幅提升。

(四)指数化投资时代下的红利指数产品选择

红利策略已发展为“Smart β”多因子家族,包括单因子策略、多因子策略以及红利+行业/主题策略等。投资者在选择红利指数产品时,应根据自身风险偏好和投资目标进行筛选。

A股和港股的多因子红利指数风险收益性价比均较高,特别是红利低波、东证红利低波等指数,在当前市场环境下,能够有效降低组合波动的同时创造较好投资回报。港股方面,国新港股通央企红利、标普港股通低波红利等指数也展现出较高的风险收益性价比。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。