券商发债融资公告密集,市场利率低促发行

AI导读:

近期,券商发债融资公告显著增多,上交所、深交所均有多家券商宣布发行债券,且发行额度普遍较高。市场利率较低,企业发债融资成本更加合理,券商积极抓住时机集中发债融资。

财联社1月10日讯(记者林坚)近期,券商发债融资的公告显著增多,市场活跃度显著提升。从上交所的数据来看,招商证券、大同证券、光大证券、国泰君安证券等多家券商纷纷宣布面向专业投资者非公开发行债券,且多数为2025年私募债,发行额度普遍较高,集中在100亿-200亿元之间。

图为上交所券商债发行进展情况,显示了多家券商的债券发行计划及交易所反馈情况。

深交所方面,则以公募债为主。东北证券、西部证券、第一创业证券等公司债的利率公布或发行结果也在近日披露,其中西部证券还宣布延长了簿记建档时间,长江证券则发布了永续次级债券的票面利率公告。

图为深交所券商公募债发行进展情况,显示了多家券商公募债的发行及披露情况。

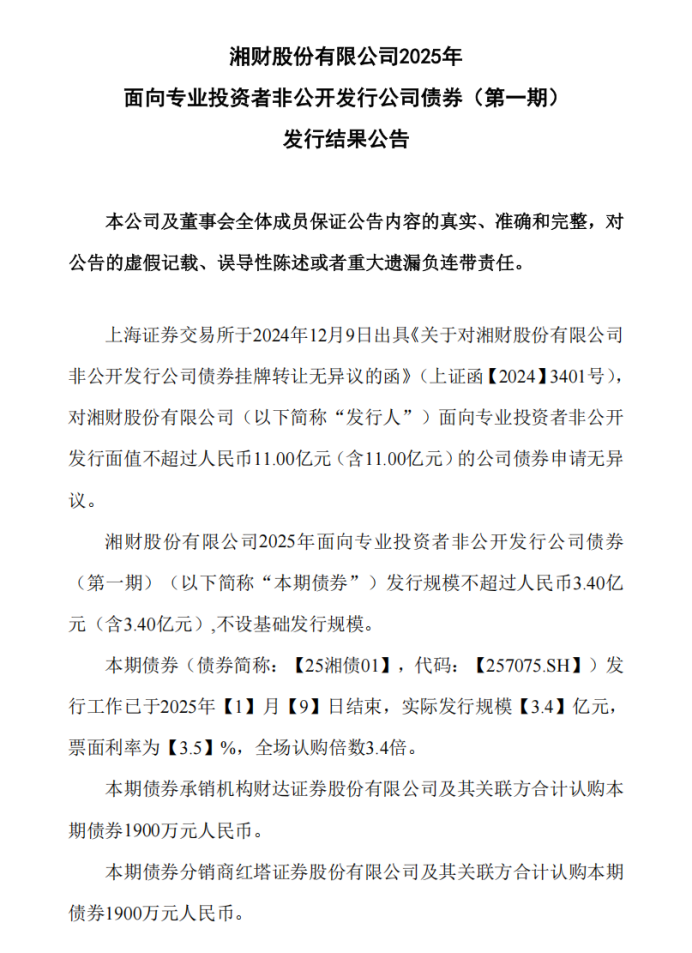

值得注意的是,湘财股份和银河证券的2024年私募债已成功发行,且认购倍数较高,显示出投资者对债券的高度认可。其中,湘财股份的债券发行规模虽不大,但票面利率较低,全场认购倍数达3.4倍,银河证券的私募债认购倍数同样可观。

图为湘财股份2025年面向专业投资者非公开发行公司债券(第一期)发行结果公告。

图为银河证券2025年面向专业投资者非公开发行公司债券(第一期)发行结果公告。

此外,第一创业证券的公募债也成功发行,认购倍数同样较高。同时,财通证券和兴业证券也分别收到了上交所无异议的函,计划发行次级公司债券。

业内人士指出,近期券商发债集中的原因主要在于市场利率较低,企业发债融资成本更加合理。同时,部分券商在引入国资股东后,也积极通过发债融资来增强自身实力。数据显示,2024年券商发行证券公司债的平均票面利率较去年有所下降,显示出市场环境的改善。

具体来看,券商发债的额度、利率及类型均有所分化。大型券商或特定时期有重大资金需求的券商,单笔发债额度较高;而中小券商或次级债券的利率则相对较高。此外,不同期限的债券利率也存在一定差异,短期债券利率普遍较低,长期债券利率则相对较高。

尽管发债融资具有诸多优点,如避免稀释股东权益、融资期限和规模更为灵活多样等,但券商在发债融资时仍需审慎冷静,积极响应政策号召,走资本节约型、高质量发展之路。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。