票据市场价格维持高位,信贷投放效应显著

AI导读:

开年第二个交易日,票据市场价格继续维持高位,万得交易数据显示国股行、城商行6个月期限票据直贴价格虽轻微回落但仍处高位。同时,信贷投放效应显著,对公贷款逐步走强,但中小行交易规模或受资本约束下降。

开年第二个交易日,票据市场价格持续维持高位运行态势。

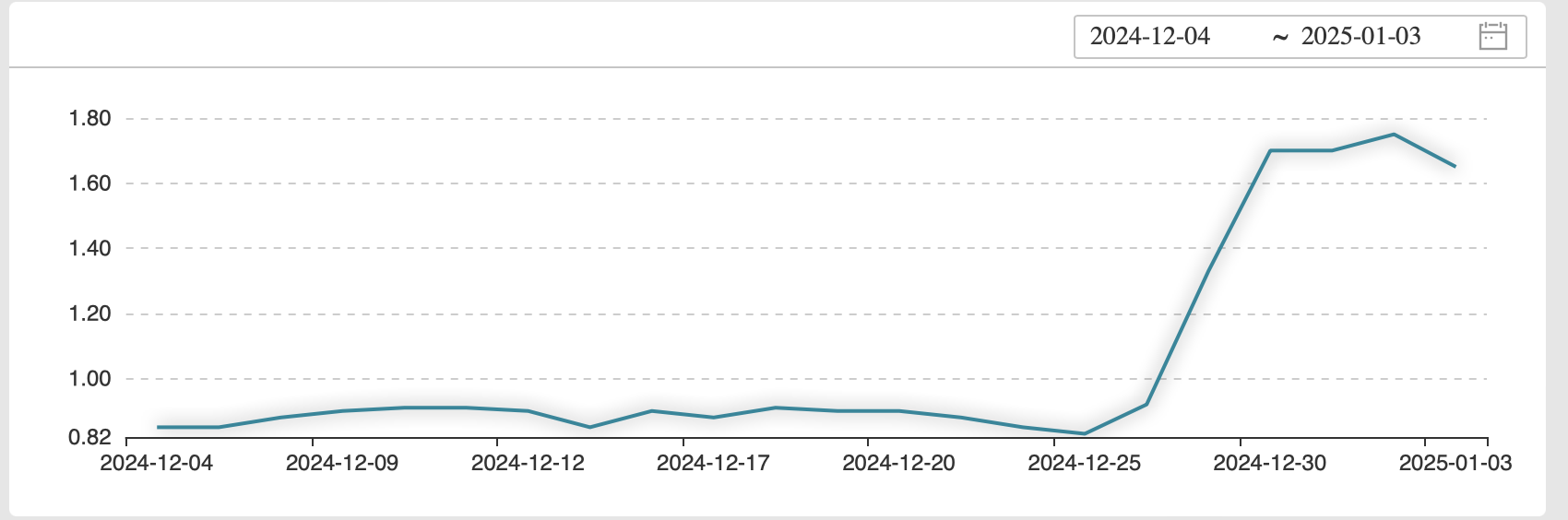

据万得交易数据显示,1月3日,国股行与城商行6个月期限的票据直贴最新价格分别为1.65%和1.76%,虽较前一交易日轻微回落0.1%,但仍稳居自去年12月25日以来的高位水平。一张wind数据图清晰展示了这一趋势。

交易走势图进一步揭示,国股行6个月票据利率自去年12月4日0.85%左右的低位持续攀升,至1月3日已报1.65%,环比增幅接近一倍。

光大证券固收首席分析师张旭指出,近期票据市场利率的抬升,反映出部分金融机构主动压缩信贷投放规模的倾向,同时也侧面体现出12月信贷增长的强劲动能。

华源证券固收首席廖志明预计,12月新增贷款将达到1万亿,其中个贷增量3500亿,对公信贷增量6000亿,尽管同比少增,但考虑到地方政府专项债用于隐性债务置换的影响,对公信贷数据实际表现良好。

上海普兰副总裁周海滨则表示,年初信贷投放效应显著,银行“旺季营销”集中放款导致收益较低的票据被挤压,以满足收益更高的其他贷款需求,因此1月票据利率维持高位。

万得数据走势图还显示,去年12月以来,各品种期限的票据利率均在1%以下徘徊,直至12月25日前后突然飙升。

华源证券报告预测数据图显示,去年12月贷款结构中,新增贷款、对公贷款均低于2023年同期,但个贷、票据和住户中长期贷款明显高于2023年同期,其中票据总额接近4000亿,远高于2023年12月的不足2000亿水平。

张旭还提到,由于中小金融机构正在改革化险,不良资产处置会拉低信贷增速,因此12月信贷实际增长可能被低估。

周海滨预判春节前市场资金整体将保持相对宽松,资金成本低于同期。他预计1月份国股足月利率将在1.5%-1.9%区间浮动,一季度维持相对高位,二季度新增人民币贷款后力不足,票据市场价格将开始走弱。

从机构角度看,周海滨分析称,中小行在票据交易中的转贴净买入量排名第一,买入需求强劲。这主要是因为大型银行在除票据外的信贷业务中占据优势,而中小行面临贷款投放压力大、不良率和存款增长快等问题,倒逼其参与票据二级市场买入。

然而,2025年票据二级市场规模存在不确定性。数据显示,2024年1-11月票据转贴现交易量同比下降9.67%,回购同比下降8.76%。江西财经大学九银票据研究院执行院长肖小和认为,商业银行信贷规模调节和指标调控对票据二级市场业务产生了明显制约作用。

周海滨还指出,随着新的资本管理办法和票据交易规则的实施,很多中小行风险资产不足以支撑票据频繁的过桥和波段交易,这将压降规模和频次。因此,2025年转贴发生额增速大概率会保持下降趋势。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。