城投债市场变革:化债加速优胜劣汰,步入存量时代

AI导读:

城投债市场经历重大变革,化债行动加速优胜劣汰,优质城投债备受追捧,市场成交活跃。同时,化债工作对城投债融资规模产生深远影响,城投债步入存量时代,未来信用风险演化备受关注。

本轮大规模化债行动推进一个多月以来,城投债市场经历了显著变革,一级发行与二级投交中“优胜劣汰”现象加剧。11月8日,全国人大常委会审议通过一项重大化债举措:增加地方政府债务限额6万亿元,用于置换存量隐性债务,计划三年完成。自11月12日河南率先响应,至12月11日北京收尾,2024年内全国已分配完毕2万亿元隐债置换额度。

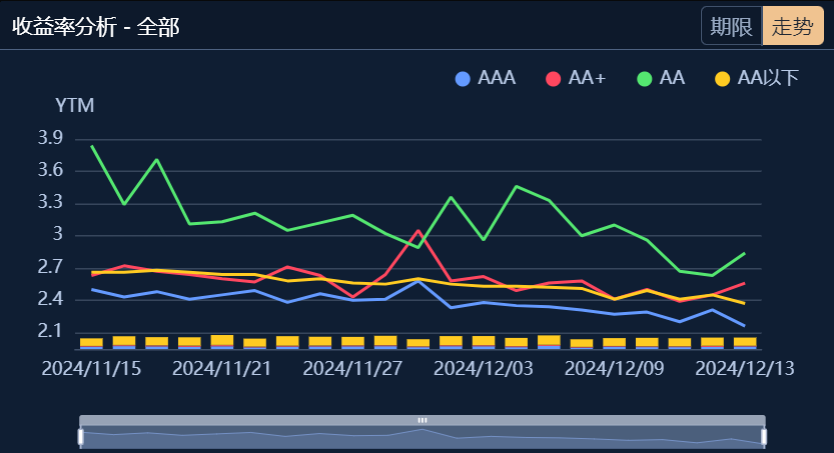

此次化债的重点是地方融资平台的非标债务和高息城投债。过程中,偿债能力较弱、债务负担重的城投债被大量清理、提前兑付,而优质城投债则逐步走出困境,二级市场成交活跃,成交利率下降。12月上旬,高资质城投债因机构抢配、优质资产稀缺而备受追捧,AA+级5年期城投债成交利率下行至2.38%,AAA+级7年期品种则下行至1.83%。

城投债重获市场青睐,得益于隐形债务置换对信用风险的化解及城投平台偿债能力和信用等级的提升。业内人士指出,债务置换是对低资质城投债的“出清”,正逐步优化存量城投债结构。弱资质高息城投债成为置换首要对象,而优质低票息城投债则在化债信用加持下地位更加稳固。

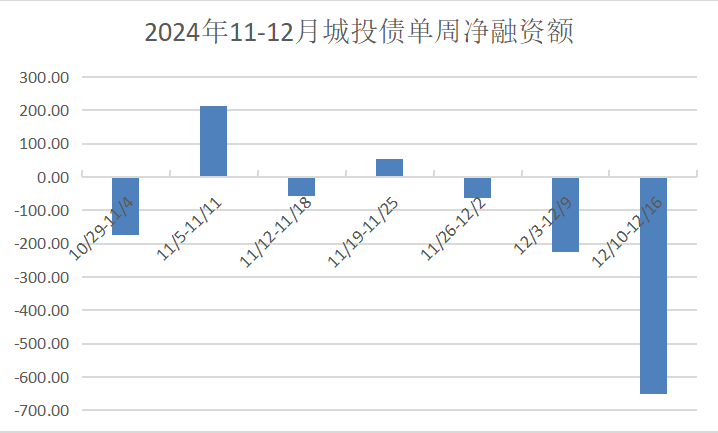

化债工作的推进对城投债融资规模产生深远影响。一级市场发行端,城投债增量受限,发行审核趋严,供给缩量。数据显示,截至2024年12月17日,城投债总发行量较2023年全年减少16.85%。同时,城投债偿还节奏加快,到期规模大于去年同期,净融资规模大幅缩减,单周净融资额持续维持净融出方向,且净融出额有扩大趋势。

面对境内发债趋严,部分城投企业转向境外发行高票息城投点心债、美元债。然而,截至2024年12月17日,新发城投点心债规模相对较小,且增长势头虽快,但监管已要求投资机构对城投点心债投资“只减不增”,预计未来境外城投债供给也将收紧。

在隐形债务置换的资金支持下,城投债偿付安全性提升,一级发行票面利率和二级市场成交收益率双双下降。机构对城投债主体偿付能力和信用资质的信心增强,推动城投债发行与成交收益率下行,信用利差缩小。成交方面,城投债市场表现主要受地域因素影响,成交额集中在化债大省。

展望未来,城投公司退出融资平台的节奏加快,意味着城投平台与政府的信用剥离加速,城投资质分化或将显现。惠誉评级亚太区国际公共融资评级高级董事孙浩表示,化债过程将加速城投转型,摆脱融资职能的城投并未失去地方政府支持,支持将更加弹性。城投平台命运或将两极分化,经济较强地区的城投将率先进入转型深水区,经济较弱地区的城投将保持较低投资强度。

市场配置方面,有机构指出,城投债已步入“存量时代”,增量供给受限,存量置换过程中弱资质品种出清趋势延续。未来城投债利差的核心变量在于城投融资政策,若城投信用利差持续收窄,资质下沉和拉久期策略将进一步加强。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。