中策橡胶IPO募资大幅缩减,聚焦关键项目与泰国建设

AI导读:

中策橡胶集团股份有限公司在更新财务资料后,再次冲刺上交所主板IPO,但募资规模大幅缩减,将资金重点投向关键项目和泰国建设。同时,公司面临安全事故频发和关联交易等挑战。

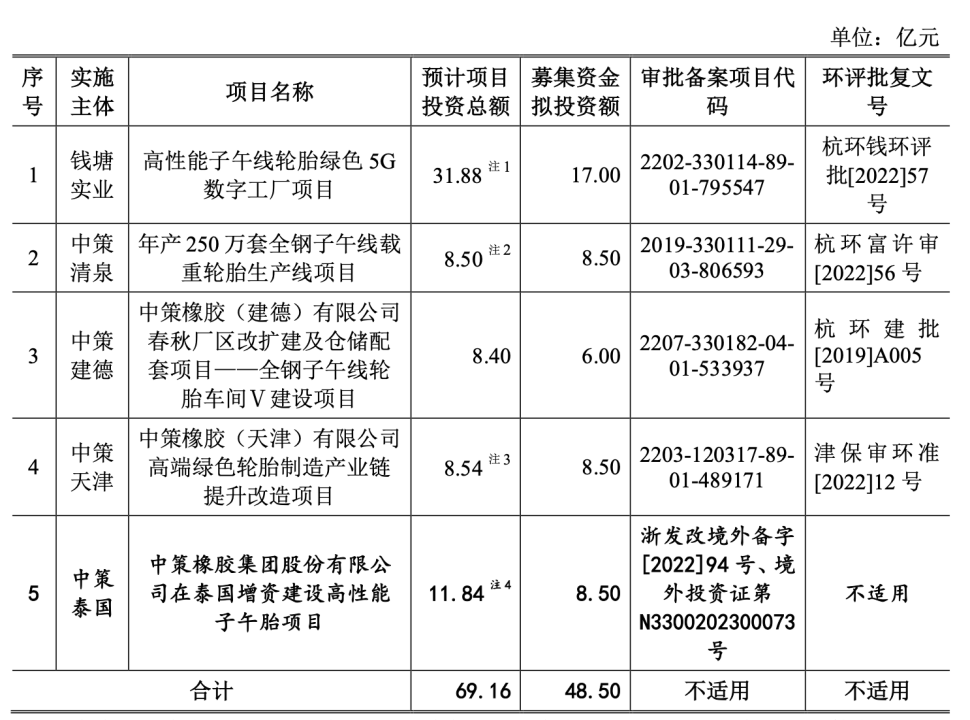

为了加速审核进程,中策橡胶集团股份有限公司(简称“中策橡胶”)在更新财务资料后,再次冲刺上交所主板IPO。此次IPO申请中,中策橡胶大幅缩减了募集资金规模,相比之前减少了28.5亿元的补充流动资金项目,将资金重点投向高性能子午线轮胎绿色5G数字工厂及年产250万套全钢子午线载重轮胎生产线等关键项目。

募资规模显著缩减的背后,是监管层对企业融资实际需求的严格审查。自证监会主席吴清今年3月表态要严审IPO企业上市目的后,多家企业的融资规模有所削减。例如,国货航的募资计划从65.07亿元缩减至35亿元。同样,中策橡胶在最新招股书中也取消了28.5亿元的补充流动资金,募资总额从70亿元大幅减少。

除了募资规模的调整,中策橡胶还对项目进行了优化,取消了部分研发项目升级及信息化建设技术改造,新增了在泰国的高性能轮胎建设项目。这一变化反映了公司对市场趋势的灵活应对和战略调整。

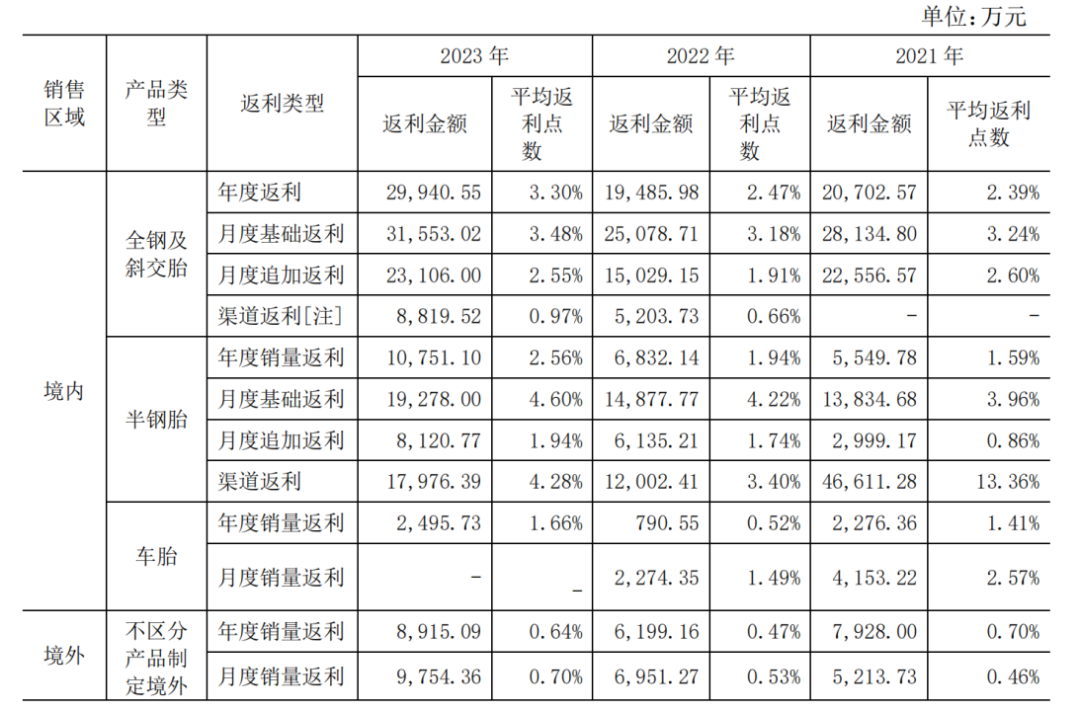

从财务数据来看,中策橡胶在报告期内的营业收入持续增长,但2022年出现了增收不增利的情况。公司主要采用经销模式,约80%的主营业务收入来自经销商,且给经销商的返利金额较大。值得注意的是,境内返利点数远高于境外,但境外收入贡献总营收的比例平均近50%。这反映了公司在国内外市场的不同竞争策略和返利政策。

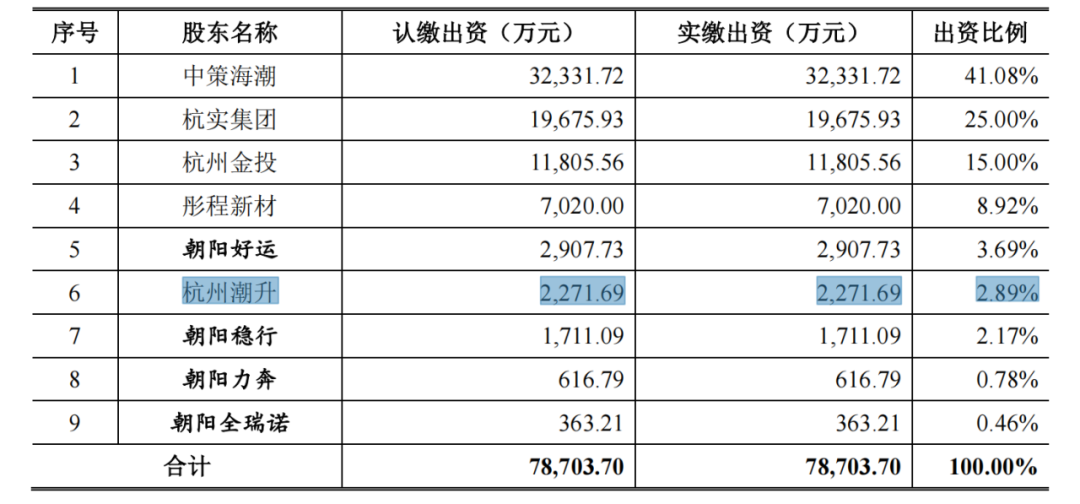

此外,中策橡胶的经销商还共同出资设立了持股平台,成为公司的股东之一。这一举措不仅增强了经销商与公司的利益绑定,也体现了公司对经销商的重视和合作关系的深化。

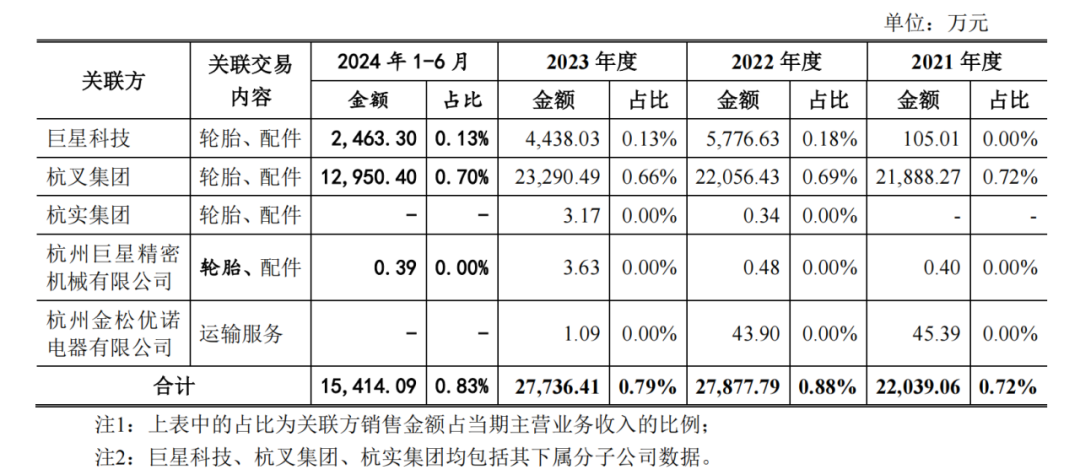

然而,中策橡胶在发展过程中也面临一些挑战。报告期内,公司控股企业安全事故频发,暴露出安全管理存在的问题。同时,在内控方面,公司与关联公司存在关联交易,且实际控制人相同,这增加了公司治理的复杂性和风险。

尽管如此,中策橡胶在报告期内仍进行了四次分红,合计达17亿元。这体现了公司对股东回报的重视和财务实力的稳健。

(2023年3月版招股书)

(2023年3月版招股书)

(2024年12月版招股书)

(2024年12月版招股书)

(文章来源:国际金融报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。