美债收益率暴涨,金融市场动荡加剧,美联储或紧急干预

AI导读:

美债收益率暴涨,30年期美债收益率破5,10年期美债收益率也大幅上涨。市场担忧美债基差交易爆雷及海外债主抛售美债,导致金融市场动荡。未来48小时美债标售结果及美联储是否干预成为关键。美联储或需采取紧急措施平息市场动荡。

继我们日内早间文章提到“万亿美元美债地雷”(基差交易平仓)被彻底引爆之后,美债的抛售行情在周三亚洲时段进一步加剧……

行情数据显示,30年期美债收益率已直线蹿升至“破5”,日内一度暴涨25个基点至5.010%,创下2023年末以来新高。这一波动对金融市场产生了深远影响。

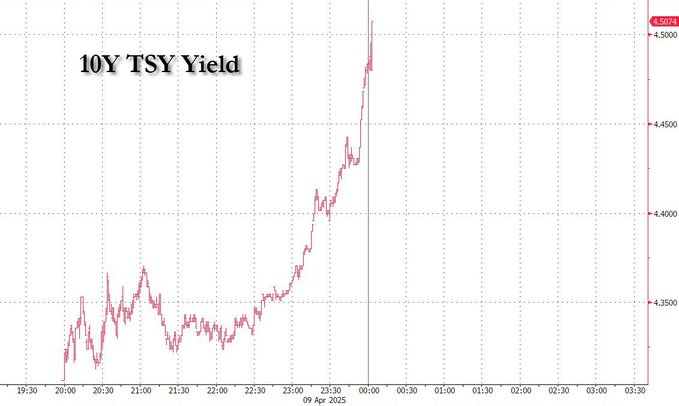

素有“全球资产定价之锚”之称的10年期美债收益率也上涨21个基点,至4.503%。

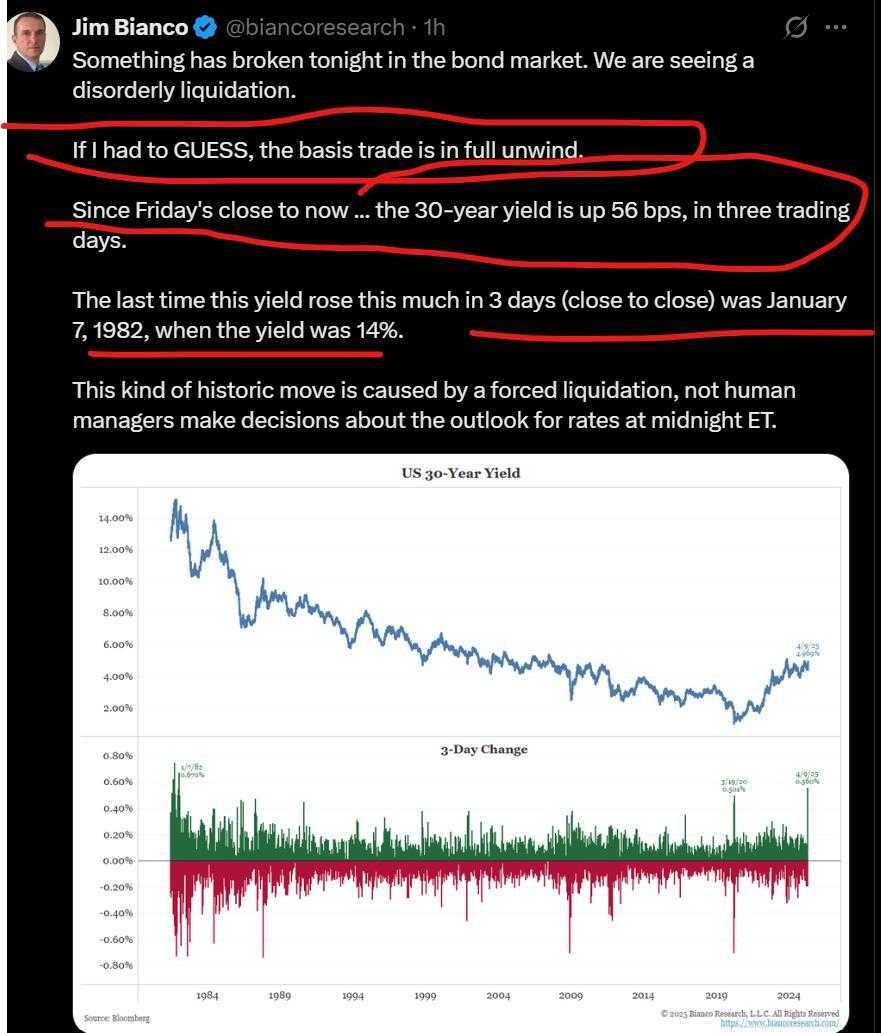

根据著名研究机构Bianco Research的创始人吉姆·比安科(Jim Bianco)的统计,自上周五至今,30年期美债收益率在短短不到三个交易日的时间内上涨了56个基点。上一次收益率在3天内如此大幅上涨还要追溯到1982年。但当时美债收益率高达14%,相比之下,此次涨幅虽大但仍属历史性行情,疑似由强制清算引发。

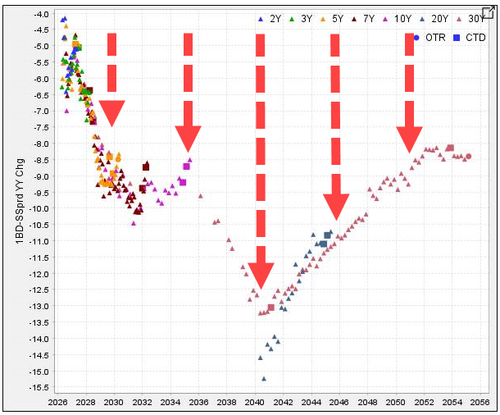

美债的暴跌已超出正常波动范畴,市场关注的焦点集中在:美债基差交易爆雷的影响程度及是否有海外“债主”在抛售美债。

关于美债基差交易爆雷,我们早间文章已详述,投资者可查阅。zerohedge网站总结了事态可能演变的脉络,包括万亿美元美债基差交易爆雷、系统流动性不足等。

未来48小时的两场美债标售结果及美联储是否干预,或将成为美国金融系统命运的关键。

野村利率交易员Ryan Plantz警告称,国债市场正经历大规模平仓,流动性真空已形成。美联储或需介入。

Plantz指出,尽管美联储可能不愿表现出救助态度,但市场动荡或迫使其采取行动。特朗普政府的“静默模式”加剧了市场恐慌,导致美债需求真空。

当前市场陷入流动性真空,讨论转向美联储何时救市。若市场波动持续,美联储可能采取常备回购便利(SRF)、终止量化紧缩(QT)等措施。

芝加哥大学学者建议,美联储可采用“对冲式购债”介入美债基差交易爆雷问题。

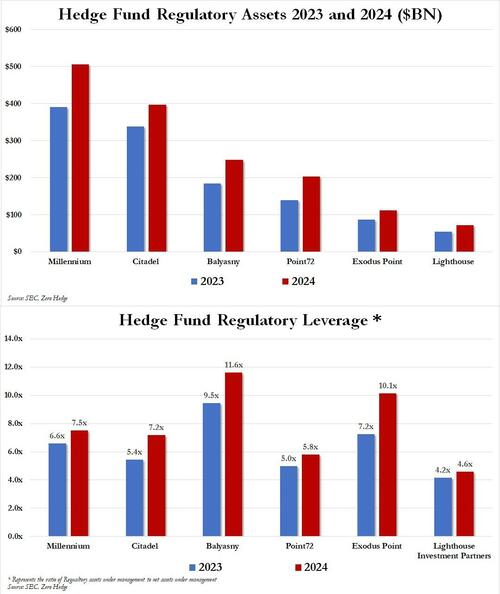

美债基差交易主要头寸集中在少数对冲基金手中,高杠杆意味着小幅损失即可能导致全盘崩溃。历史上,类似危机曾由美联储大规模注水行动平息。

注:上图为六大对冲基金资产规模与杠杆倍数对比。

市场还担心,除基差交易爆雷外,特朗普的关税政策可能引发更多海外债主抛售美债。盈透证券首席策略师史蒂夫·索斯尼克表示,外国需求萎缩将影响美债发行。

目前,日本已否认抛售美债。美国最大“海外债主”的态度对市场具有重要影响。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。