万亿买断式逆回购落地,资金面紧张情绪缓解

AI导读:

万亿买断式逆回购落地后,市场资金面紧张情绪得到有效缓解,银行间隔夜质押式回购利率创下年内新低,DR001均价再降,显示出银行负债压力显著改善。然而,6月临近半年末,资金面季节性波动难免,存单到期高峰和政府债供给高峰尚未过去。

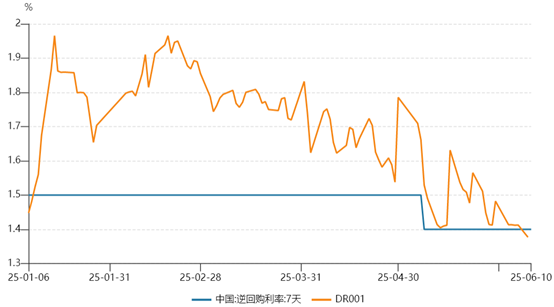

在万亿买断式逆回购落地后,市场资金面的紧张情绪得到有效缓解。今日,银行间隔夜质押式回购利率创下年内新低,并已下破政策利率1.40%,显示出银行负债压力显著改善。业内分析认为,尽管资金价格中枢下行的趋势未变,但季节性波动依然存在。

今天上午,资金利率继续走低。截至午间,DR001均价再降2BP至1.35%,刷新年内低点;DR007均价也下行1BP至1.49%。

(资料来源:Wind数据,财联社整理)

(资料来源:Wind数据,财联社整理)

由于央行5月中旬下调7天期逆回购利率10BP至1.40%,DR001均价近日已低于政策利率。交易员解释称,DR代表银行间的拆借利率,通常大型银行通过逆回购从央行获取资金后再拆借给中小银行,因此DR利率应高于政策利率。

此前,因存款搬家等因素,银行间资金面较为紧张。尽管今年2月以来资金利率整体震荡下行,但大部分时间DR利率远高于政策利率。上周五,央行预告并实施了1万亿买断式逆回购操作。

DR001低于政策利率,意味着银行间拆借资金成本低于央行借款成本。交易员指出,在万亿买断式逆回购落地后,银行间市场资金充裕,银行负债端压力大大减轻。

财通证券首席经济学家孙彬彬团队指出,买断式逆回购操作后,Shibor 3M和IRS_REPO_1Y指标明显下行,反映出银行体系中长期资金压力缓解,市场资金预期乐观。

此外,同业存单发行利率也见顶回落,一年期国股行同业存单发行利率由上周最高1.71%降至1.67%左右。

然而,6月临近半年末,资金面季节性波动难免。同时,存单到期高峰和政府债供给高峰尚未过去。

华安证券固收首席颜子琦认为,大行资金融出水平上周已恢复,但中小行资金转为净融入,可能与负债端压力升温有关。在6月大额存单到期和政府债供给仍高的背景下,预计资金面整体均衡,但难以大幅下行。

华创证券固收首席周冠南预计,6月流动性缺口约1.4万亿,考虑已投放的1万亿买断式逆回购,整体资金缺口压力相对有限。买断式逆回购前置操作有利于稳定资金预期。

中邮证券固收首席梁伟超指出,资金价格中枢下行趋势未变,季节性波动存在。投资者无需过分纠结央行“合意”的资金价格位置,更多是市场自身预期的反映。因此,在流动性宽松的月初,资金价格有望继续下行,但半年末的季节性波动也将存在。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。