罕见利率双降深意解读:LPR与存款降息同步落地

AI导读:

5月20日,LPR与存款降息同步落地,市场震动。此举意在推动实体经济融资成本下行,减轻付息负担。预计将为商业银行净息差释放缓冲空间,稳定经济基本面,推升股市等风险资产配置性价比。

【导读】罕见利率双降,深意何在?火速解读

中国基金报记者 莫琳

存款、LPR降息同步落地,市场震动。

5月20日,中国人民银行授权全国银行间同业拆借中心公布,新一期贷款市场报价利率(LPR)揭晓。1年期LPR为3%,5年期以上LPR为3.5%,两个期限品种均较上月下降10个基点(BP)。这是LPR在连续6个月保持不变后,年内首次下调。

与此同时,多家国有大行及部分股份行也同步下调人民币存款挂牌利率,活期存款、定期存款和通知存款等多种产品利率均有不同程度下降,最多下调25BP。此举意在稳定息差,推动实体经济融资成本下行。

多位受访分析人士认为,本轮LPR降息符合预期,将推动实体经济融资成本进一步降低。存款降息与LPR调降同步,是商业银行在利率自律机制影响下主动稳定息差的举措。

LPR非对称下调,精准“灌溉”实体经济。南开大学金融发展研究院院长田利辉指出,此次调整意味着政策组合拳释放托底信号,楼市修复进入关键期,资本市场定价逻辑或切换。

企业长期贷款成本降低,盈利预期改善,有助于刺激扩大生产和投资。央行数据显示,4月企业新发放贷款加权平均利率约为3.2%,个人住房新发放贷款加权平均利率约为3.1%,均创历史新低。

中金公司首席宏观分析师张文朗指出,LPR下调将直接减轻实体经济付息负担,激发新增融资需求,促进经济高质量发展。房地产市场同样受惠,首套房贷利率有望进入“2字头”时代。

此外,东吴证券首席经济学家芦哲认为,存款利率下调将减缓银行业息差收窄压力。国盛证券首席经济学家熊园表示,此举旨在降低存款利率以缓解银行负债端成本。

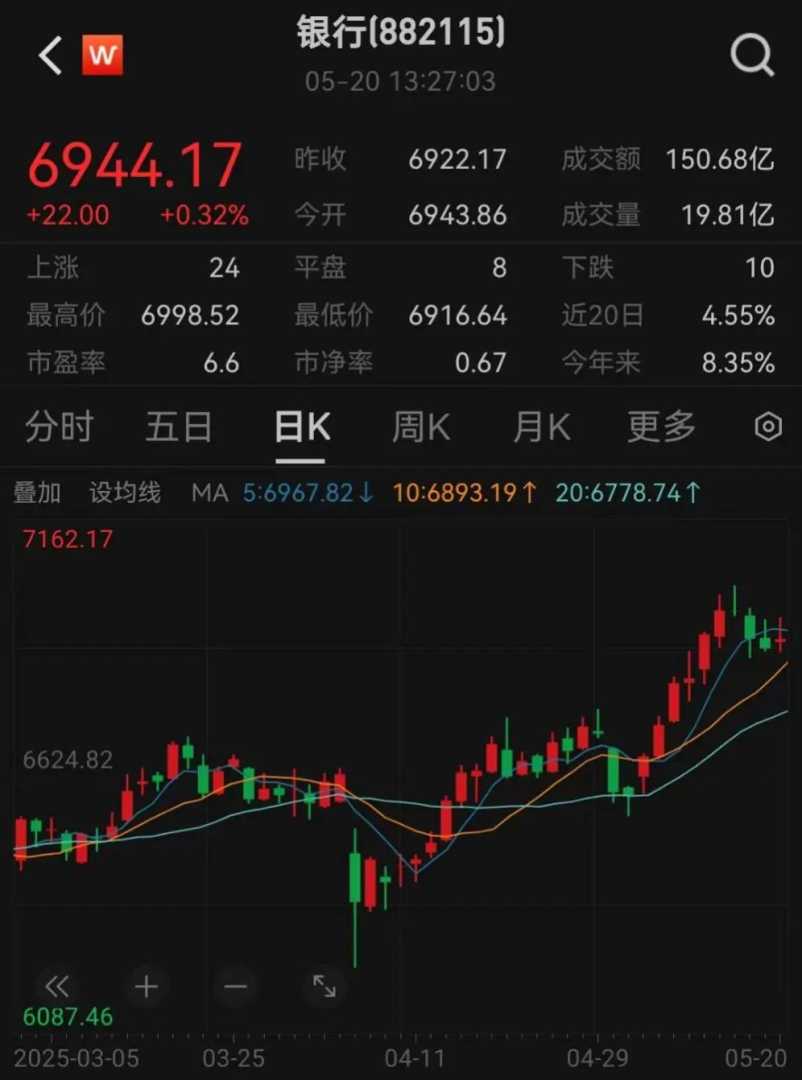

展望后市,芦哲预计,LPR下调将继续稳定经济基本面,推升股市等风险资产的配置性价比。张文朗预计,政策效果将随外部环境改善和市场信心增强而放大。

田利辉提醒,二级市场基建、消费板块或迎估值修复,但需防范债市波动。当前资产负债传导效率将成为决定LPR工具效能的核心。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。