央行6月缩量续作MLF,专家预测下半年降准降息空间打开

AI导读:

6月17日,央行开展逆回购和MLF操作,维持中标利率不变。专家分析,当前流动性合理充裕,央行缩量续作MLF意在避免资金空转。尽管内外部双重约束下MLF利率未变,但专家预测下半年降准降息空间打开。

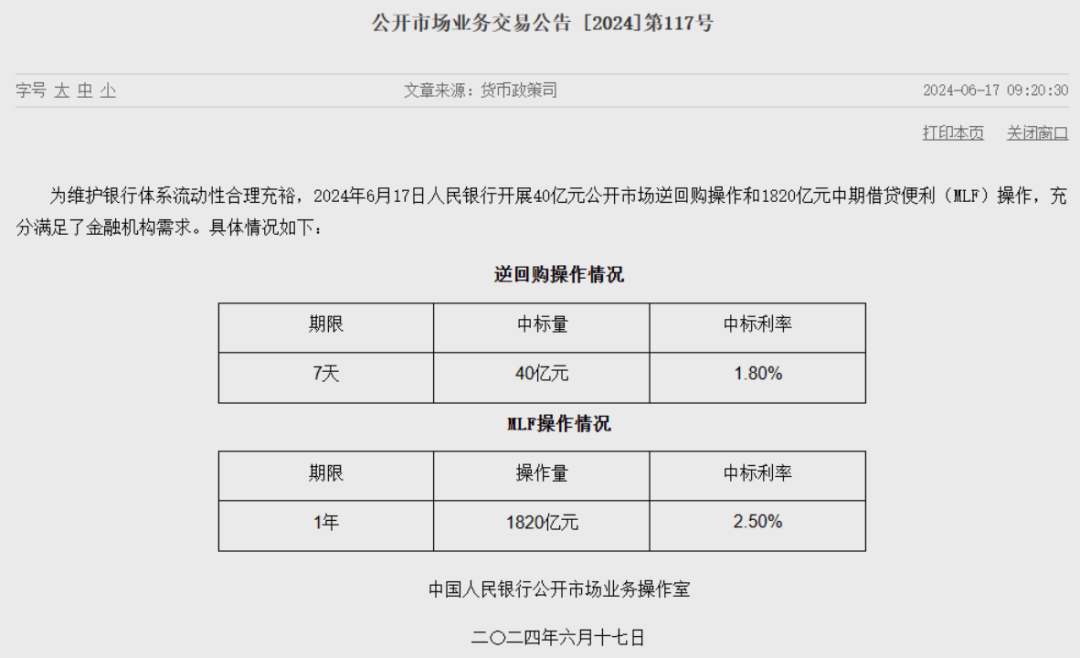

6月17日,人民银行(央行)为维护银行体系流动性合理充裕,采取了40亿元的公开市场逆回购操作和1820亿元的中期借贷便利(MLF)操作。其中,7天期逆回购中标利率维持在1.8%,MLF中标利率则保持在2.5%,均未发生变化。

鉴于6月还存在2370亿元的MLF到期,央行当月选择了缩量平价续作MLF,净回笼资金550亿元。这是央行在3月和4月之后,再度采取缩量续作的方式。

市场专家分析指出,从流动性“量”的角度看,当前银行体系流动性合理充裕,银行对央行的流动性补充需求不高,因此央行选择缩量续作MLF,以避免资金空转。从“价”的角度看,MLF利率调降受到银行净息差和人民币汇率等多重因素制约。然而,随着银行业“手工补息”等不规范行为影响的减弱,央行在下半年实施降准、降息的政策空间有望扩大。

央行缩量续作MLF,流动性保持充裕

进入6月,银行体系流动性持续保持合理充裕,市场利率走势平稳。银行间7天质押回购加权平均利率(DR007)在7天期逆回购利率附近波动,波动区间为1.77%至1.81%。

市场专家认为,央行在6月选择再度缩量续作MLF,反映了银行体系流动性充裕的现状,央行无需加大中长期流动性供给。东方金诚首席宏观分析师王青表示,近期MLF操作总体处于缩量或等量续作状态,这背后是银行信贷投放节奏放缓,流动性充裕的结果,并非政策面释放数量收缩的信号。

此外,部分专家还认为,偏低的MLF操作力度与商业银行同业存单到期收益率反映出央行正在避免货币供给超过需求,以防止资金沉淀和空转套利行为。今年政府工作报告明确提出要“避免资金沉淀空转”,而近期银行业持续规范“手工补息”,正是为了限制大型企业“低贷高存”的空转套利机会。

自4月中旬以来,1年期商业银行(AAA级)同业存单到期收益率在2.0%—2.1%之间窄幅震荡,与MLF利率之间的利差持续处于高位。兴业证券研报指出,在禁止“手工补息”后,银行负债端压力上升,尤其是国有大行通过发行1年期同业存单进行主动负债管理,导致整体供给压力较大。

然而,随着金融“挤水分”影响的减弱和政府债券发行力度的加大,市场专家预计银行对中长期流动性的需求将增加,未来MLF有望转向超额续作。

内外部双重约束下,MLF利率维持不变

央行多次表示货币政策仍有空间,但现阶段进一步降息面临来自银行净息差和人民币汇率的内外部双重约束。因此,6月MLF利率保持稳定符合市场预期。

截至2024年一季度末,我国商业银行净息差进一步下降至1.54%,处于历史低位。光大银行首席固定收益分析师张旭表示,此时降息将给净息差带来更大压力,影响金融支持实体的可持续性,并可能引发资金沉淀和空转套利行为。

此外,人民币汇率持续承压也限制了央行的货币政策空间。目前中美利差倒挂已达220个基点,人民币对美元汇率保持稳定实属不易。尽管欧洲央行近期降息,但民生银行首席经济学家温彬指出,美联储降息时间尚不确定,即使降息,高利率也将维持较长时间。在此背景下,海外货币政策对国内宽松的制约依然较大。

专家:下半年降准、降息空间打开

尽管6月MLF利率维持不变,但专家表示,为进一步提振内需、促进物价温和回升,总量型货币政策工具发力的必要性仍在。随着内外部约束逐步缓解,下半年货币放松节奏或有所加快,降准、降息都具备落地空间。

王青认为,未来政策性降息幅度将较为有限,优先选择的政策工具组合是保持MLF操作利率不变,通过引导存款利率下调、全面降准等方式推动LPR报价下行,降低各类贷款利率特别是居民房贷利率。

张旭表示,在银行业规范“手工补息”降低银行负债成本后,未来两三个月内降准的概率并不低。后续可能看到LPR通过加点幅度压缩的方式下行。

温彬则预计,为了降低融资成本、维持银行净息差稳定,存款利率仍需要进一步下调,最快可能在年中至三季度落地,进而为LPR调降打开空间。

(文章来源:券商中国)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。