2025年一季度地方债发行启动,新政策助力专项债发行前置

AI导读:

2025年一季度,全国各地地方政府债券发行工作正逐步启动,拟发行规模达11829.6455亿元。新政策助力专项债发行节奏前置,同时扩大专项债使用范围,允许用于土地储备和收购存量商品房。

1月中旬,全国各地正紧锣密鼓地启动2025年一季度的新一轮地方政府债券发行工作。据21世纪经济报道记者根据Wind数据梳理,截至1月17日,包括江西省和辽宁省在内的18个省市已在中国债券信息网公布了其2025年一季度的地方债发行计划,拟发行规模高达11829.6455亿元。具体来看,一季度各地将合计发行新增一般债855.89亿元、新增专项债3481.13亿元,再融资一般债1510.2885亿元、再融资专项债5982.337亿元。

作为地方政府的重要融资渠道,地方债券在发行审核和市场表现上近年来呈现出新的变化。结合本月10日财政部“中国经济高质量发展成效”新闻发布会的内容,以及近期地方债的一系列新动向,21世纪经济报道记者进行了以下梳理。

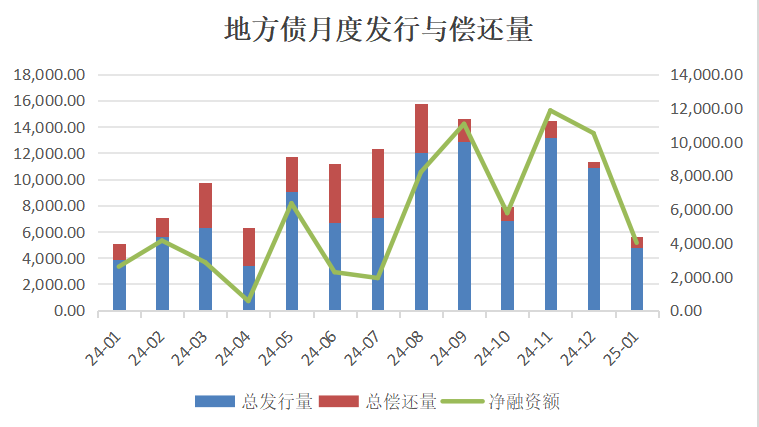

2024年,地方债的净融资发力较为靠后,但预计随着“自审自发”政策的推行,2025年的发行节奏有望前置。在2024年的债市繁荣中,国债和国开债的交投性价比降低,城投债发行趋严,使得不少债券投资者转向优质地区新发的地方债品种。一位大行理财子公司的固收负责人表示,承接更多地方债已成为金融机构固收投资方面拉长久期、增厚收益的优质资产选择。

从发行节奏上看,去年地方债供应放量,发行和净融入额度在第三、第四季度达到高峰。然而,尽管地方债的性价比未来值得关注,但与国债、国开债相比,其成交活跃度仍显不足,主要由配置盘的机构资金参与,承接主力为银行和保险。

交易盘方面,去年12月国债收益率快速下行时,地方债也经历了一波补涨行情。但后续利差压缩还需等待地方债发行的持续放量,以带动二级市场机构交投活跃情绪继续抬升。浙商证券研究所的研报指出,今年地方债的主要供给压力可能依然集中于二三季度,且再融资专项债供给可能明显早于新增专项债供给。

在发行审核方面,去年年底的政策变化值得重点关注。国务院办公厅发布的《关于优化完善地方政府专项债券管理机制的意见》提到,将开展专项债券项目“自审自发”试点,下放审核权限,以提高申报和审核效率,利好专项债发行和使用效率提升。预计2025年专项债发行节奏将较2024年明显前置。

从资金用途来看,地方债可分为新增债、再融资债和置换债。截至2025年1月17日,地方一般债券中置换债存量规模占比3.91%,专项债券中置换债存量占比2.49%。财政部副部长廖岷在新闻发布会上表示,2025年的2万亿元置换债券已启动相关发行工作,旨在更大力度地支持地方政府缓释偿债压力,增强发展动能。

新年伊始,青岛和湖北率先披露并发行了“置换隐性专项债”。其中,湖北省计划发行再融资专项债券用于置换存量隐性债务,规模庞大。从招标结果来看,湖北此次新发的专项债中,置换债的边际利率相对较高,但部分债券的发行全场倍数超27倍,显示出市场认购热情高涨。

此外,近日宣布将于近期发行地方隐性债务置换债的地区还有天津市、厦门市和山东省等。地方债交易人士认为,置换债一级招标发行上的认购火热,标志着市场交投热情高涨,也显示个券偿债信用资质认可度正迅速提升。

招商银行专项债服务研报指出,近年来我国每年新增专项债券额度快速上升,已成为地方政府融资的主力品种。然而,从市场端视角来看,地方专项债和一般债的市场成交表现之间仍存在明显差距。目前,一般债更受交易员青睐,因其用途较专项债而言更广泛,交易上流动性也相应更好。

为了更好发挥专项债的举债融资作用,政策层面已扩大其资金用途。财政部综合司司长林泽昌表示,2025年新增发行的专项债额度内,地方可根据需要统筹安排用于土地储备和收购存量商品房。这一政策预计将以更大力度流向并有效惠及重点发展领域。

中证鹏元信用评级高级董事、资深研究员吴志武指出,此次安排专项债券用于土地储备,实际上是土地储备专项债券的重启发行。此举既有利于房地产商盘活土地资产,化解流动性压力,也有利于稳定土地市场预期,促进房地产止跌企稳。从偿债风险来看,专项债券用于土地储备和收购存量商品房领域,将有助于改善地方政府性基金收入连续多年下降的局面。

(图片来源: 数据来源:Wind,21世纪经济报道记者梳理)

数据来源:Wind,21世纪经济报道记者梳理)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。