美元荒加剧:国际资本大量涌入美国,市场误判外资动向

AI导读:

文章分析了当前美元荒现象及其原因,指出国际资本大量涌入美国导致全球美元短缺,市场对外资减持美元资产的预期与实际情况大相径庭。同时,文章还探讨了现行国际货币体系的内在缺陷及美国经济政策的困境。

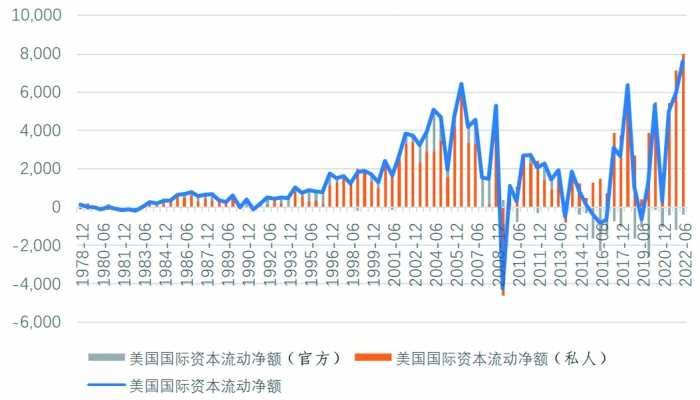

□ 当前,美国经常账户逆差持续扩大,但美元指数却逆势攀升至20年高点,这一反常现象与国际资本的大规模流入密切相关。受美联储激进加息政策影响,国际资本出于利差和避险考虑回流美国,全球范围内“美元荒”现象愈演愈烈,与市场普遍预期的“外资减持美元资产”大相径庭。

□ 二季度数据显示,市场上“股债双杀”的观点存疑。海外投资者在购入美元后,并未大量涌入股市和债市,而是采取了更为谨慎的“现金为王”策略。统计显示,今年上半年美国银行对外负债净增额同比近乎减半,进一步佐证了这一点。

□ 全球“美元荒”现象不仅加剧了金融市场的不确定性,也暴露了现行国际货币体系的内在缺陷。美国经济政策在内外均衡方面面临困境,类似上世纪80年代美元泡沫的历史教训值得警惕。

季度美国国际资本流动净额的构成(单位:亿美元)

半年度美国国际资本流动状况(单位:亿美元)

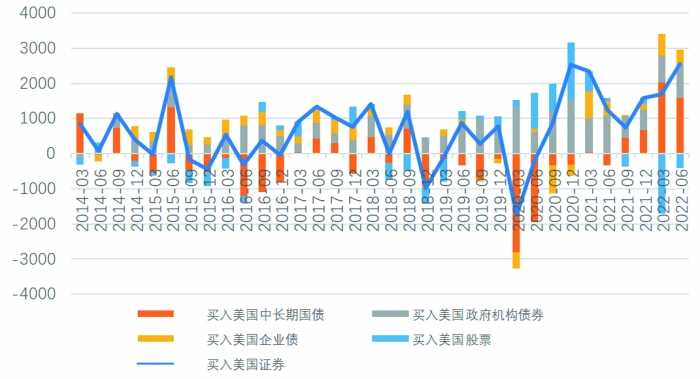

季度海外投资者净买入长期证券资产的构成(单位:亿美元)

季度海外投资者净买入长期美国证券资产的构成(单位:亿美元)

资料来源:美国财政部、Wind、中银证券

今年以来,全球通胀压力回升,美联储超预期紧缩政策引发市场动荡。市场一度认为外资正在减持美元资产,然而美国财政部发布的月度国际资本流动报告(TIC)却显示,国际资本流向与市场预期大相径庭。

外资在美国增持证券资产

TIC数据显示,今年上半年,海外投资者在美国净买入证券资产7611亿美元,同比增长51.5%,创下历史新高。其中,私人海外投资者增持额更是刷新历史纪录,表明外资对美国市场的信心依然强劲。

尽管美国经常账户逆差持续扩大,但美元指数却逆势上涨,这主要得益于国际资本的大规模流入。受美联储激进加息政策影响,国际资本出于利差和避险因素回流美国,导致全球“美元荒”现象加剧。

资本主要流入长期证券资产

在TIC数据中,海外投资者在美国买卖证券资产主要包括长期证券资产、短期美国国债及其他托管债务海外持有增加以及银行对外负债变化三部分。

今年上半年,海外投资者净买入长期证券5411亿美元,同比增长75.9%,成为美国国际资本净流入的主要来源。相比之下,短期美国国债及其他托管债务海外持有增加额以及银行对外负债增加额均有所下降。

二季度数据显示,市场上关于“股债双杀”的说法并不准确。海外投资者在购入美元后并未大量涌入股市和债市,而是采取了更为谨慎的投资策略。美国银行对外负债净减少数百亿美元,进一步印证了这一点。

海外投资者在美国净买入的长期证券中,美国证券占比较大。今年上半年,海外投资者增持美国证券4238亿美元,同比多增17.8%。这表明,对于长期证券资产,海外投资者认为美国证券较外国证券更具有吸引力。

海外投资者总体风险偏好下降

今年上半年,在海外投资者净买入的长期美国证券中,增持中长期美国国债3593亿美元,去年同期为减持285亿美元;增持美国政府机构债1740亿美元,同比少增14.3%;增持美国企业债2013亿美元,同比少增13.2%;减持美国上市公司股票2118亿美元,去年同期为增持675亿美元。海外投资者当期增持了长期美国债券资产而减持了美国股票资产,显示出其风险偏好有所下降。

进一步分析显示,在美联储追赶式加息、全球金融动荡加剧的背景下,私人投资者更多增持了美国国债,表明其风险偏好明显低于官方投资者。官方海外投资者则更多减持了美国国债。

海外投资者投资长期外国证券同比少增,主要是因为净买入长期外国债券下降较多。但值得注意的是,海外投资者增持了在美上市的外国公司股票,这可能与低位回补操作有关。

美国主要海外投资者投资风格迥异

根据TIC数据显示,今年上半年,作为美国国债第一大海外投资者的日本减持了长期证券资产;而作为美国国债第三大海外投资者的英国则大幅增持了长期证券资产。不同国家和地区的投资者对美国证券投资的投资策略存在显著差异。

主要结论

综上所述,市场关于外资减持美元资产的结论是对当前国际经济金融形势的误判。相关数据显示,目前国际资本正大量涌入美国,全球“美元荒”现象愈演愈烈。这也进一步暴露了现行国际货币体系的内在缺陷和美国经济政策的困境。未来,美国需警惕重蹈上世纪80年代美元泡沫的覆辙,国际社会也应加快推进国际货币体系变革。

(文章来源:上海证券报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。