股债“跷跷板”延续,债市短期承压中期存机会

AI导读:

近期股债“跷跷板”行情延续,债市受政策预期和股市走强压制。短期债市上行动能不足,往后看政策落地加快或对债市形成持续压制。但中长期看,政策传导路径有不确定性,经济基本面决定债市走向。中期投资者可把握债市调整后的买入机会。

近期股债“跷跷板”行情延续,政策预期偏强叠加股市持续走强,债市情绪受到明显压制。短期债市上行动能不足,风险偏好主导行情。上周棚改预期被证伪,经济数据验证需求转弱,债市一度反弹,但后半周政策预期再起,工信部透露十大行业稳增长方案将出台,“供给侧结构性改革”预期升温,债市再度走弱。

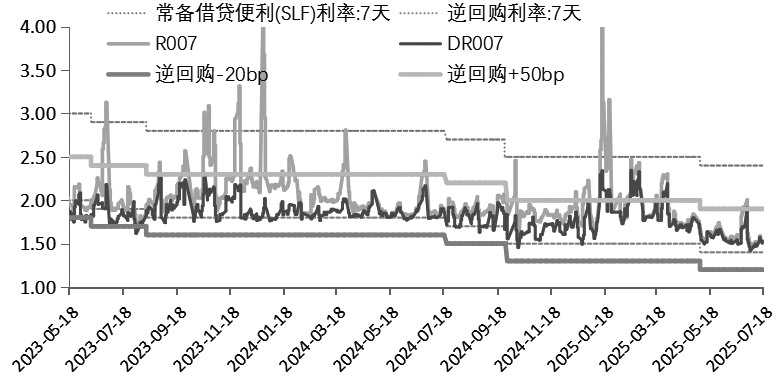

图为央行灵活调节短期流动性(%)

税期影响消退,流动性改善支撑短端债市。央行公开市场大额净投放,14000亿元买断式逆回购投放,资金面转松,市场利率回落。但央行净投放减量,显示灵活调节态度,预计税期过后资金面将维持平衡。

往后看,债市压力加大,“反内卷”等政策支撑价格端弹性,政策方向转向稳名义增长。7月18日国新办发布会表态政策落地加快,工信部指出实施十大重点行业稳增长工作方案,或对债市形成持续压制。

但中长期看,政策传导路径仍有不确定性。政策预期偏强推动风险偏好回升,压制债市情绪。随着经济增长压力显现,市场将重回基本面交易逻辑。经济基本面方向未变决定中长期债市走向。

一方面,城市更新并非“棚改2.0”,城市发展重心转向“存量提质增效”。城市更新有望夯实房地产投资底部,但地产逆周期定位或难再现。

图为6月需求端整体回落(%)

另一方面,经济总量平稳意味着增量政策预期弱化,7月底政治局会议或以存量政策为主。二季度GDP增长速度小幅回落,出口韧性、财政政策前置发力支撑经济总量平稳。

另外,结构和价格偏弱。6月生产有韧性,需求端回落,制造业和基建回落速度超预期。居民消费、地产投资、制造业投资、基建投资均面临挑战。

综上,债市基本面方向未变,经济内生动能缺乏弹性。央行对资金面呵护,对中小银行买债友好。但政治局会议临近,政策预期升温叠加股市走强,债市压力仍较大。中期看,投资者可把握债市调整后的买入机会。

(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。