第三方支付机构频收罚单,强监管态势不减

AI导读:

近日,新生支付有限公司和天津融宝支付网络有限公司因违反清算管理规定和机构管理规定分别被罚款48万元和13万元。支付行业面临强监管态势,数据安全、账户与商户管理是业务红线。一季度罚单同比上升,显示监管趋严。

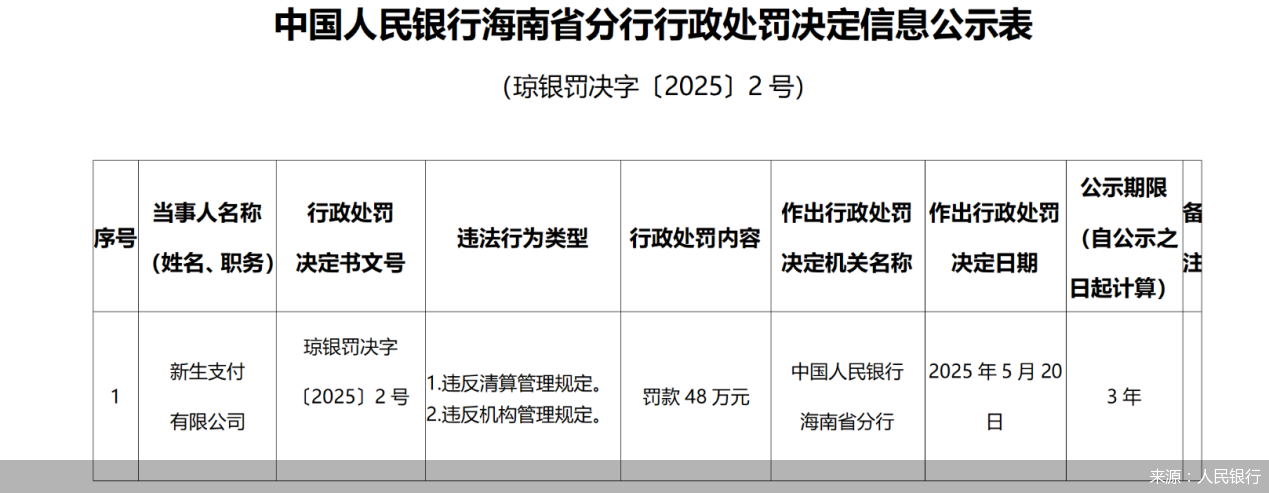

北京商报讯(记者刘四红)第三方支付领域近日再次受到监管处罚。5月28日,北京商报记者注意到,人民银行海南省分行公布的行政处罚信息显示,第三方支付机构新生支付有限公司(以下简称“新生支付”)因违反清算管理规定、机构管理规定,被罚款48万元。

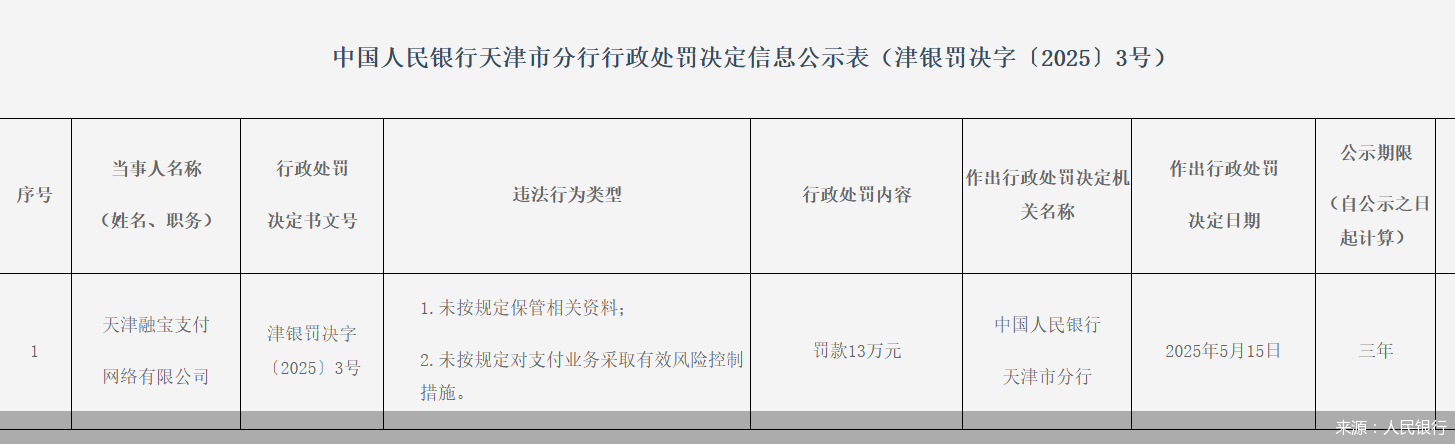

同时,人民银行天津市分行也披露,支付机构天津融宝支付网络有限公司(以下简称“天津融宝支付”)因未按规定保管相关资料及未对支付业务采取有效风险控制措施,被罚款13万元。

新生支付为海航信管旗下第三方支付平台,成立于2008年,是全国首批获得人民银行《支付业务许可证》且拥有全牌照的第三方支付公司之一。其业务类型包括储值账户运营及支付交易处理等。

天津融宝支付隶属于天津荣程集团,成立于2011年,拥有互联网支付和移动电话支付牌照,业务覆盖全国。调整后,其业务类型变更为储值账户运营Ⅰ类。

记者就处罚问题采访两家机构,但截至发稿未获回应。

博通咨询首席分析师王蓬博指出,《非银行支付机构监督管理条例》出台后,监管宽度提升,新处罚条款频现。同时,业务类型调整后,监管对反洗钱流程要求更高。

数据安全、账户与商户管理一直是支付行业的业务红线。素喜智研高级研究员苏筱芮表示,新生支付、天津融宝支付被罚,凸显了2025年第三方支付行业的强监管态势。风控管理仍是支付机构的合规短板。

据统计,一季度罚单同比有所上升,显示支付领域监管趋严。苏筱芮认为,监管形势显示罚单事由细化、“双罚制”普遍,违法收入少但罚款高的案例频现,为支付机构合规敲响警钟。

支付从业者也表示,今年支付领域罚单密集,严监管压力持续。王蓬博认为,支付行业已进入全链条监管时代,合规要求和成本增加。反洗钱、账户与资金安全是查处重点。

对于后续展业,王蓬博建议支付机构加强反洗钱规定执行,提升技术投入和商户巡检能力,加强与监管沟通,把握数字支付、跨境支付等机遇,实现可持续发展。

苏筱芮认为,支付机构需构建严密的支付安全及反洗钱风控体系,关注合规新趋势,汲取同业经验,将合规责任落实到相关部门与责任人。

(文章来源:北京商报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。