债券投资必修课:14图解析债市波动与应对策略

AI导读:

本文详细解析债券投资的基本定价原理,如何通过14幅图理解当前债券市场,以及应对市场波动的策略,帮助投资者更好地把握债市动态。

摘要:债券市场规模庞大,已超越城乡居民储蓄存款和A股总市值,成为资产配置中的重要组成部分。投资者多通过银行理财、债券基金等间接持有债券。全面净值化时代下,债券市场的波动直接影响投资者账户净值,理解债券成为投资必修课。

超越城乡居民储蓄存款规模和A股总市值,债券市场体量已超百万亿,堪称资产配置中的“米面粮油”,无处不在。与股票相比,投资者参与债券市场的方式更为间接,主要通过银行理财、债券基金、保险及资管计划等产品。随着全面净值化时代的到来,债券市场的任何微小波动都将直接体现在投资者的账户净值上,因此,深入认识和理解债券成为了每位投资者的必备技能。

本文将通过14幅图,带您踏上一场债券认知之旅,内容涵盖:1)债券的基本定价原理;2)理论与实践结合,解析当前债券市场;3)应对债券市场波动的策略。

(一)债券基本定价原理

01 债券价格与利率的反向关系

债券价格与利率呈反向变动,债券行情可锚定利率。相较于股票价格的直接涨跌,债券则通过利率间接反映市场动向。利率下行时,债券价格上涨;利率上行时,债券价格下跌。

02 利率变动的四大驱动因素

债券牛市往往由经济弱、资金宽、配置强三大因素共同驱动。其中,名义经济增长和货币供需缺口是两个“主轮”,而资金配置力量和外资增量则是两个“副轮”。

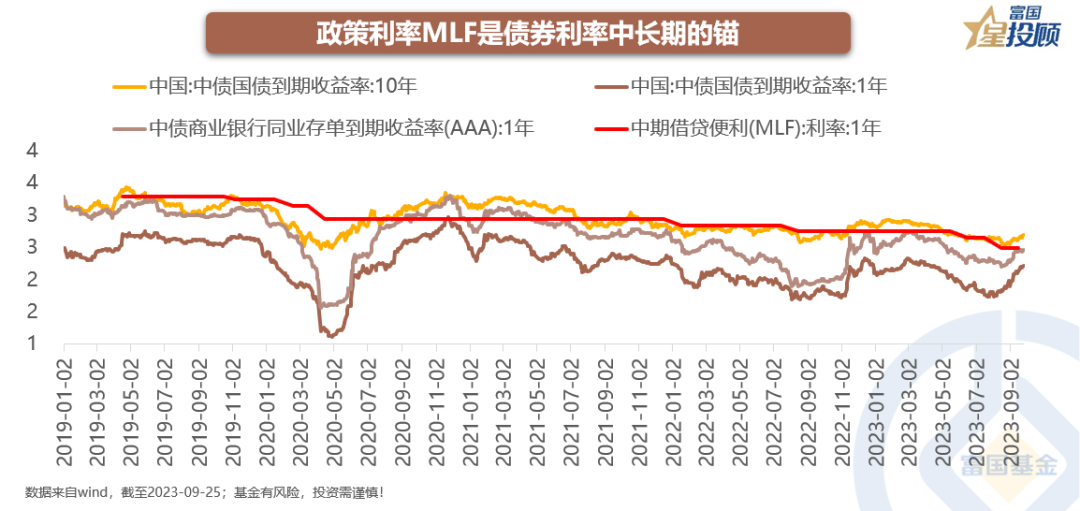

03 MLF作为债券利率中长期锚点

政策利率,特别是中期借贷便利(MLF)利率,是债券利率中长期的指引。国债收益率曲线、同业存单等市场利率均围绕MLF利率波动。

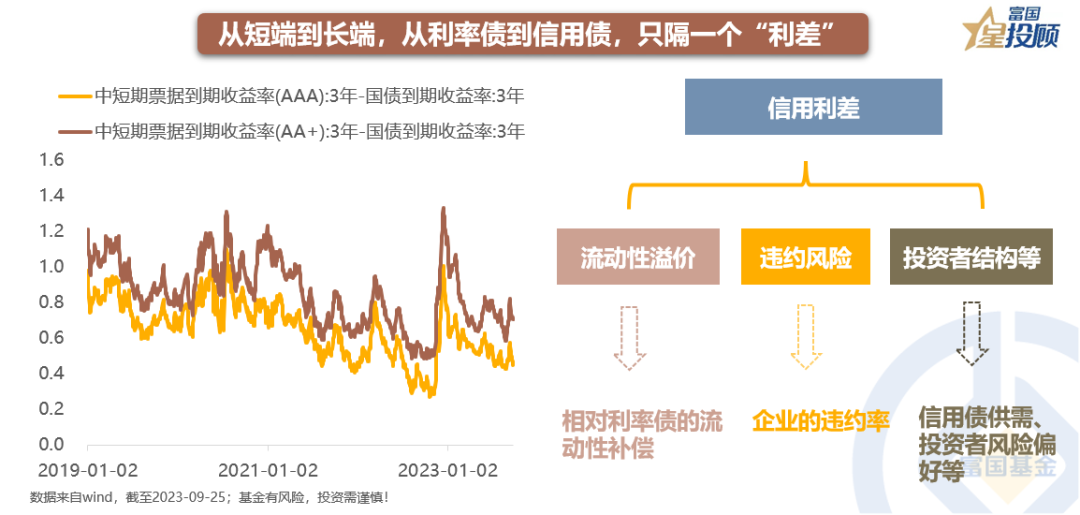

04 利差:连接债券市场的纽带

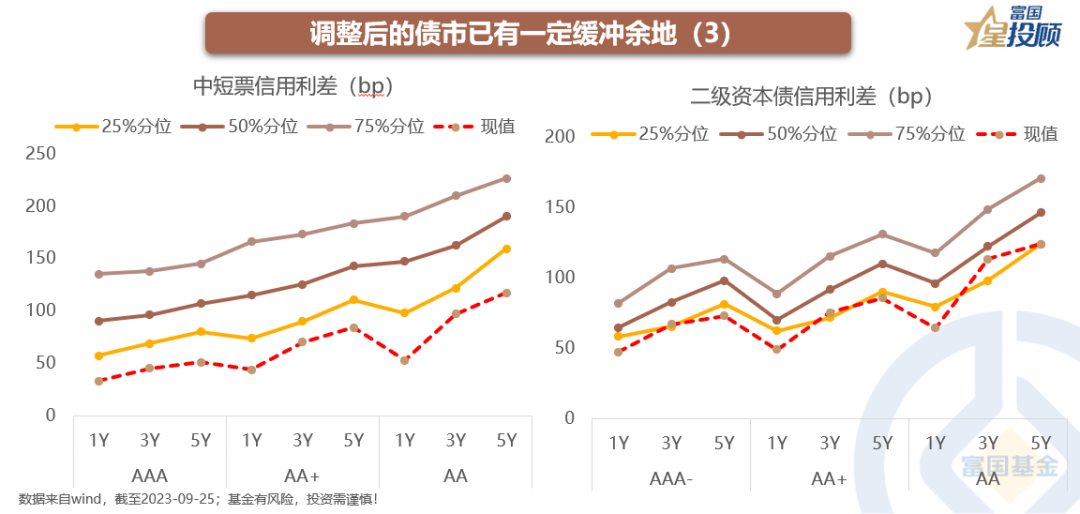

债券按期限可分为短端和长端,按信用可分为利率债和信用债。两者之间的定价差异由“利差”决定。期限利差和信用利差在极端行情下均可被压缩至极低水平。

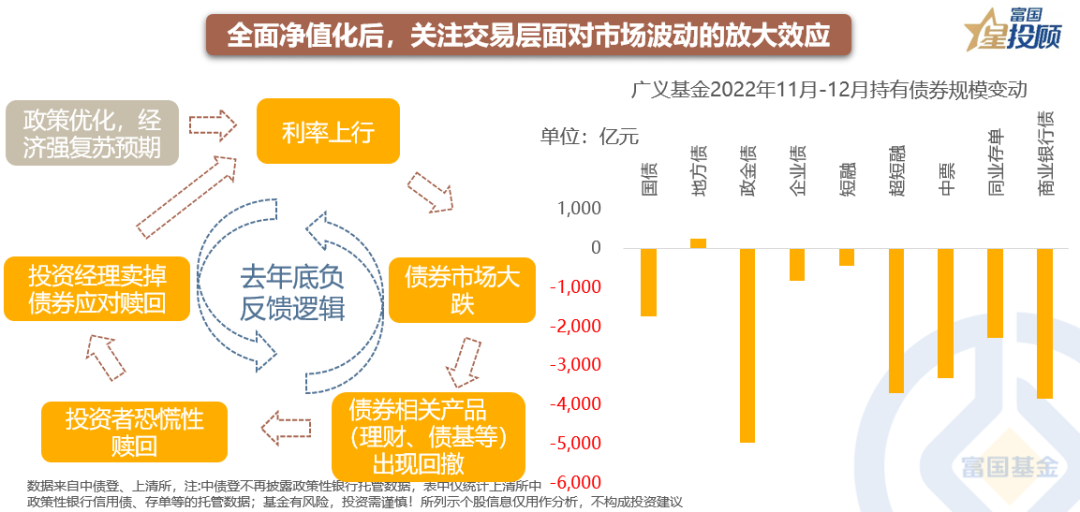

05 全面净值化后的市场波动放大效应

2022年11月中旬的债市波动让投资者心有余悸。全面净值化后,债券市场的回撤直接体现在投资者账户净值上,加剧了市场波动。未来需关注交易行为对市场的影响。

(二)理解当前债券市场

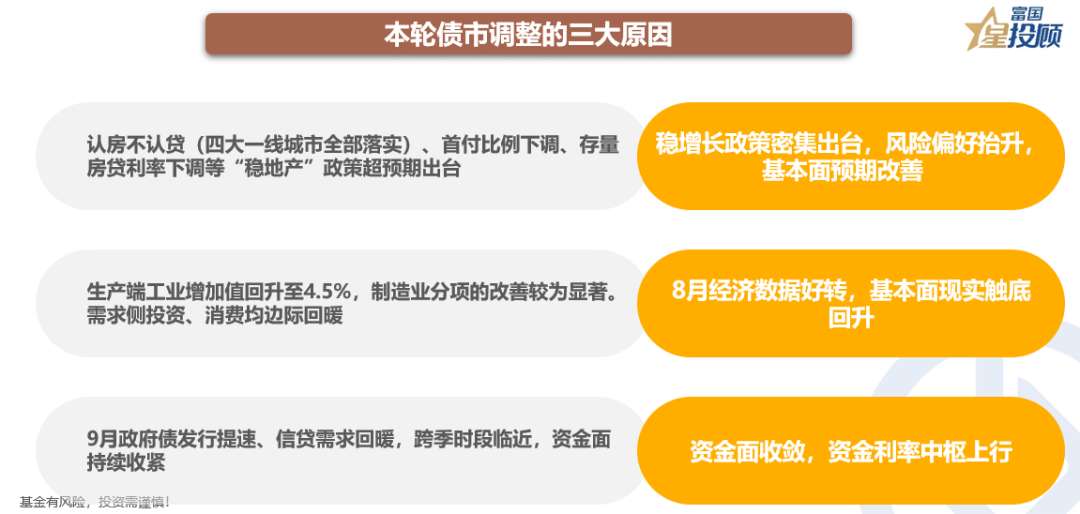

06 本轮债市调整的三大原因

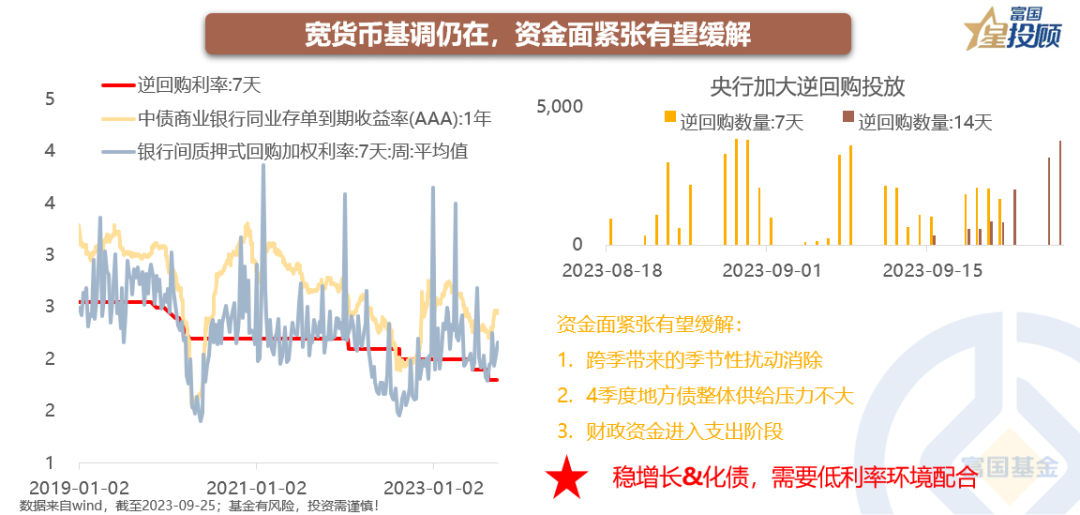

稳增长政策密集出台、经济数据边际好转、资金面紧张是导致本轮债市调整的三大原因。

07 债券市场调整现状

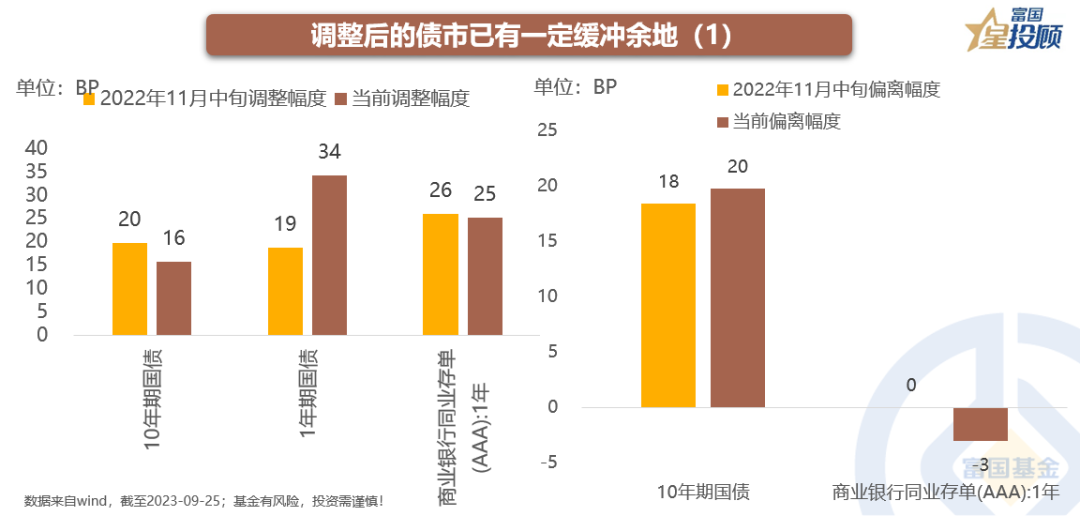

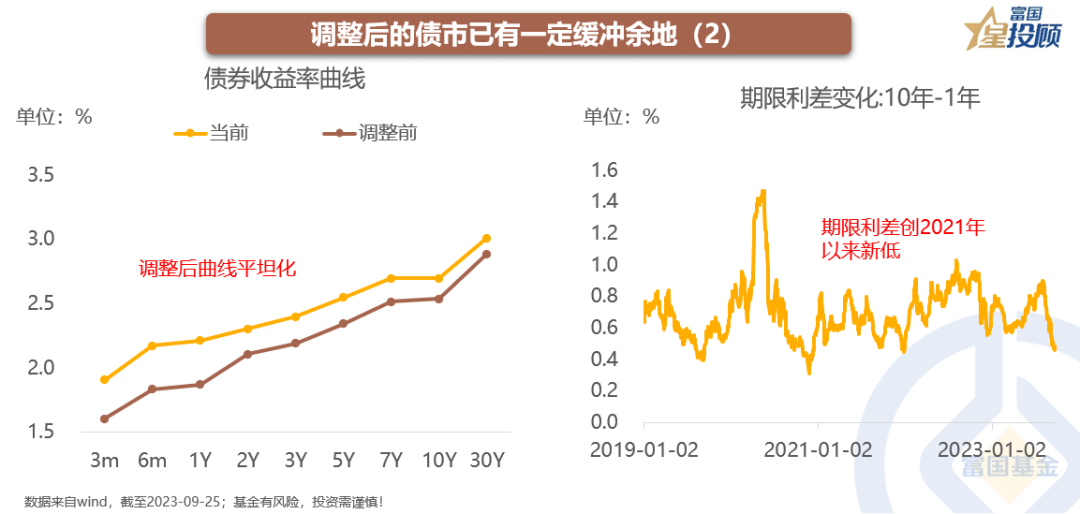

当前10年期国债、1年期国债、1年期AAA同业存单利率均有所上升,长端调整幅度与去年11月相当,短端调整更大。债券利率与政策利率利差也反映出当前债市调整程度。

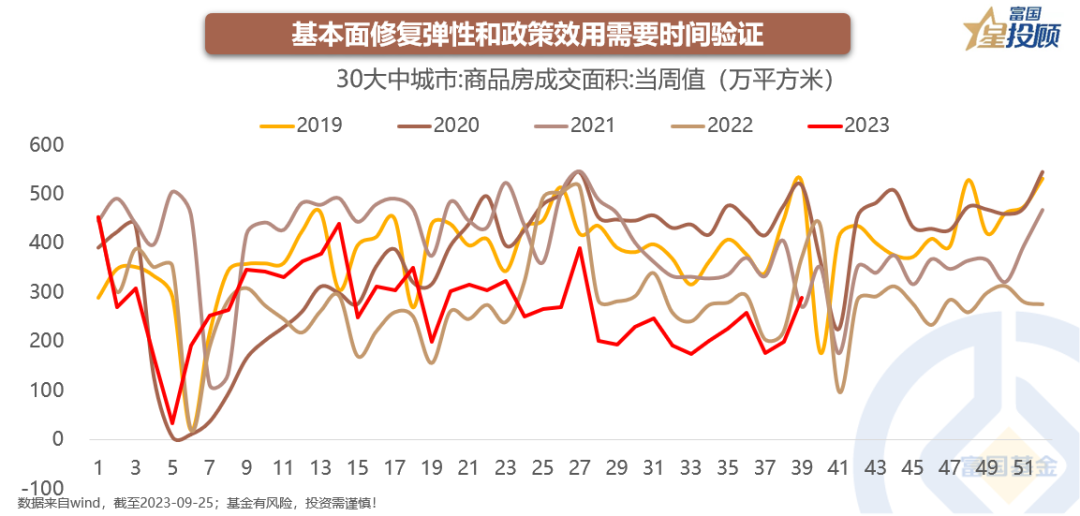

08 债市调整空间有限

基本面修复弹性和持续性需要时间验证,资金面有望迎来改善,因此债市调整空间有限。

(三)应对市场波动策略

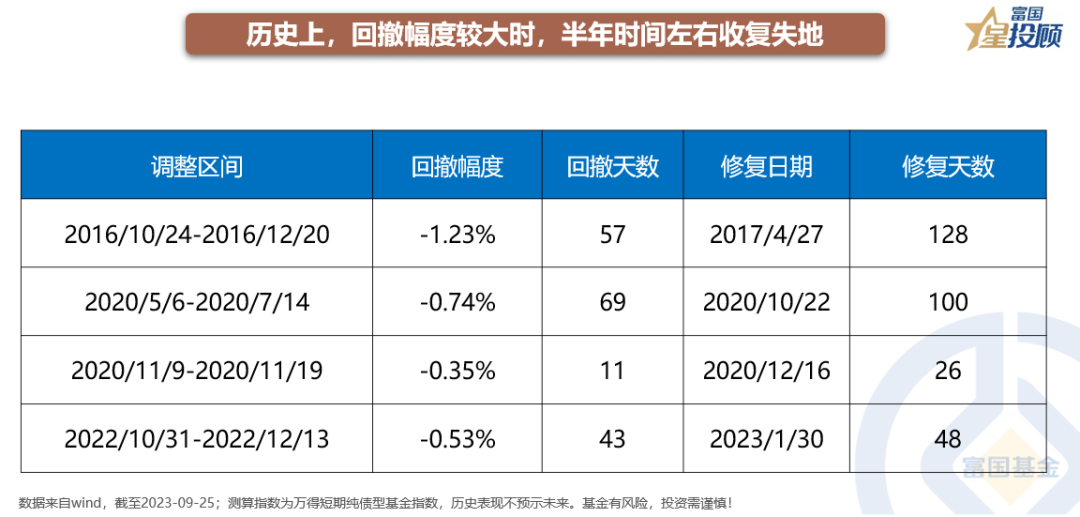

09 历史回撤后的收复失地

历史上,短期纯债基金指数在经历较大回撤后,半年左右时间基本能收复失地。

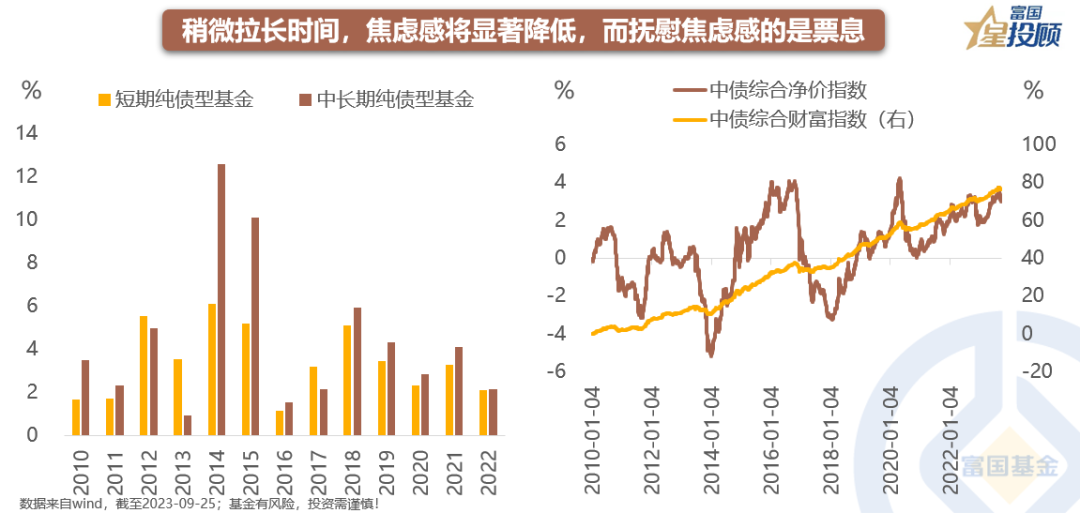

10 票息:抚慰焦虑的良药

债券的稳健性在于票息收益,它能持续累计并对债券价格损失进行修复。因此,计入票息和收益再投资收益的中债综合财富总指数呈现稳健向上的趋势。

(文章来源:富国基金)

(原标题:14幅图看懂债市潮起潮落)

(责任编辑:66)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。