美联储降息路径调整与非对称特征分析

AI导读:

文章分析了美联储降息路径的调整及非对称特征,探讨了泰拉规则在美联储政策框架中的作用,以及强美元对非美经济体的冲击。

“萨姆法则”和“沃勒经验”等就业经验规律揭示,美国就业市场展现出了强大的韧性,同时通胀回落速度的放缓,使得美联储的降息路径不断处于动态调整之中。市场预期与联储点阵图的变化均指向本轮降息将呈现非对称特征。

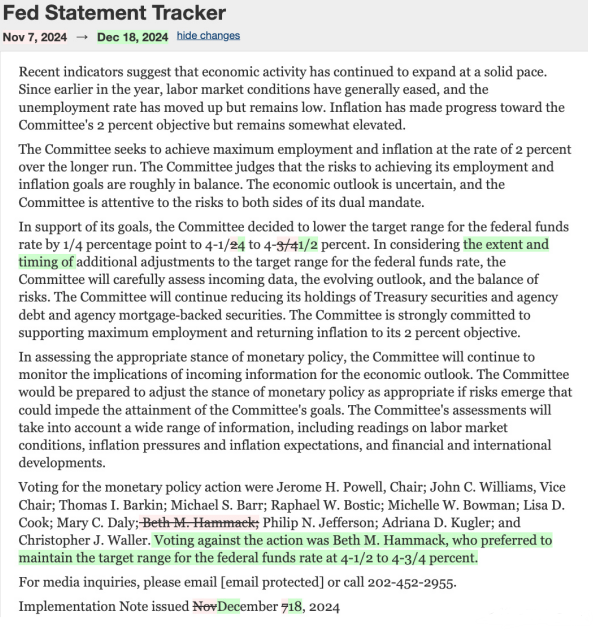

泰拉规则仍在美联储政策框架中占有一席之地。在12月的会议上,美联储如预期降息25BPs,使美国联邦基金利率累计下调至【4.25%,4.50%】。然而,其最新经济预测(SEP)却释放了“鹰派”信号,包括将2025年的降息幅度削减50BPs,将降息终点水平恢复至3.1%,将降息时长延长至2027年,并将中性利率上调至3.0%。这些调整主要基于对未来通胀和就业的预判,联储预计2025年美国PCE涨幅为2.5%,失业率将降至4.3%。

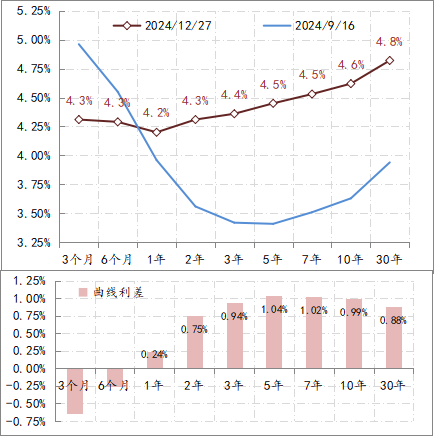

美债市场表现显示,市场对联储降息路径的预期更为谨慎。2年期美债收益率由3.6%回升至4.3%,与有效联邦基金利率之间的利差趋近于零,反映出市场大幅上调了对联储本轮降息幅度的预期。

对于美联储与市场对降息路径的调整,可以理解为泰拉规则并未完全退出。泰勒规则由泰勒于1993年提出,旨在描述短期利率如何针对通胀率和产出变化进行调整。尽管鲍威尔多次强调美联储的政策制定更多依据实际数据变化,且美国的自然利率难以准确测量,但无论是联储官员还是市场,均显示出泰勒规则仍在发挥作用。基于泰勒规则,美联储给出的政策路径略高于推算值,释放出“限制性政策立场”的信号。

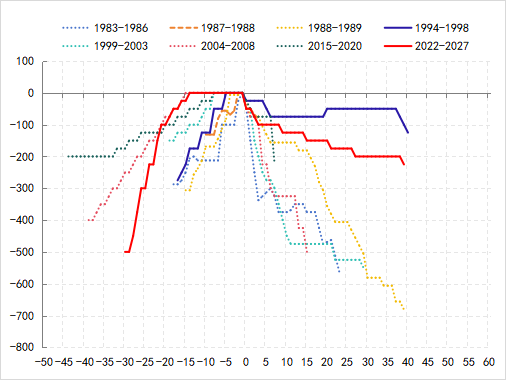

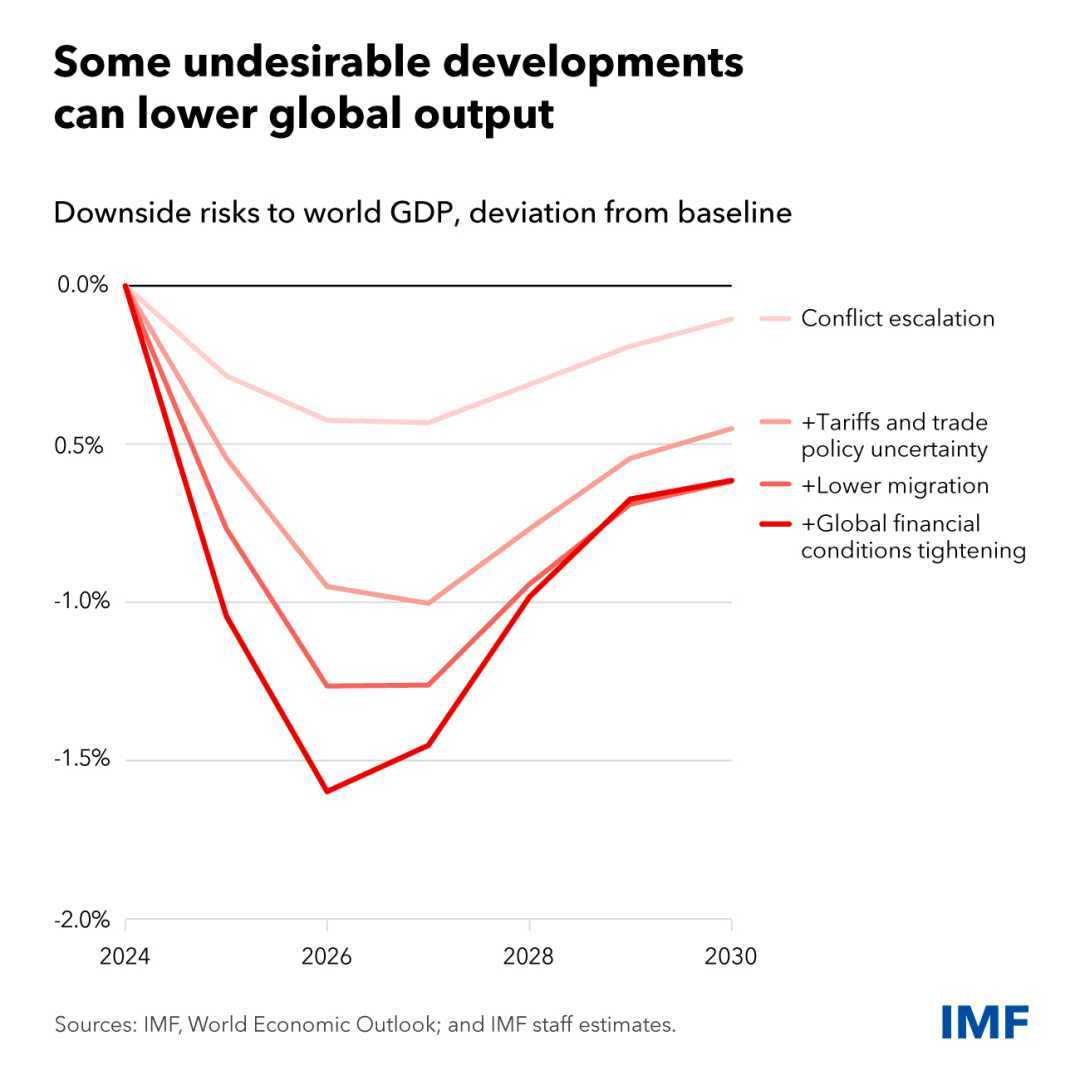

此外,本次降息周期将再次呈现非对称特征,降息幅度大幅低于加息幅度。在1994年至1998年期间,美联储甚至有过二次加息的经历。尽管鲍威尔已公开表示2025年不会加息,但美债收益率曲线的变化显示市场并未完全接受这一预设。在当前美国经济状况下,只要就业市场不出现明显恶化,金融市场波动保持在承受范围内,美联储的降息路径将被“不安的通胀”所锚定,高利率环境将继续支撑美元的强势。若特朗普在全球范围内重启“关税战”,非美经济体可能再次面临“弱汇率、弱出口、强通胀”的局面,利率政策支撑经济增长的作用将受限。

(文章仅代表作者观点。)(文章来源:界面新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。