银行理财年终盘点及市场热点回顾

AI导读:

本文回顾了银行理财年终盘点情况,包括规模增长、业绩基准下滑及固收+策略应用等;同时总结了市场热点,包括中小基金年终排名、指数基金业绩超越主动权益、私募业洗牌加速及市场跟踪等内容。

▼热点导读

银行理财年末回顾:业绩基准走低,绩优固收理财仍破12%,“固收+”策略成关键

中小基金闪耀年终战场,业绩TOP20规模未及20亿,百亿基金榜上无名?

指数基金力压主动权益,TOP10中占八席,芯片类ETF回报率超70%

近一月50余参公大集合动向频出,延期为主流,清盘、移交公募亦见

▼资管要闻

银行理财年终盘点:规模突破30万亿,固收+产品助力吸金效应显著

2024年,银行理财产品规模稳健增长,超过4万亿增量,稳固30万亿大关。财联社盘点显示,两家股份行理财子公司规模超2万亿保持稳健,多家国有大行理财子公司规模增长显著。固收类理财成为增长主力,现金管理产品规模因收益下滑而缩减。

上市公司2025年委托理财计划披露,部分公司锁定结构性存款

年底将至,上市公司2025年资金运用计划逐步明确。据不完全统计,至少35家上市公司公布委托理财计划,偏好低风险、流动性好、收益稳定的理财产品,部分公司明确资金仅投向结构性存款。

银行理财业绩基准下滑,绩优固收理财仍达12%,“固收+”策略显成效

2024年,固收类、现金类理财产品收益持续走低,开放式固收理财收益中枢已降至不足3%。但绩优产品通过“固收+”策略布局,逆势取得佳绩。未来,理财资金对权益等资产配置比例预计将提升。

货币基金收益率跌破1%,利率下行下稳健理财如何应对?

进入12月,货币基金7日年化收益率持续下滑,多只产品创收益率新低。截至12月26日,全市场货币基金平均7日年化收益率降至1.48%。尽管收益率下行,但货币基金在收益率和灵活性方面仍具优势。

美元理财受青睐,利率下调收益优势仍存

美联储降息后,部分银行下调美元定存利率,新发美元理财业绩比较基准普遍下调。但市场人士认为,美元理财仍具收益优势,且受特朗普政策影响,美元维持强势,投资者配置积极性较高。

中小基金年终排名亮眼,TOP20规模均不足20亿,百亿基金失色?

2024年底,主动权益基金排名竞争激烈。大摩数字经济以超75%的年内回报领跑,前二十名基金规模均在20亿元以下,百亿基金光环黯淡。

指数基金业绩超越主动权益,芯片类ETF回报率高达70%

指数基金年底排名靠前,南方上证科创板芯片ETF以71.47%的年内回报居首,前十名中有八只被动指数型基金。指数投资逐渐成为市场焦点,满足居民财富保值增值需求。

私募业洗牌加速,登记私募与备案产品数量大幅下降

2024年,私募行业新备案机构及基金产品数量显著减少,行业整体进入存量博弈阶段。私募管理人备案登记降幅达73.14%,私募证券投资基金备案减少近七成,小型私募加速出清。

港股ETF“虚假涨停”,交易时间差异致高溢价

因圣诞节假期港股休市,但相关ETF却涨停,溢价率高达15%以上。此次溢价主要受交易时间差异影响,海外市场休市时,跨境ETF一级申赎暂停,二级市场不匹配导致高溢价。

参公大集合产品存续期将满,延期成主流选择

年末,参公大集合产品面临存续期满,产品管理人纷纷延长存续期。近一个月有40只产品宣布延长存续期,涉及15位产品管理人,延期成为主流选择。

▼机构动态

三家头部券商衍生品业务受罚,券商资管亦受罚

12月27日,申万宏源证券、国信证券、银河证券等六家机构因内控管理等问题被罚,券商衍生品业务监管力度加大。

银行理财公司年内被罚3120万,多家涉底层资产管理问题

年末,银行理财公司和信托公司整体被监管处罚案例较多,银行理财子处罚金额达3120万元,多和底层资产管理问题相关。

知名基金代销机构年末遭罚,行业洗牌加速

苏宁基金销售有限公司等三方代销机构因违规行为被罚,行业洗牌加速,部分机构被公募基金终止合作。

联博基金再换总经理,外商独资公募高管变动频繁

联博基金总经理再度更换,今年以来,外商独资公募高管变动频繁,8家外商独资公募年内变更43个高管岗位。

▼市场跟踪

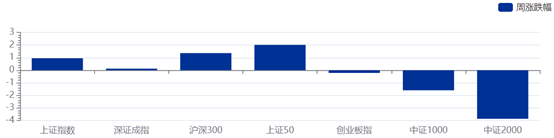

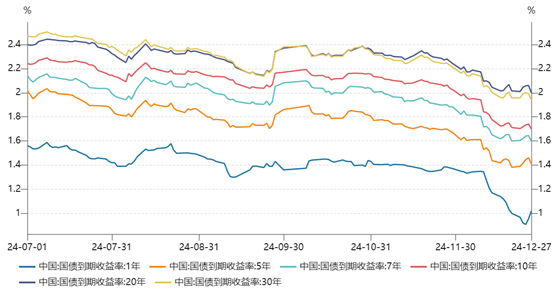

上周,主要权益指数上涨,权重股表现更佳。上证50上涨2.01%,创业板指微跌0.22%。利率债收益率小幅震荡,短端回调。新发基金规模有所减少,本周将有22只基金进入发行阶段。

(数据来源:Choice数据,财联社整理)

(数据来源:Wind数据,财联社整理)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。