美债收益率飙升引发全球市场动荡

AI导读:

美国通胀及财政债务问题导致全球债券市场抛售,美债收益率攀升,美股承压。分析师认为美债利率冲高将压制美股走势,市场担忧情绪加剧。

新华财经上海1月9日电(葛佳明)近期,全球市场风云变幻,美国通胀走势的不确定性及财政和债务问题的持续发酵,导致全球债券市场遭遇大规模抛售潮,美债收益率急剧攀升,美股市场承压严重。

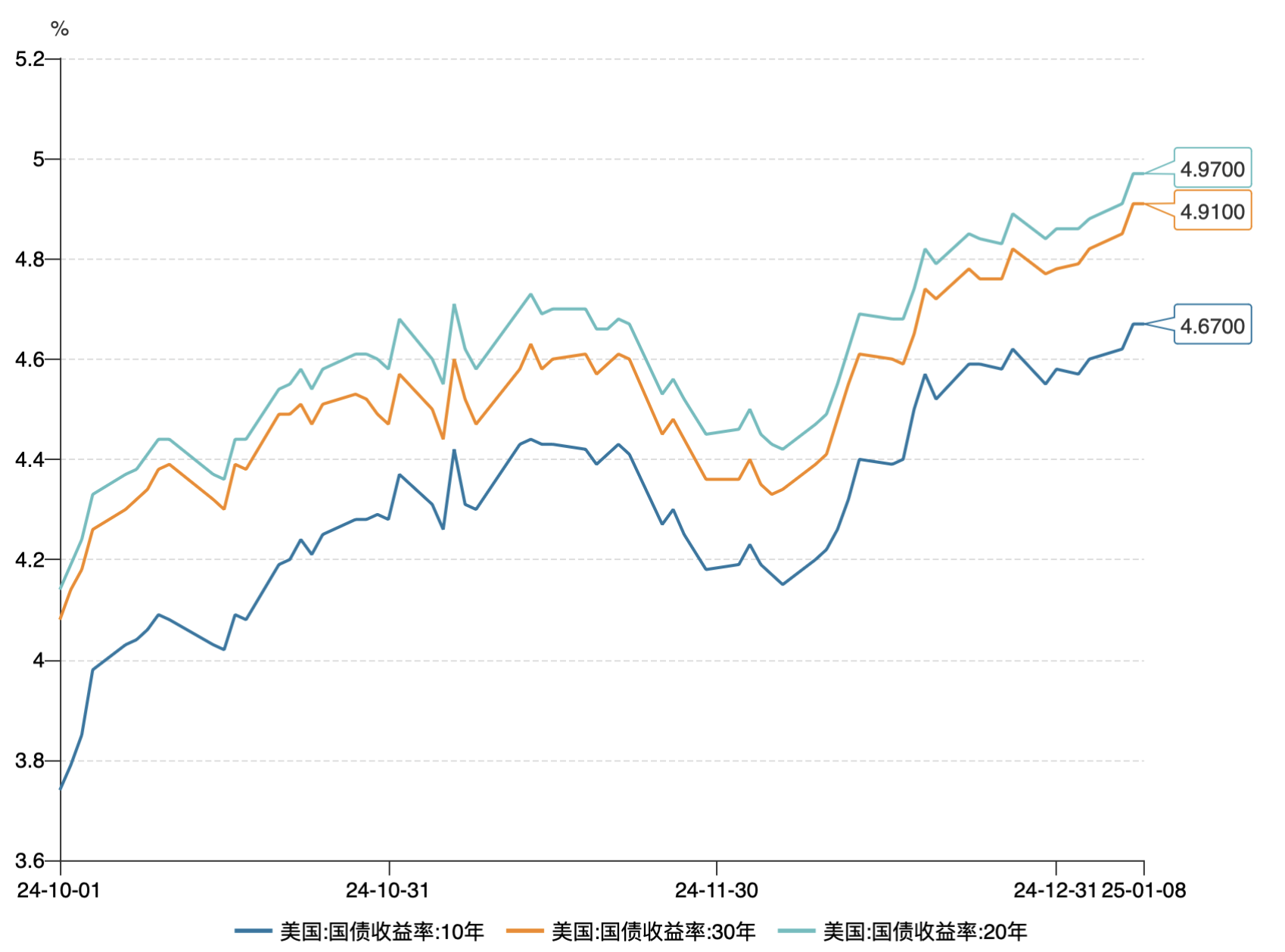

具体来看,当地时间1月8日(周三),10年期美国国债收益率攀升至4.73%的高位,逼近2023年10月创下的5%的历史峰值。同时,20年期美债收益率突破5%大关,30年期美债收益率也达到4.96%。过去一个月内,10年期与30年期美债收益率均累计上行50个基点,市场波动加剧。

分析师指出,自2025年以来,美国国债收益率的大幅攀升已成为全球市场动荡的关键因素。高盛与摩根士丹利等机构的分析师在报告中均表示,美债利率的再度冲高将对美股走势形成压制。

回顾历史,2022年长期美债收益率的飙升导致标普500指数全年下跌19%。而在2023年下半年,美债收益率的再次上涨也令美股承压下跌,市场担忧情绪升温。

二次通胀担忧加剧

美国经济数据对市场预期美联储后续降息节奏产生重要影响,成为美债收益率上行的重要因素。就业方面,11月美国JOLTS职位空缺意外增加至809.8万个,达到6个月高点,显示美国就业市场依然强劲。同时,美国12月ISM非制造业PMI上升至54.1,价格指数也创下近11个月新高,服务业保持扩张态势,意味着美国经济底层动能未减。

强劲的经济数据意味着美国当前通胀压力依然较大,市场对美股的关注焦点已转向降息而非衰退。因此,经济的好消息在短期内反而成为市场的坏消息。

在美联储公布的2024年12月货币政策会议纪要中,官员们表达了对通胀走强及特朗普后续政策可能带来的扰动的担忧,暗示将因未来不确定性而逐步放慢降息脚步。市场预期美联储1月不降息的概率已升至95%,交易员们预计2025年上半年美联储都不会再降息。

美国债务问题引发市场担忧

与此同时,市场开始计价今年美国长债将大规模发行,增加市场供给,推高美债长期收益率。在美债抛压放大的背景下,1月7日美国财政部进行的390亿美元10年期国债标售需求惨淡,得标利率创下2007年8月以来新高。

美国今年有近3万亿美元国债到期,同时已有2万亿美元债务用于为预算赤字提供资金。为应对这一局面,美国财政部可能会尝试延长债券期限,但若市场无法有效吸收这些债务,将给承压的债券市场带来额外压力。

研究机构Strategas Research Partners的固定收益主管齐佐里斯表示,若美国2025年出现超过万亿美元的财政赤字,新老债务累积将压倒短期美债发行市场。他认为,目前国债市场中有2万亿美元“过剩”国债,这些过剩债券将被移到收益率曲线中5~10年期部分,成为美债市场更令人担忧的问题。

此外,比安科研究公司创始人比安科预计,美债收益率仍处于长期上升趋势中,10年期美债收益率可能进一步上行至5%,创下2007年以来最高水平。资管公司普徕仕也预测2025年第一季度10年期美债收益率将达到5%。

美股面临压力

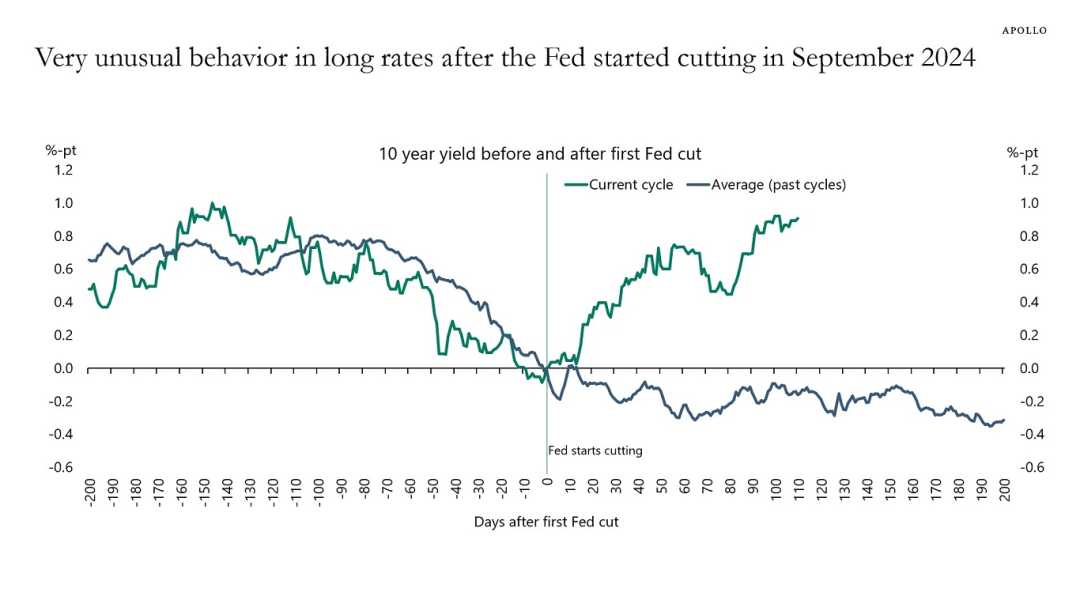

阿波罗全球管理公司首席经济学家托斯滕·斯洛克警告称,投资者需警惕2022年美债收益率上升和股市下跌的局面在2025年重现。近40年来,美股指数与10年期美债收益率走势呈高度负相关。美债利率走高对美股估值形成压制,尤其是消费板块和科技板块。

斯洛克认为,债市可能已发出警示信号。自9月开启降息周期以来,美联储已降息100个基点,而同期10年期美债收益率却累计上涨100个基点,这是非常反常的现象。他提醒投资者,若美联储超预期“鹰派”,估值高位且近期涨幅较大的科技股可能率先遭受冲击,需警惕市场波动。

图片来源:阿波罗报告

(文章来源:新华财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。