全球股市动荡再现,季末再平衡或成焦点

AI导读:

英国央行周三支持国债市场的提振作用未能持久,周四全球市场再度陷入动荡。美国股市大幅下跌,标普500指数创年内新低,美债收益率攀升。欧洲市场同样股债双杀。季末再平衡效应或成今日焦点。

英国央行周三采取措施提振英国国债市场,但这一努力似乎仅能为全球市场带来短暂的喘息。周四,全球市场再度陷入动荡,股债双杀的局面重现,这主要归因于各国央行货币紧缩政策引发的经济衰退担忧再度升温。

行情数据显示,美国股市周四大幅下跌,债券市场的动荡波及范围不断扩大,投资者对全球经济放缓的担忧进一步加剧。标普500指数再次创下年内新低,而美债收益率则攀升至年内高位之一。具体来看,标普500指数收盘下跌78.57点,跌幅2.1%,道琼斯工业平均指数则下跌458.13点,跌幅1.5%,纳斯达克综合指数更是下跌314.13点,跌幅高达2.8%。

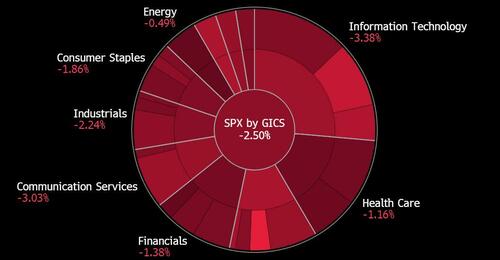

标普500各大板块均收跌,自美联储及其他多家央行上周宣布加息以来,投资者对高利率及全球经济增长前景的担忧日益加剧。债市方面,美债价格周四继续下跌,基准10年期美国国债收益率攀升至3.791%,为年内第三高结算水平。其他期限的美债收益率也全线上涨。

尽管英国央行周三曾出手稳定市场,但债市投资大佬已发出警告,称投资者不应被美债市场周三的涨势所迷惑。美联储持续发出的鹰派信号才是关键所在。此外,随着美债收益率曲线的大幅波动,衡量美债隐含波动率的美银MOVE指数已攀升至2020年3月以来的最高水平。

欧洲市场周四同样遭遇股债双杀,欧洲斯托克600指数和英国伦敦富时100指数均下跌。英国央行对债市的支持性效应在周四也逐渐消散。展望今日,投资者将迎来9月和三季度行情的最后一个交易日,多家华尔街银行预计,美国固定收益资产及海外股市或将受益于本轮季末再平衡效应。

总体而言,瑞士信贷预计养老基金将买入大量发达市场股票和新兴市场股票,同时减持美国大型非必需消费品股票。今年的市场波动给资产管理公司带来了挑战,他们希望将投资组合与基准指数相匹配或恢复长期配置。尽管标普500指数在第三季度下跌了3.7%,但全球股市表现更糟,下跌了5.6%,新兴市场股市更是下跌了约12%。这预示着季末再平衡可能给国际股市带来提振。

然而,StoneX Financial Inc.的宏观策略师Vincent Deluard指出,不要指望目标日期基金(TDFs)的历史稳定力量会带来通常的“季末股市奇迹般反弹”。鉴于养老基金潜在的巨大市场影响力,华尔街将密切关注季末养老基金的动向。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。