2025年证券公司债券融资呈现“量增价优”特征

AI导读:

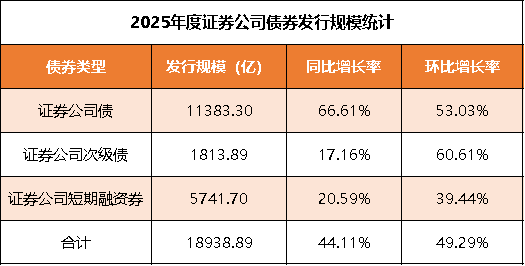

在流动性宽松及行业并购整合加速的背景下,2025年证券公司债券融资呈现“量增价优”的鲜明特征。全年券商累计发行债券规模突破1.89万亿元,同比增长超44%。

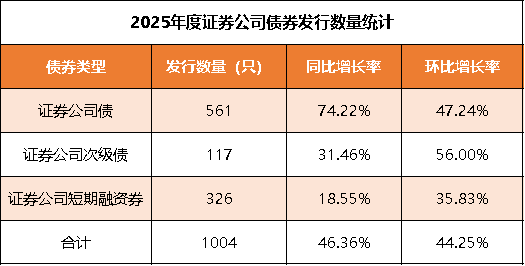

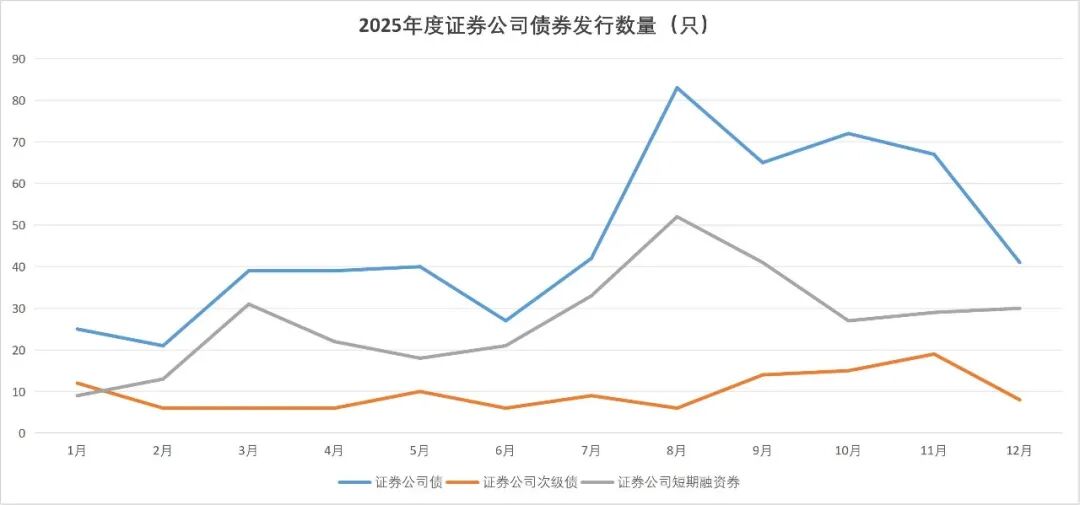

2025年,在流动性持续宽松、行业并购整合加速以及券商资本补充与业务扩张需求多重因素共振下,证券公司债券融资呈现出“量增价优”的鲜明特征。一方面,市场利率维持低位,为券商提供了极具吸引力的发债窗口;另一方面,伴随行业并购重组步伐加快,券商对中长期稳定资金的需求显著上升,债务融资成为支撑并购交易、自营投资及财富管理等核心业务条线扩张的关键工具。在此背景下,全年券商累计发行债券1,004只,总规模突破1.89万亿元,发行数量与发行规模同比增幅均超44%。

数据来源:Choice数据

注:2025年按月统计证券公司债券发行数量,以只为单位。

从结构来看,证券公司债与次级债增长尤为突出:证券公司债全年发行561只,同比增长74.22%,主要用于满足日常运营流动性及业务拓展所需;证券公司次级债发行117只,同比增长31.46%,环比增速更高达56.00%,凸显券商在强化资本实力过程中,积极运用次级债工具补充附属净资本、优化资本结构,以更好地满足监管合规要求并提升风险抵御能力。

整体来看,2025年券商发债不仅在规模上创出新高,更在工具选择与期限配置上体现出更强的战略性和精细化水平,标志着行业融资行为正从“被动补缺”向“主动布局”深度演进。

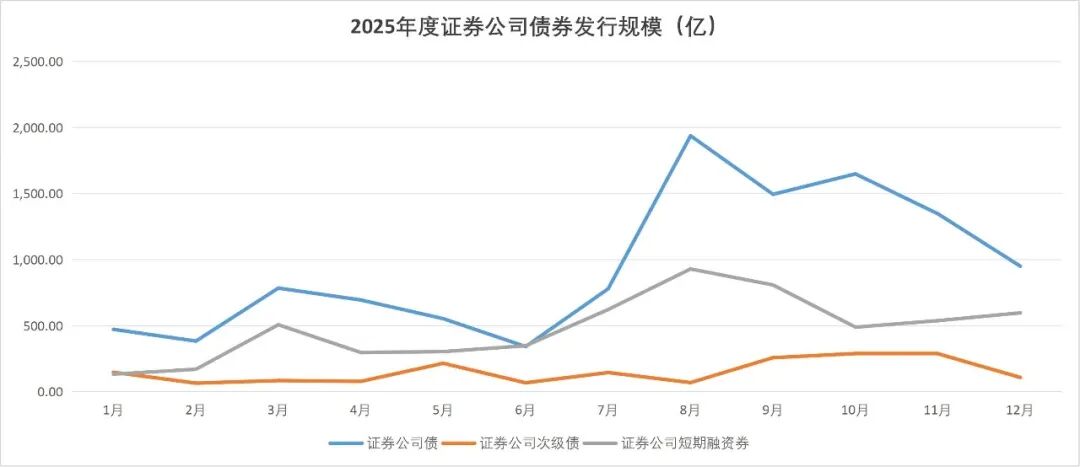

数据来源:Choice数据

注:2025年按月统计证券公司债券发行总额,以亿为单位。

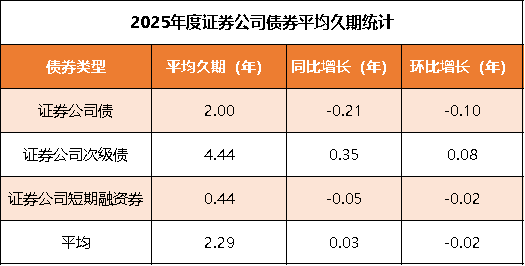

数据来源:Choice数据

注1:同比范围值为2024年1月1日-12月31日内的存续债券的发行数量、发行规模及平均久期。

注2:环比范围值为2025年1月1日-9月30日内的存续债券的发行数量、发行规模及平均久期。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。