美债市场未来展望:利率、通胀与经济的微妙平衡

AI导读:

本文分析了过去一年美债市场的波动及未来展望,重点关注利率、通胀和经济三者之间的微妙平衡。

新华财经北京12月31日电本周三(31日)将是美债市场的最后一个交易日,过去的一年,美国出台的一系列出人意料的政策,从关税到可能将联邦赤字推至令人不安的预算提案,一度引发了美债市场更大的波动。有观点认为,随着海外投资者减少对美国资产的投资,未来美债市场的收益率或变得更加不稳定。

美债收益率曲线趋于正常

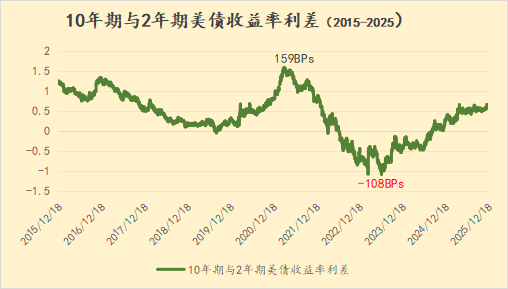

过去几年,美债市场最明显的趋势之一是交易员所说的“收益率曲线倒挂”。尤其是2022年7月开始到2024年8月的2年之间,10年期与2年期美债收益率长时间处于倒挂阶段,2023年7月3日更是创下倒挂108BPs的纪录(下图)。在通常情况下,长期收益率高于短期收益率,是为了补偿投资者长期放贷的风险,尤其是在通胀对固息债券支付产生侵蚀性影响的情况下。2021年3月29日,10年期美债收益率高出2年期美债159BPs。

2024年年初的时候,10年期美债与2年期美债收益率利差倒挂38BPs,8月底,长期美债收益率与短债终于结束了倒挂。 截至12月31日,10年期美债收益率与2年期美债收益率利差走阔至33BPs。由于利差收窄,美债收益率曲线趋于平坦化(下图)。

与2025年初相比, 美债收益率曲线年末整体下行(下图),曲线中长段变陡。

回溯晨星基金2024年12月底的一篇报告,该报告当时预测微妙的通货膨胀和经济数据可能会导致2025年的债券市场反复波动。以10年期美债为例(下图),2025年初,10年期美债收益率从4.57%开始小幅向上,1月13日触及年内最高点4.70%后一路走低,4月13日触及4.01%,其后几个月基本在10-50BPs区间波动,10月份回落,10月22日触及3.97%的年内最低点,11月至年底,收益率波动收窄,截至12月31日盘前,10年期美债收益率为4.1%。

2025年的美国经济背景

在2024年12月的会议上,美联储官员曾暗示,2025年会有两次降息,低于投资者预期。而当进入2025年后,美联储似乎已经实现了难以实现的“软着陆”,经济避免了衰退,通胀压力也从几十年来的高点回落。如果说有什么不同的话,那就是美国经济比大多数观察人士预期的要强劲。

通常情况下,美联储可能会提高利率,以降低通胀,并通过增加就业等方式鼓励经济更快增长。现在的挑战是,通货膨胀率仍然高于美联储2%的目标,但就业市场已经降温。政府长时间停摆也阻碍了美联储及时收集和发布一些数据,这些数据是美联储监测经济健康状况所依赖的。

在2025年的最后一次会议上,美联储将利率下调25BPs,至3.50%至3.75%的区间。自2024年9月以来,美联储已经降息175BPs。

2025年中的时候,有个观点非常流行。约有9.2万亿美元的美债将在2025年到期...

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。