深圳金雅福集团黄金理财产品逾期

AI导读:

深圳金雅福集团的多款黄金理财产品出现大面积逾期问题。涉及金额高达70亿至80亿元。公司提出的多种解决方案未能有效解决兑付危机。投资者和员工面临巨大压力。

今年6月,陈涛(化名)发现他购买的一款黄金理财产品收益突然中断。此前,他在金雅福购买投资黄金后,与推荐的第三方签订委托合同,投向“文化金”销售业务,承诺年化收益8%至14%。在投资的第一年,他的年化收益率为10%。但自今年6月起,款项未再到账。到了11月,多个投资者社群的信息显示,类似产品已普遍违约。

另一位投资者阿丽(化名)通过代持人购买的与金雅福相关的一款私募产品,同样从6月起停止兑付。但当时公司提出多项产品升级方案安抚投资者,阿丽也就暂时作罢。

据第一财经调查,11月开始,与金雅福相关的多款产品出现大面积逾期,部分产品承诺年化收益率超过10%,涉及资金或达70亿至80亿元。

其中,有些产品以“黄金委托”为名,引导消费者签订黄金买卖合同后并不提取实物,转而与关联方签订委托合同开展投资,承诺固定收益。另有部分名义上投向股权或黄金回收项目的私募产品,在补充协议中通过回购承诺、担保补足等形式提供隐性保本,或涉嫌构成“名股实债”。

近日,第一财经记者实地探访金雅福位于深圳罗湖的集团总部,现场已基本搬空,办公场所大门紧锁,房屋租赁关系已终止。据深圳市盐田区打击非法集资办公室透露,政府已成立专班介入处理,金雅福高管目前仍在境内,具体处置方案正在研究中。

产品大面积逾期

公开资料显示,深圳市金雅福控股集团有限公司(下称“金雅福集团”)为知名的黄金加工企业,创立于2006年,总部位于深圳。官网介绍其深耕黄金珠宝产业链,已发展成集文创研发、智能制造、个性定制、智慧零售、黄金回收、黄金精炼及仓储物流等服务为一体的一站式贵金属综合服务商。

12月19日,第一财经记者以投资者身份咨询深圳市盐田区打击非法集资办公室,一名工作人员告诉记者,目前初步掌握涉及资金规模约在70亿至80亿元之间,政府已成立专班介入处理,金雅福高管仍在境内,具体处置方案正在研究中。

尽管早在今年6月已有部分与金雅福相关的产品出现逾期,但公司并未直接解决兑付危机,而是通过三种“升级方案”来延缓压力。

据投资者提供的资料,这些方案包括:将到期项目转为“智慧金店”加盟或代运营、由关联方提供债务连带责任担保,以及将债权转化为关联企业深圳上善智能有限公司的股份(下称“上善智能”)未来上市后的股权。

值得注意的是,这些展期方案都附有高额回报承诺。

以上述债权转股权方案为例,公司承诺将设立持股平台,客户通过持股平台间接持有上善智能的股份,根据上善智能的股权估值以及持股平台对应客户的债权金额确认置换比例,将债权关系转化为股权关系。

客户有两种选择,一是转股2年后获得1.5倍价值的股票;转股3年后获得2倍价值的股票。

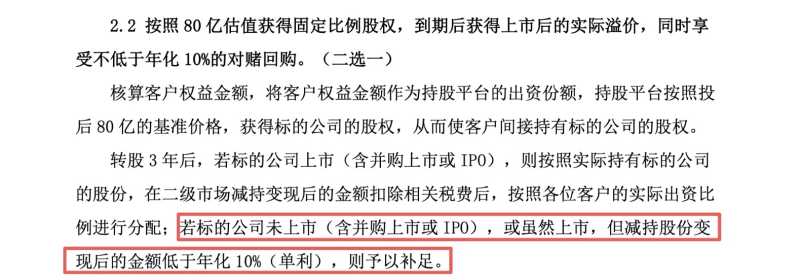

二是持股平台按投后80亿元的基准价格,获得上善智能固定比例股权,从而使客户间接持有标的公司的股权,上市后享受实际溢价。该方案还包含隐性兜底条款:若标的公司未上市(含并购上市或IPO),或虽然上市,但减持股份变现后的投资收益低于年化10%(单利),则将予以补足。

(债权转股权方案。受访者提供)

然而,11月开始,金雅福相关产品逾期规模不断扩大,法律与经营层面的压力全面显现。

天眼查显示,12月18日,金雅福集团一宗涉及“金融委托理财合同纠纷”(2025-粤0308民初2881号)的案件即将开庭。企查查显示,近期,金雅福集团涉及多起其他民事案件。

不仅投资者,公司内部员工也感受到压力。一位金雅福深圳员工告诉第一财经记者,公司福利已大幅缩减,工资发放出现跨月延迟,甚至8月工资至今仍未发全,供应商货款支付也出现问题,银行渠道“已很久不盈利”。

一位专事代理金雅福投资者案件的资深律师向第一财经证实,近期收到大量相关咨询,涉及产品类型包括有限合伙协议、黄金委托购销业务及业务经理代持资金等,基本均为逾期兑付问题。

近日,第一财经记者实地探访金雅福原位于深圳罗湖的集团总部,该处办公场所已基本搬空,所有门店大门紧锁,人员无法进入。

(金雅福集团原罗湖总部现场大门紧缩。摄影/王方然)

现场物业告示显示,金雅福集团原租赁大厦23F、24F、29F、31F单元,现已搬离,其与大厦的租赁关系已终止。记者以投资者身份联系金雅福集团品牌总经理及金承世家某分公司经理,二人均回应称“已离职”。

(金雅福集团原租赁物业大厦贴出告示。摄影/王方然)

危险的黄金委托购销

第一财经记者获得的材料显示,金雅福集团旗下多款产品中,以“黄金委托购销”为名的模式占据相当比重。该模式通过多重合同与关联主体设计,向投资者提供超过10%以上的年化收益。

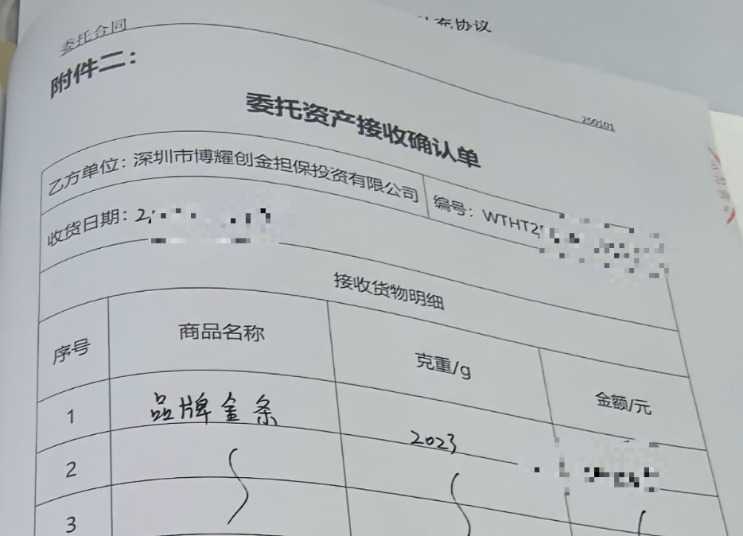

根据陈涛提供的一份合同,流程分为两步。投资者首先与深圳市金雅福首饰有限公司签订《黄金实物买卖合同》,确立基础买卖关系但不提取实物。随后,再与深圳市博耀创金担保投资有限公司(下称“博耀创金”)签订《委托合同》,委托其将对应黄金资产用于“文化金渠道销售”等业务,而合同中明确的合作方正是深圳市金雅福黄金珠宝发展中心有限公司。

(投资者签订的《委托合同》。受访者提供。)

所谓文化金渠道是什么?为什么能提供高额收益?根据投资者提供的一则文化金“鑫享世承”产品宣传单,该产品自称目前是50家银行贵金属准入供货商,产品上线15万个银行网点。通过上述银行网点、网上商城、信用卡积分商城等渠道销售“文化金”,可以获得超40%的毛利率。

然而,一位银行贵金属业务人士对第一财经表示,银行从外部供应商采购文化金产品时,通常会严格控制采购成本,溢价空间有限。除非是工艺极其复杂的特殊品类,否则要实现40%以上的毛利率,在实际操作中非常困难。

(文化金“鑫享世承”产品宣传单。受访者提供。)

不仅有银行“文化金”噱头加身,该款产品设置有多种委托期限和灵活的提取形式……

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。