国泰君安海通证券合并获实质性进展

AI导读:

国泰君安与海通证券合并进程取得实质性突破,明确合并重组细节并计划召开股东大会。合并将基于强强联合原则,共同打造具有国际竞争力的投资银行。合并后公司将在多个方面进行优化整合,并计划募集不超过100亿元配套资金。

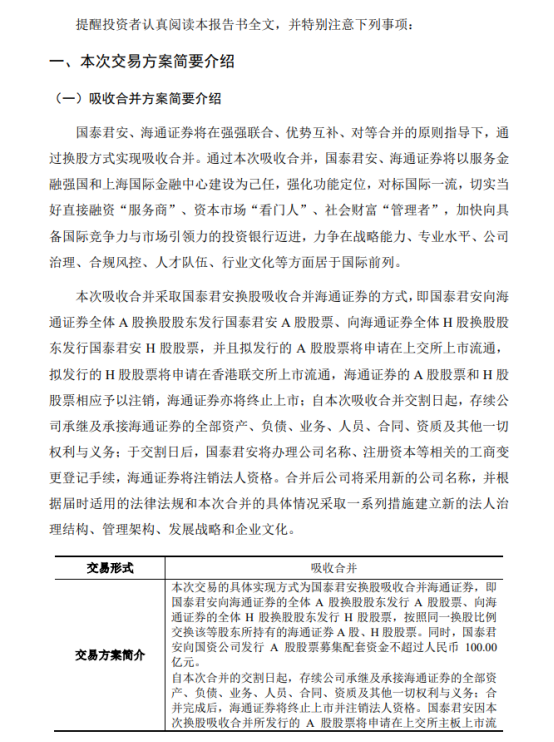

国泰君安与海通证券的合并进程再次取得实质性突破。11月21日,两家公司发布系列公告,明确合并重组细节,并计划在12月13日召开股东大会。基于强强联合、优势互补的原则,国泰君安将换股吸收合并海通证券,共同打造具有国际竞争力和市场引领力的投资银行。

交易草案正式公布

此次合并,国泰君安将通过向海通证券全体股东发行A股、H股的方式,换股吸收合并海通证券,并募集配套资金。其中,国泰君安的A股换股价格为13.83元/股,海通证券的A股换股价格为8.57元/股,换股比例为1:0.62。交易完成需经过股东大会审议、监管审批等多项程序,目前存在不确定性。

合并后,国泰君安拟募集不超过100亿元配套资金,用于国际化业务发展、交易投资业务、数字化转型及补充营运资金。此外,双方将在资本运用、服务能力和运营管理等方面进行整合,发挥协同效应,提升竞争力。

合并完成后,国泰君安将承继海通证券的全部资产、负债、业务等,办理相关工商变更登记手续,并注销海通证券的法人资格和股票。全体员工劳动合同将由存续公司继续履行。

自合并消息公布以来,国泰君安积极与海通证券推进整合,加强与股东、监管机关的沟通,并及时披露相关进展。目前,合并案已通过反垄断审查,并获得上海国资委批准。

分析认为,此次合并不仅将显著增强两家公司的资本实力和市场竞争力,还将为中国证券行业提供样本和范例。同时,合并后的新机构在总资产、归母净资产等方面将位居行业首位,成为证券行业的“超级航母”。

具体来看,合并后的新机构在净资产、净资本等关键财务指标上均位居行业第一,更雄厚的资本实力和更均衡的资产负债结构将为公司风险承受能力、资本利用效率和资金使用效果提供坚实财务基础。此外,新机构在零售客户数、IPO承销规模及家数等重要业务指标上也位居行业前列。

值得注意的是,合并后的新机构将采用新的公司名称,并建立新的法人治理结构、管理架构、发展战略和企业文化。目前,国泰君安已申请注册“国泰海通”等相关商标。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。