债市震荡明显 投资者需谨慎应对

AI导读:

上周债市呈现先扬后抑态势,纯债基金业绩回升但市场震荡依旧。分析师指出需重视债券供给压力及政策预期对债市的影响。投资者需采取哑铃型配置策略应对市场波动。

上周,债市久违地出现修复,但总体呈先扬后抑的态势,震荡依然明显。

值得注意的是,纯债基金业绩均值终于回正。有分析指出,目前影响债市的因素有很多,但需要重视债券供给的压力,年内若无新增信息指引,债市或很难走出当前的困境。

纯债基金业绩回升,单周业绩告负产品数量降低

上周(12月8日至14日),国债期货先扬后抑,周初,国债期货主力合约全线收涨,30年期等长期品种表现相对强势,然而,市场情绪在上周五发生显著转变,当日各期限国债期货主力合约全线收跌,其中30年期品种跌幅尤为明显。

有分析指出,前半周驱动债期反弹的动力一方面来自于超跌反弹后的技术性补缺需求,另一方面是由于资金价格不断走低,流动性较为充裕。后半周配合重磅会议落地和补缺结束,债期随即开始调整。

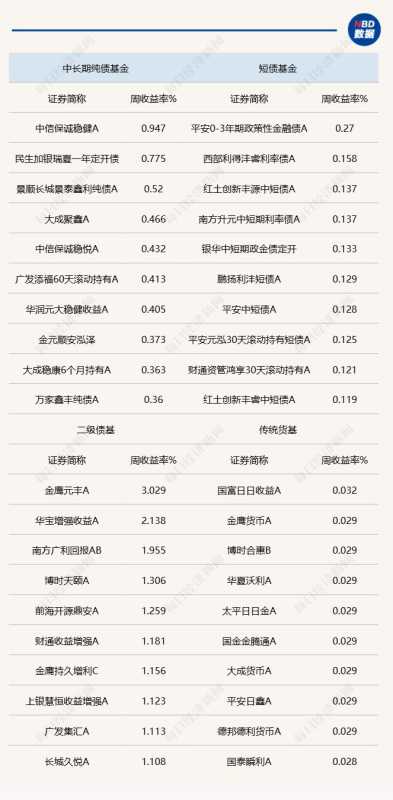

债券型基金的业绩相较前一周有所好转,纯债基金不再呈现业绩均值告负的情形。Wind统计显示,上周业绩最好的纯债基金是中信保诚稳健A,业绩达0.95%。中长期纯债基金当中,有28只基金周业绩告负,较此前单周业绩告负的基金数量大幅降低(统计初始基金)。

之所以看重中长期纯债基金,是因为很长一段时间以来,超长债已经陷入了“越跌越卖、越卖越跌”的尴尬局面。此外,股市跟债市之间的“跷跷板效应”也在减弱,故而在近期股市回调过程中,债市并没有对部分资金形成吸引力。

方正证券研报指出,近期超长债调整主要由交易机构行为驱动,而非基本面或宏观政策变化。年末配置盘承接能力承压,叠加公募基金费率改革引发被动赎回压力,基金、券商等交易性机构进一步减持长债,形成负循环。当前超长债性价比显著提升,建议逢低布局,控制节奏,采取哑铃型配置策略。

上周各类公募债基头部业绩产品统计来源:Wind

债券供给压力凸显,行情震荡延续

天风固收分析师谭逸鸣指出,年内若无新增信息指引,债券市场可能保持震荡行情,供给压力不可忽视。

上周,债市前半周企稳修复,后半周因中央经济工作会议政策预期急涨后止盈,全周涨幅被悉数抹平。周四尾盘债市大涨源于财政政策预期,但存在逻辑误区:供给压力本身足以驱动市场,无需通过基本面中介变量;2026年政府债总供给或达约26万亿元,超长债约7万亿元,供给压力尚未被充分定价。

展望后市,短期内,受益于资金面相对稳定及宽松预期,短端债券的企稳力量可能更强,表现或相对稳健,而长端和超长端债券受供给预期和情绪影响,波动可能较大。短期,债券上有顶下有底的格局难被打破,现券收益率十年期或维持在1.75%至1.85%的范围内。

对于配置型资金,可侧重中短端期限,把握其相对较高的确定性,以配置高等级信用债锁定票息策略为主,规避负债端不稳定的风险。对于交易型资金,可关注超长端期限在调整后的波段交易机会。

中长期来看,……

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。