碧桂园境外债务重组关键条款披露,降债规模或超110亿美元

AI导读:

11月14日,碧桂园在港交所公告债务重组关键条款,旨在落实境外债务重组。若成功,将减少债务超110亿美元,发行多笔强制性可转换债券。此前方案已获债权人会议通过,纳入重组债务约177亿美元,预计降债约117亿美元,确认重组收益约700亿元人民币。

11月14日,碧桂园(02007.HK)在港交所公告,公司债务重组的关键条款首次于公司日期为2025年1月9日的公告中予以披露。该建议构成进一步谈判的框架,旨在成功落实集团的境外债务重组,此举对于碧桂园的财务健康至关重要。

倘成功落实,建议重组将使集团实现大幅去杠杆化,目标是减少债务超过110亿美元,前提是债权人选择去杠杆化程度最大的计划对价选项、所有强制性可转换债券及SCA认股权证均转换为新股份,且股东贷款根据建议重组的条款转为股权。这一举措将显著改善碧桂园的财务状况。

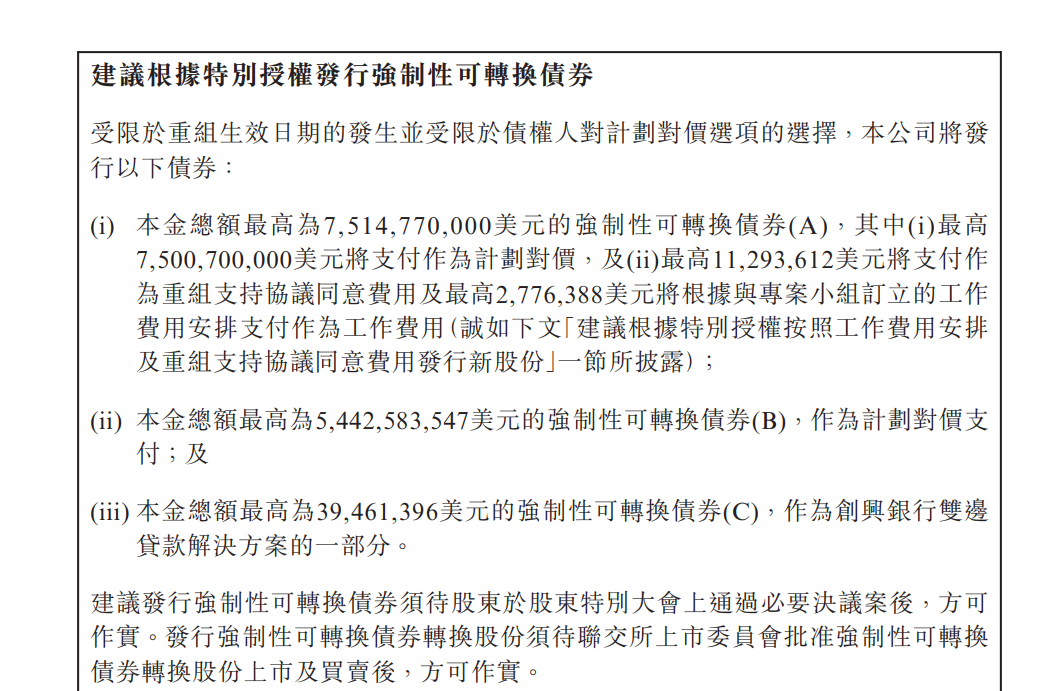

公司表示,受限于重组生效日期的发生并受限于债权人对计划对价选项的选择,公司将发行以下债券:本金总额最高约为75.15亿美元的强制性可转换债券(A),其中最高约75亿美元将支付作为计划对价,最高约1129.36万美元将支付作为重组支持协议同意费用及最高约277.64万美元将根据与项目小组订立的工作费用安排支付作为工作费用;

本金总额最高约54.43亿美元的强制性可转换债券(B),作为计划对价支付;

本金总额最高约为0.39亿美元的强制性可转换债券(C),作为创兴银行双边贷款解决方案的一部分。

碧桂园表示,建议发行强制性可转换债券须待股东在股东特别大会上通过必要决议案后,方可作实。发行强制性可转换债券转换股份须待香港联交所上市委员会批准强制性可转换债券转换股份上市及买卖后,方可作实。

碧桂园此前发布公告,其境外债务重组方案在债权人会议上顺利通过。在两个债务组别的投票中,均获得出席并投票的债权人中超过75%债权金额的赞成票。其中,组别一(银团贷款组别)赞成票对应债权金额占组别一出席并投票债权金额的83.71%,组别二(美元债及其他债权)赞成票对应债权金额占组别二出席并投票债权金额的96.03%,达成裁定通过的必要条件。

根据碧桂园公告,此次纳入境外重组范围的债务规模合计约177亿美元,折合人民币约1270亿元,重组完成后碧桂园预计降债规模约117亿美元,对应约人民币840亿元有息债务。在重组完成后,碧桂园预计将确认最高约700亿元人民币的重组收益,这将为碧桂园带来新的发展机遇。

据悉,碧桂园将于12月4日进行的聆讯上寻求法院认许该计划。若顺利通过,碧桂园将实现从风险缓释到财务结构升级的关键转折。

(文章来源:深圳商报·读创)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。