苏农银行2023年度现金分红比例创新低,中小股东反对声强烈

AI导读:

苏农银行2023年度现金分红比例创下七年新低,中小股东反对声音强烈。该行表示将留存未分配利润用于充实公司资本水平,提高抗风险能力。同时,该行已发行10亿元二级资本债,以应对资本充足率连续五年下滑的挑战。

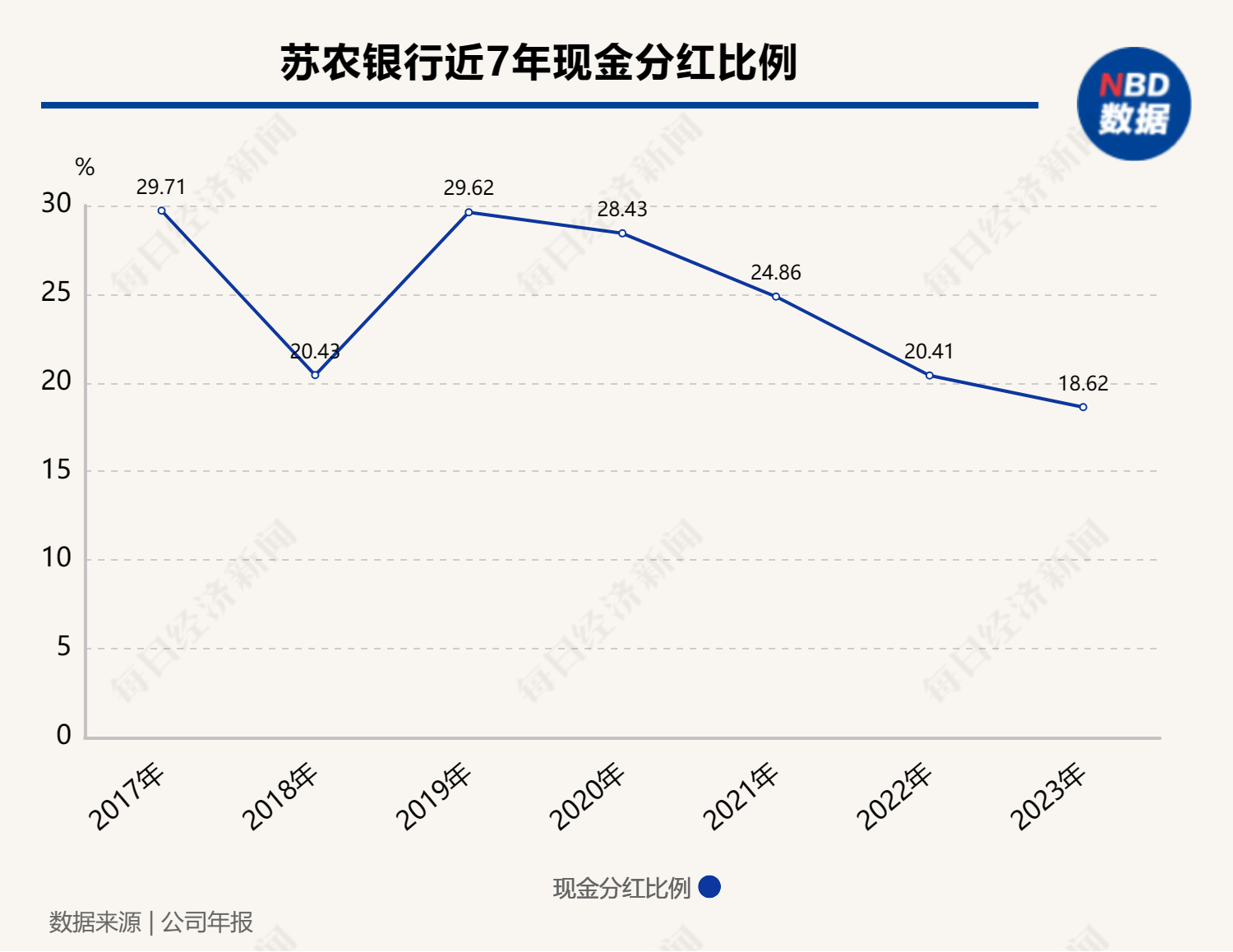

6月7日,苏农银行正式发放2023年度现金红利,每股派发0.18元(含税),总计3.25亿元,占本年度归属于上市公司股东的净利润的18.62%。这是该行自2016年上市以来连续第七年实施现金分红,但分红比例逐年下滑,2023年更是创下七年新低。

记者观察到,尽管苏农银行近年来营收和净利持续增长,2023年度归母净利润同比增长16.04%,但分红比例却逐年走低。该行在2023年年度股东大会上披露的分红方案,反对票超过1797万,占比4.6435%,中小股东反对声音尤为强烈。

苏农银行对此解释称,分红比例下降是综合考虑了国内外复杂经济金融形势、金融行业更趋严格的资本监管要求以及公司正处于转型发展阶段等多重因素。留存未分配利润将作为内源资本和业务发展资金,用于推动战略发展规划实施,提高抗风险能力,维护公司的持续健康发展和股东的长远利益。

值得注意的是,类似苏农银行这样分红比例较低的银行,在相关议案表决中均遭到不少小股东的反对。例如,贵阳银行和无锡银行在2023年度利润分配方案的表决中,反对票比例也分别达到3.53%和市值50万以下普通股股东反对比例13.73%。

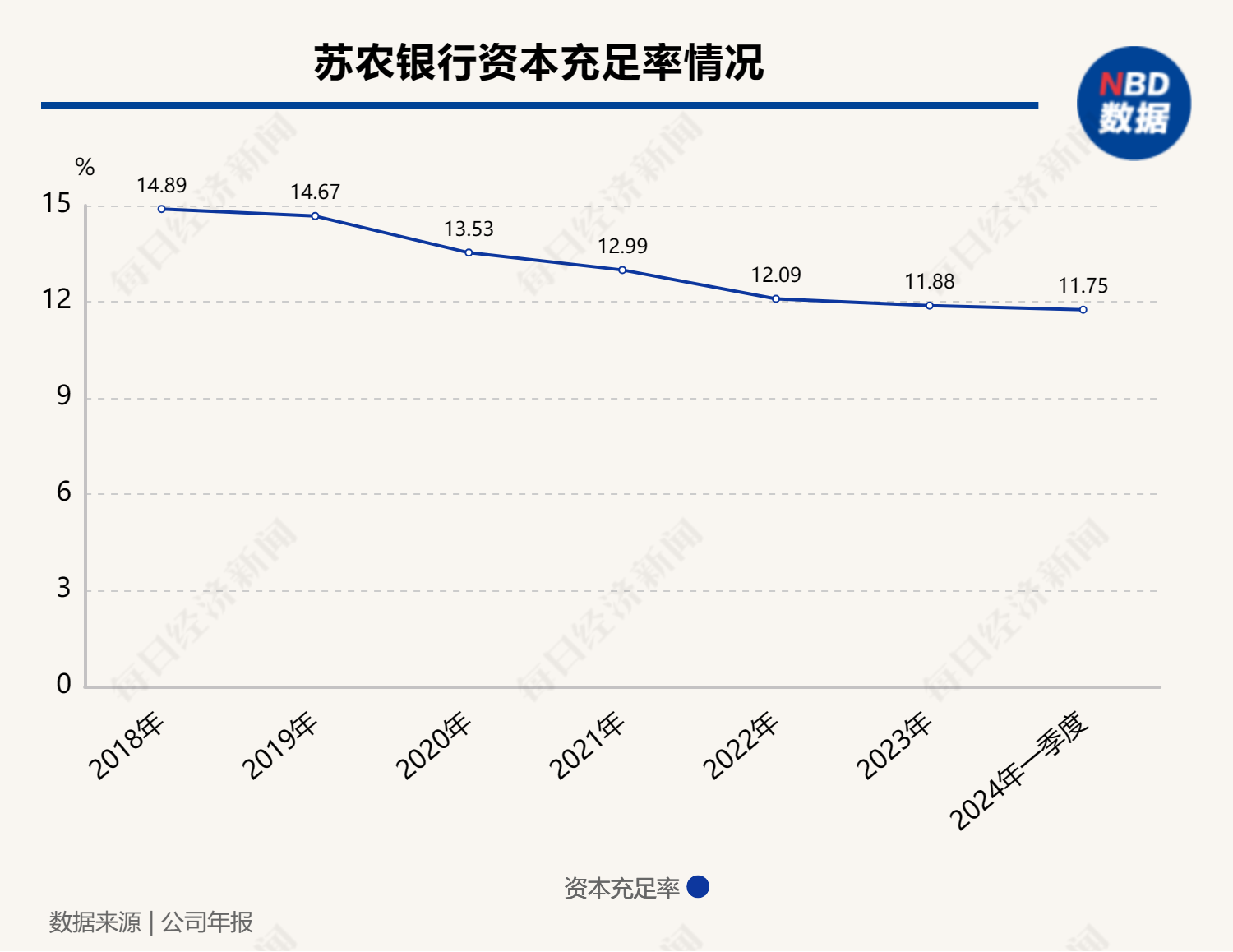

据申万宏源研报显示,2022年上市银行算术平均分红率约26%,股息率近5.4%位居所有行业第二。尽管近三年受息差下行影响,部分中小银行分红率有所下调,但整体仍高于2010年以来平均水平。然而,苏农银行的资本充足率却连续五年下滑,今年一季度已降至11.75%,面临较大的资本补充压力。

为应对这一挑战,苏农银行已发行完毕10亿元二级资本债,募集资金将用于充实公司二级资本,提高资本充足率。此举将有助于该行在未来的发展中更好地平衡“资本—利润—规模”三者之间的关系,确保持续稳健的经营。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。