主动权益基金四季度持仓动向深度解析

AI导读:

本文详细解析了2024年第四季度主动权益基金的持仓动向,包括仓位调整、风险偏好变化、风格转换、行业配置偏好、与北上资金对比及港股配置亮点等,为投资者提供重要参考。

2024年第四季度,主动权益基金的股票仓位微调至83.4%,较上一季度下降0.2个百分点。在资产配置结构上,港股与科创板的持仓比例显著上升,分别增加了2个百分点和1.8个百分点。港股的持续增配,主要得益于其全球估值洼地效应及盈利改善预期,而科创板则因其‘硬科技’属性,特别是半导体产业链自主可控方向受到追捧。

02 风险偏好回升,持股集中度略有下降

本季度,主动权益基金持仓中,‘PB>5倍’的市值占比继续提升,反映出公募风险偏好稳步增强。这得益于增量政策的密集出台,市场预期显著改善。同时,持股集中度结束了连续三个季度的上升趋势,略有回落,显示出基金经理在重仓股选择上存在一定的分化。

03 风格转换:增配制造、TMT、消费板块

从大类风格来看,第四季度主动权益基金主要增配了制造、TMT和消费板块,而减少了周期、医药、金融地产的配置。截至季末,TMT、制造、消费成为持仓‘压舱石’,合计占比高达70%。从历史分位数来看,TMT和制造的持仓均处于高位,而医药、金融地产、消费的持仓则相对较低。

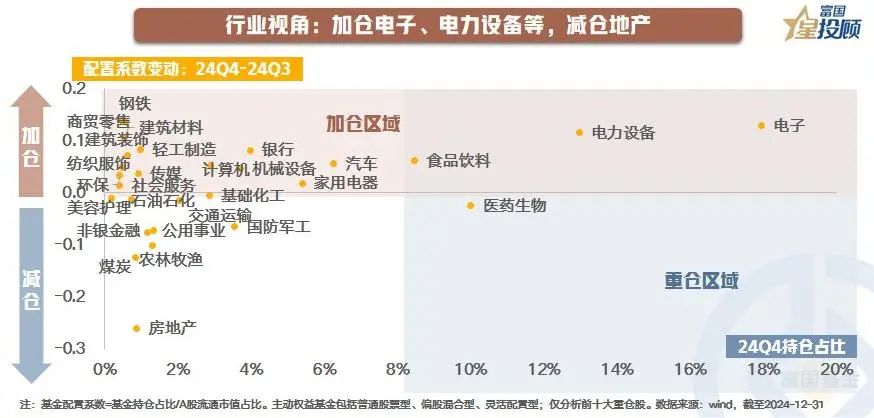

04 行业配置:电子、电力设备获增配,房地产、煤炭遭减持

在行业维度上,第四季度主动权益基金重点增配了电子和电力设备行业,同时减持了房地产和煤炭等行业。电力设备行业主要加仓风电和电池领域,看好其基本面困境反转;电子行业则主要加仓消费电子和半导体,受益于政策加码及自主可控主线的凸显。

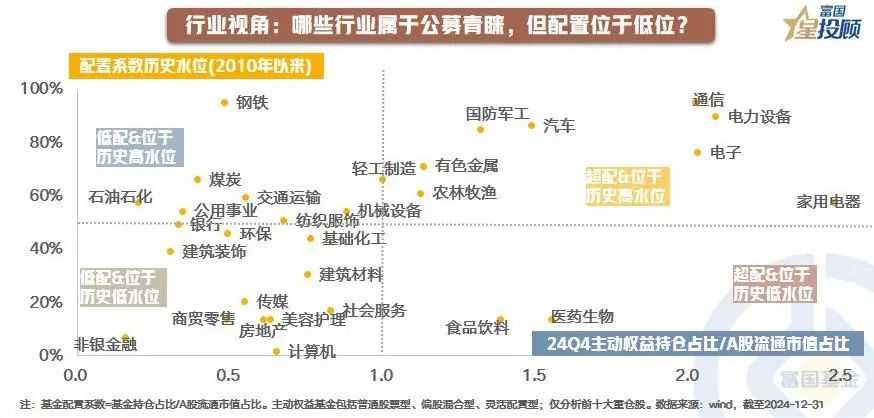

05 公募配置偏好:大消费超配但水位低,地产计算机传媒低配且历史低位

综合考虑主动权益基金相对A股的超配比例及其历史分位数,可以发现公募在成长方向尤其是通信上超配且配置水位较高;而地产、计算机、传媒则属于低配且位于历史低位;大消费则属于超配但配置水位较低的方向。

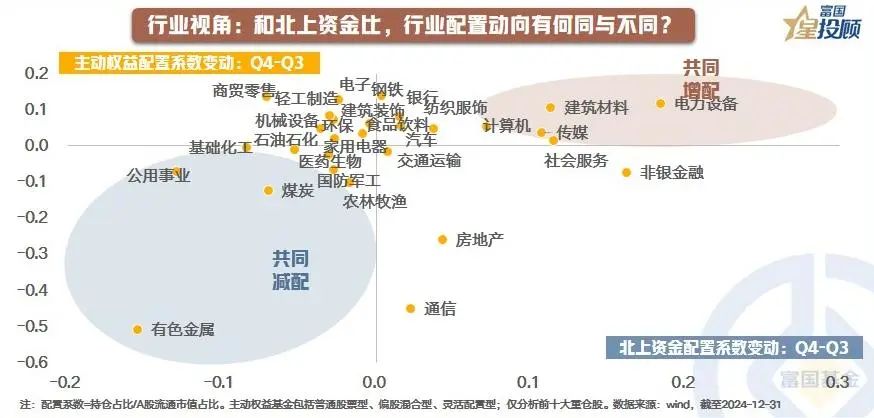

06 北上资金对比:电力设备、传媒获共识增配,零售、电子现分歧

与北上资金相比,主动权益基金在电力设备、建筑材料、传媒、计算机等行业存在共识增配,而在有色金属、公用事业、煤炭等行业则共同减配。分歧点在于,主动权益基金增配了零售、电子、轻工等行业,而北上资金则增配了通信、地产、非银等行业。

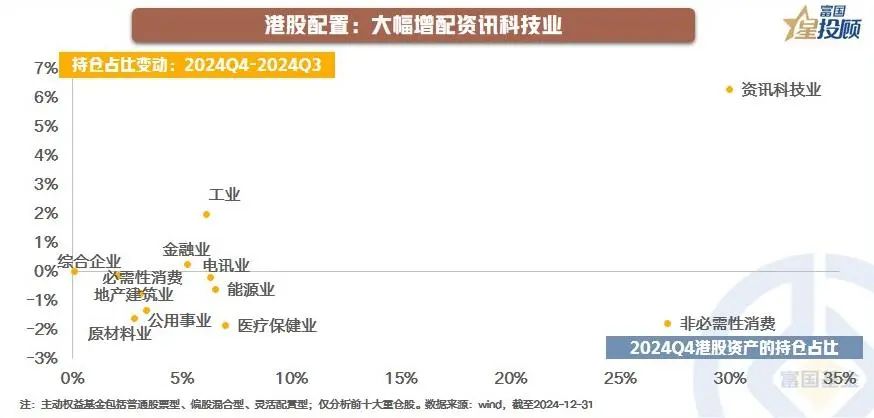

07 港股配置亮点:资讯科技业成第一大重仓方向

在港股配置上,主动权益基金大幅增加了对资讯科技业的持仓,较上一季度抬升了6.3个百分点,成为第一大重仓方向。这主要得益于港股科技板块在2024年的利润韧性及AI浪潮推动下的科技龙头突破预期。

(文章来源:富国基金,数据仅供参考)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。