央行大规模逆回购操作稳定春节前流动性

AI导读:

本文报道了中国人民银行为对冲公开市场逆回购到期、现金投放等因素影响,于2025年1月22日实施了11575亿元14天期逆回购操作,以维护春节前市场流动性充裕。文章还分析了此次操作的市场反应和未来流动性展望。

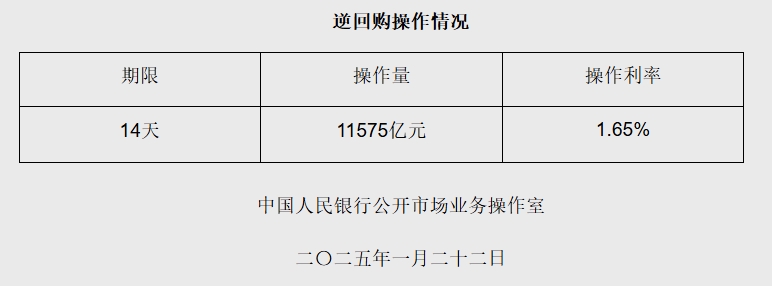

据中国人民银行官方网站发布的信息,为有效对冲公开市场逆回购到期、春节前现金需求增加等多重因素导致的流动性压力,中国人民银行于2025年1月22日实施了大规模的逆回购操作。此次操作以固定利率、数量招标的方式进行,投放了总额高达11575亿元的14天期逆回购,操作利率维持在1.65%的水平。

考虑到当日有9595亿元的逆回购到期,央行通过此次操作在公开市场上净投放了1980亿元流动性,这也是央行连续第八个交易日实现净投放。尤为值得一提的是,本次11575亿元的逆回购投放规模,创下了14天期逆回购操作的历史新高。

近期,受中期借贷便利(MLF)到期、缴税缴准高峰期以及春节前现金需求增加等多重因素影响,市场短期流动性呈现边际收紧态势。为应对这一挑战,央行在1月21日和22日连续两天实施了14天期逆回购操作,以稳定市场预期。

业内专家对此表示,春节前夕,央行重启14天期逆回购操作属于季节性调控措施。由于14天期逆回购期限较长,能够跨越整个春节假期,因此体现了公开市场操作的灵活性和前瞻性。预计春节过后,央行将恢复常规的7天期逆回购操作。

展望未来,资金面收敛压力有望逐渐缓解。民生证券分析师谭逸鸣指出,在支持性货币政策立场下,流动性的平稳均衡仍是政策的主要目标。同时,随着政府债券发行量逐渐增加,大型银行负债端资金压力加大,可能需要央行进一步加大流动性投放力度。历史上,春节期间资金面通常面临收敛压力,但央行往往会通过加大逆回购投放等方式进行对冲。

东方金诚首席宏观分析师王青则认为,央行此次开展历史最大规模的14天期逆回购操作,旨在有效对冲大额7天期逆回购到期带来的流动性缺口,并在节前适度向市场投放流动性,以避免资金面出现大幅波动。

市场反应方面,1月21日,资金利率全线下行。上海银行间同业拆放利率(Shibor)隔夜品种下行5.6个基点至1.779%,7天品种下行10.7个基点至1.906%。回购利率方面,DR007加权平均利率下降至2.0324%,虽仍高于政策利率水平,但已显示出一定的下行趋势。上交所1天国债逆回购利率(GC001)也下降至2.349%。

王青进一步分析指出,考虑到央行已在上月实施了高达1.4万亿元的买断式逆回购操作,提前向市场释放了较大规模的中期流动性,因此本月26日的MLF操作将继续保持较大规模的缩量,以持续淡化MLF操作利率作为政策利率的色彩。综合当前市场流动性安排、债市调控及宏观经济运行态势来看,春节前降准的可能性已经不大。

招联首席研究员董希淼表示,未来在适度宽松的政策基调下,央行将继续灵活运用多种货币政策工具,向市场注入更多短期、中期和长期流动性,以确保银行体系流动性充裕。这将有助于保障春节前后金融市场的平稳运行,继续加大对稳增长、促消费、扩内需的支持力度,为2025年宏观经济实现良好开局创造更加适宜的货币金融环境。

(综合来源:中国人民银行网站、经济参考报、证券日报、中国证券报)

(文章来源:21世纪经济报道)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。