平安人寿密集增持H股银行股,险资举牌潮延续

AI导读:

2025年初,平安人寿再次成为险资举牌主角,密集增持H股银行股,包括邮储银行、工商银行等,延续了自2024年底以来的增持趋势。此举凸显了险资在低利率、资产荒及新会计准则下的资产配置需求,H股银行股的高股息率成为险资偏爱的投资标的。

2025年初,保险资金(险资)举牌动作延续去年的趋势,平安人寿再次成为举牌主角,而目标依旧锁定在银行H股。据中国保险行业协会(保险协会)披露,平安人寿近期通过平安资管增持邮储银行H股至5%,触发举牌条件。此番举牌不仅标志着2025年险资举牌大幕的正式拉开,也延续了自2024年底以来平安人寿密集增持H股银行股的态势。

自2024年12月以来,平安人寿不仅增持了邮储银行和工商银行H股至举牌线,还多次加码招商银行、建设银行等上市银行的H股。这一连串动作显示,平安人寿正积极南下“扫货”,瞄准的是H股银行股的高股息率。

平安人寿密集增持H股银行股

具体来看,平安人寿于1月8日通过平安资管增持邮储银行H股716.8万股,涉资超3000万港元,持股占比达到约5.01%。而早在2024年12月20日,平安资管已受托平安人寿增持工商银行H股4500万股,耗资2.19亿港元,持股占比提升至15%。随后,平安人寿继续增持工商银行H股,持股比例已攀升至16.01%。

此外,平安人寿在2025年1月10日还增持了招商银行H股189.25万股,持股占比突破5%的举牌线。同时,平安集团及平安资管亦在2024年12月中旬至2025年初期间,多次增持建设银行H股及农业银行H股,持股占比均超过5%。

统计显示,在短短一个月左右的时间内,中国平安及其子公司已在港股市场密集加仓五家银行股,涉及资金达数十亿港元。

H股银行股成险资“心头好”

银行股一直是险资偏爱的投资标的,尤其在低利率环境、优质资产荒以及新会计准则实施的背景下,H股银行股的高股息率特性更加凸显其投资价值。此轮中国平安举牌的银行H股股息率普遍超过5%,符合险资对稳定收益的追求。

业内人士指出,银行股的分红表现稳定,叠加分红收入的免税效应,是险资的重要投资选择。而H股市场整体估值水平较A股更低,股息率优势更加突出,且通过港股通投资并连续持有满12个月取得的H股股息红利所得,依法免征企业所得税,这进一步适配了保险资金长期持有的特点。

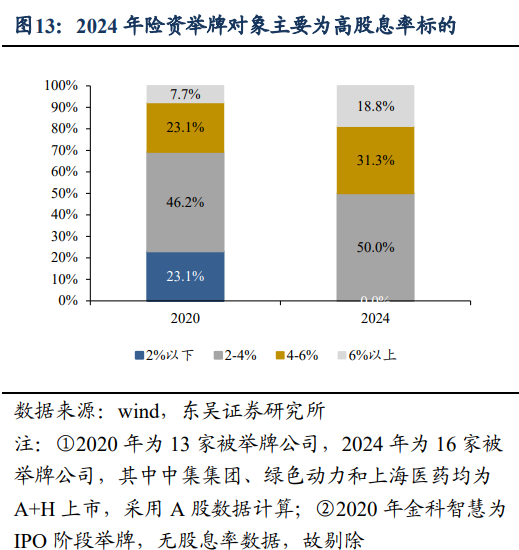

数据显示,2024年险资举牌中,H股上市公司占比高达60%,显示出险资对H股银行股的青睐。此外,险资此轮举牌潮还受到低利率、资产荒及新会计准则的共同影响。新会计准则下,险资需要在股票投资的收益与波动之间做出选择,而配置长期股权投资或采取高股息策略成为改善这一问题的有效途径。

展望未来,多数业内人士认为,在分红险销售占比预计提高、偿付能力考核边际松绑以及长端利率下行等因素驱动下,险资权益配置或有所提升,举牌行为也有望继续。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。