山东黄金百亿发债融资计划出炉,定增尚未获批

AI导读:

山东黄金宣布计划发行不超过100亿元的公司债券,以满足经营发展需要。此前其定增募资计划尚未获批,并受到交易所问询。此次发债融资将用于偿还有息负债、补充流动资金等,旨在调整公司负债结构,支持业务发展。

前面说要定增股权再融资尚未获批,如今山东黄金巨头转而宣布发债融资计划!

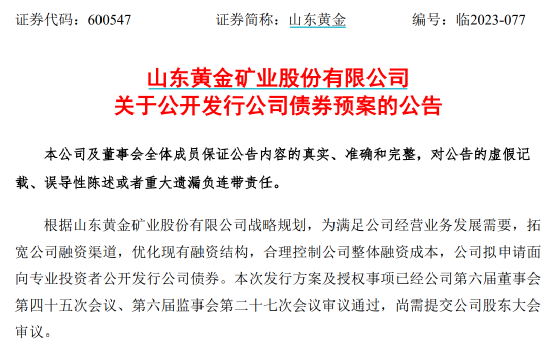

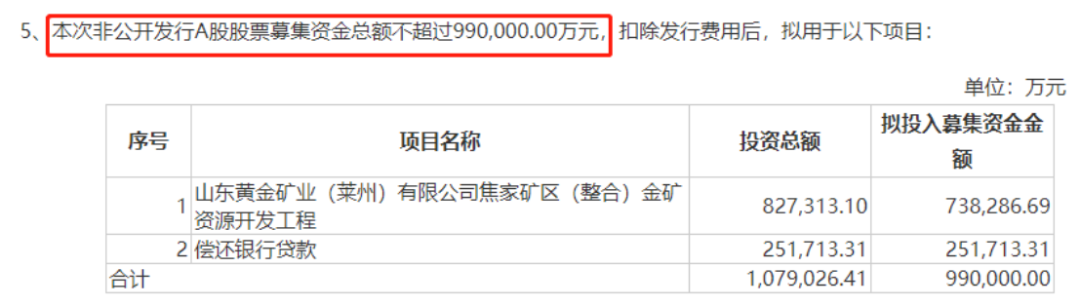

近日,黄金股巨头山东黄金发布公告,计划发行不超过100亿元的公司债券,以满足公司经营业务发展需要,拓宽融资渠道,优化融资结构,并合理控制融资成本。此前,山东黄金曾预告拟定增募资不超过99亿元,后修订为不超过73.83亿元,但该定增再融资计划尚未获得批准,并受到交易所对其融资必要性的问询。

对于此次发债融资的用途,山东黄金明确指出,募集资金将用于偿还有息负债、补充流动资金、项目建设及运营、股权投资以及法律法规允许的其他用途。此举旨在调整公司负债结构,支持公司业务持续发展。

上周五,中国证监会表示,将科学合理保持IPO、再融资常态化,并加强一、二级市场的逆周期调节,以更好地促进市场协调平衡发展。在此背景下,山东黄金的百亿发债计划备受市场关注。

根据公告,本次债券注册发行规模不超过100亿元,发行对象为专业投资者,不向公司股东优先配售。债券期限不超过25年(含25年),可以为单一期限品种,也可以为多种期限的混合品种。债券的发行将在经过上交所审核并完成证监会注册后,以一次或分期形式在中国境内公开发行。

同时,山东黄金还披露了公司的财务数据。截至2022年末,公司总资产为907.22亿元,其中货币资金为96.34亿元,交易性金融资产为29.6亿元。2022年,公司归母净利润为12.46亿元。

值得一提的是,在百亿发债公告之前,山东黄金还在准备定增募资计划。然而,该计划在实施过程中遭遇了上交所的问询,要求说明在持有大额货币资金、财务性投资的情况下进行本次融资的必要性、合理性。此后,山东黄金对定增预案进行了修订,将拟募集资金总额调整为不超过73.83亿元。

尽管如此,山东黄金的定增计划仍未获得批准。为确保向特定对象发行股票工作的延续性和有效性,山东黄金于今年8月15日召开了董事会、监事会,审议通过了延长定增股东大会决议有效期的议案。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。