李迅雷:中国长线资金入市比例低,需多举措提升投资能力

AI导读:

中国人民银行行长潘功胜宣布了两项结构性货币政策工具,但中长期资金入市意愿仍显不足。文章分析了我国长线资金入市比例低的原因,并提出了扩大投资工具范围、拓宽投资渠道、设立保障金等建议,以期提高中国长线资金的投资能力。

李迅雷 | 立方大家谈专栏作者

引言

2024年9月24日,中国人民银行行长潘功胜宣布了两项结构性货币政策工具:一是创设证券、基金、保险公司互换便利,支持机构获取流动性;二是创设股票回购、增持专项再贷款,引导银行提供低成本贷款支持回购和增持股票。同时,证监会等部门制定了《关于推动中长期资金入市的指导意见》,但中长期资金入市意愿仍显不足。

长线资金入市比例低的原因

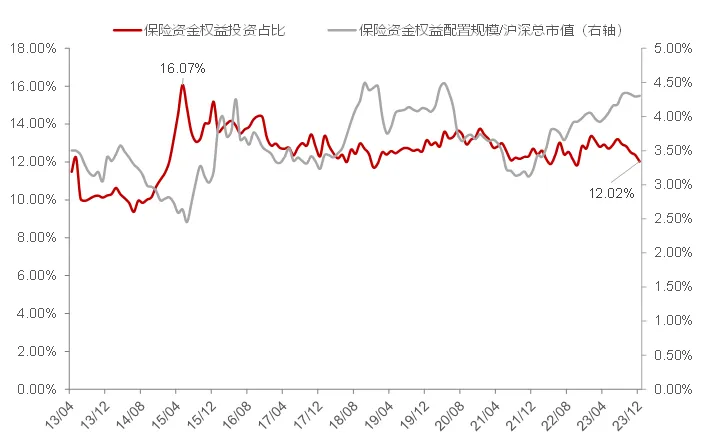

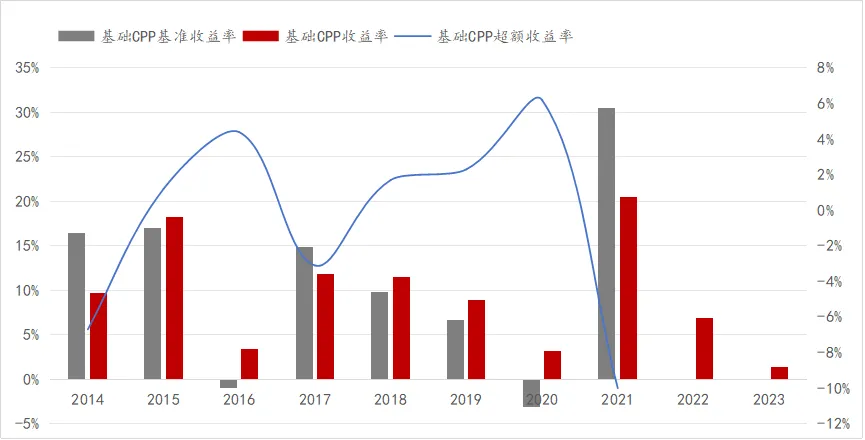

我国养老金、保险资金等权益投资占比仅为10%至20%,远低于国际水平约50%的水平,也远低于政策规定的上限。社保基金和保险资金在面对市场波动时表现出谨慎态度,其权益投资占比持续保持在较低水平,且有下降趋势。这种差异显示出我国长线资金对权益市场的参与度不足。

以社保基金为例,尽管其投资上限提高至40%,但权益配置比例并未明显提升。保险资金入市比例也保持在较低水平,且综合收益率有所下降。这些数据表明,无论是社保基金还是保险资金,在面对市场波动时都表现出了极为谨慎的入市态度。

市场流动性工具的双刃剑效应

我国资本市场仍存在结构性矛盾和问题,制约了中长线资金入市的积极性。主要表现为股票市场波动性大、上市公司质量参差不齐、价值投资理念尚未深入人心;债券市场制度建设滞后、信用风险事件时有发生;衍生品、另类投资领域与成熟市场相比有差距。

证监会等部门制定的指导意见提出了三方面举措:大力发展权益类公募基金、完善“长钱长投”的制度环境、持续改善资本市场生态。这些措施与互换便利政策形成互补,共同为增量资金入市创造有利条件。但这些短期政策在发挥“灭火器”作用的同时,也需要严格的配套机制来防范风险外溢。

互换便利工具可以增强市场的应急能力,提高应对危机的效率,维护市场稳定,提振投资者信心。但任何救市工具都不是万能的,可能加剧市场的“助涨助跌”效应,不利于市场的长期稳定增长。

长线资金步入股市的提升空间

培育壮大养老金、保险资金等中长线资金力量在成熟市场中发挥着中流砥柱的作用。以美国为例,公共和私人养老金规模巨大,是股票、债券等多层次市场的重要参与者,发挥着“压舱石”和“稳定器”的功能。

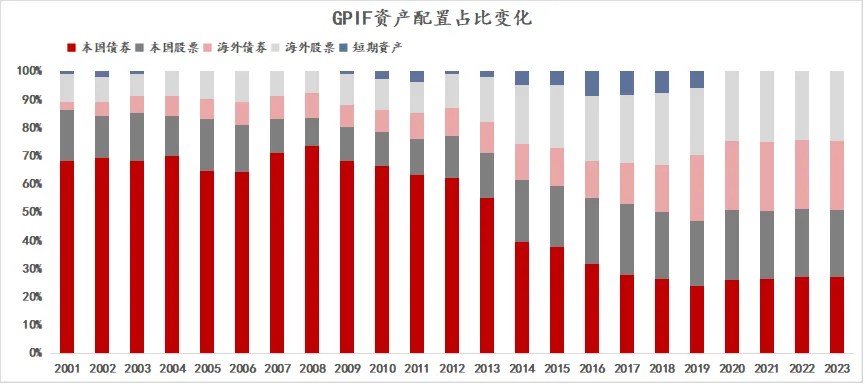

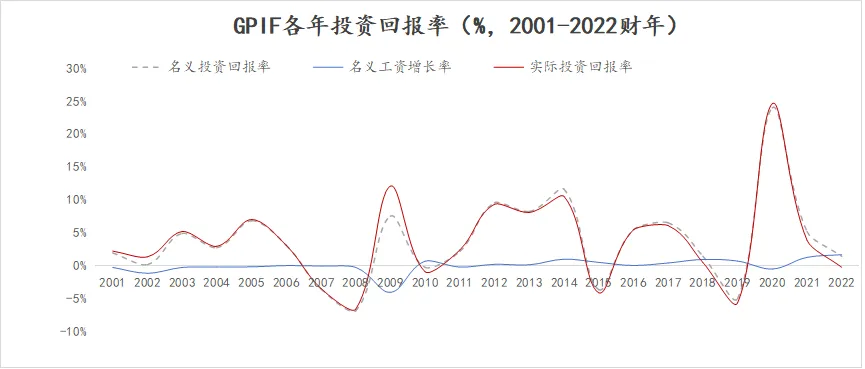

海外长线资金在投资工具运用、风险管理、资产配置等方面也有诸多值得借鉴之处。例如,美国养老金广泛使用衍生品工具对冲风险,在私募股权、房地产等领域也有较高配置。荷兰、瑞士、英国等国家的养老金更是将多元化、全球化的资产配置发挥到了极致。

为了释放我国长线资金的活力,推动资本市场高质量发展,可以从扩大长线资金的投资工具范围、拓宽投资渠道、为长期资金安全设立“保障金”等方面考虑。

建议扩大养老金的投资工具范围,优化风险对冲策略,允许使用更多金融衍生品进行风险管理。同时,进一步放开对长线资金的海外投资限制,采取“直接+委托”模式与全球顶级资产管理公司展开深度合作。此外,国家层面应尽快设立A股市场平准基金,为长期投资提供一定保障,增强机构逆势投资的信心。

这些举措有望提高中国长线资金的投资能力,促进资本市场国际化进程,增强中国在全球金融体系中的影响力。同时,也将为中国的养老金体系提供更强的财务支撑,有效应对人口老龄化带来的挑战。

(文章来源:大河财立方)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。