首批科创债项目迅速启动,券商承销竞争激烈

AI导读:

中国人民银行与中国证监会联合发布《关于支持发行科技创新债券有关事宜的公告》。新政发布后,首批科创债项目迅速启动发行,计划发行总规模达2458.55亿元。头部券商展现碾压优势,中小券商积极抢滩市场。券商面临新挑战与机遇,将加大对科创企业和科创用途资金需求的支持力度。

5月7日,中国人民银行与中国证监会联合发布《关于支持发行科技创新债券有关事宜的公告》,旨在通过创新金融工具进一步疏通科技企业融资渠道,推动科技创新发展。

新政发布后,首批科创债项目迅速启动发行。据统计,在5月7日至5月16日期间,共有100只科创债计划发行,总规模达2458.55亿元。新政首次支持商业银行、证券公司等金融机构发行科技创新债券,期间共有14家券商公告发行18只科创债,计划发行规模256亿元,其中中信证券、国泰海通、招商证券等发行了多只科创债。

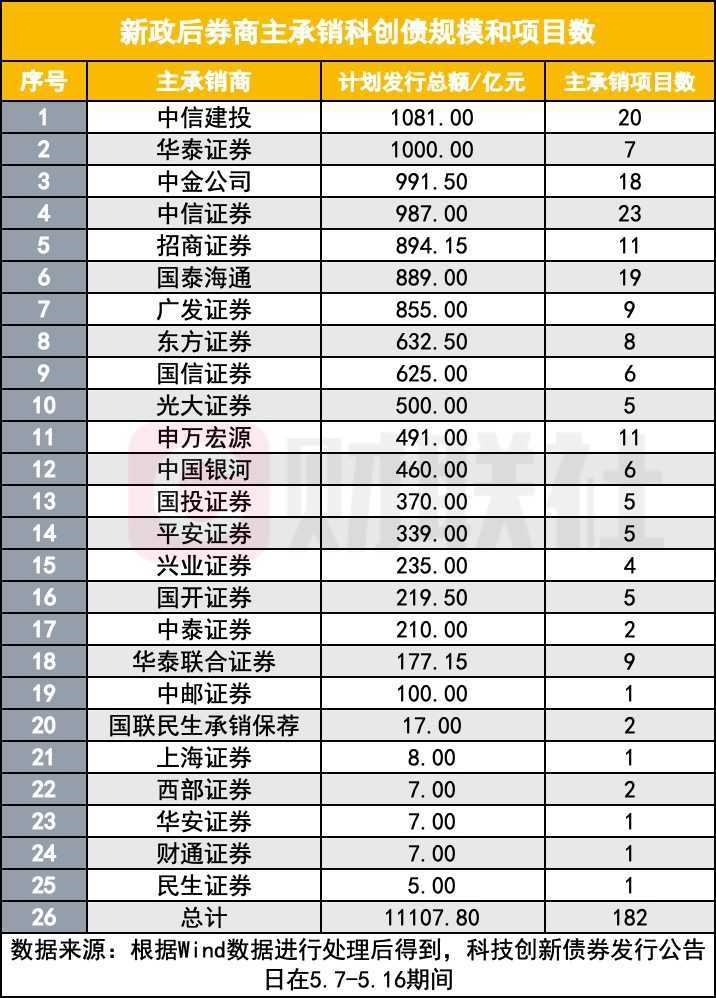

此轮发行热潮中,券商承销能力与市场策略备受瞩目。根据Wind数据,新政后首批公告发行的科创债主承销商排名出炉。头部券商在发行规模和项目数量上展现出强劲实力,中信建投、华泰证券、中信证券、中金公司等尤为突出。中小券商亦积极抢滩,东方证券、光大证券等实现突围。

头部券商展现碾压优势

中信建投、华泰证券等头部券商在计划发行总额和主承销项目数上遥遥领先,反映出其在资源获取、客户基础、专业能力等方面的明显优势,市场份额进一步向头部集中。

在计划发行规模上,中信建投以1081亿元的承销总额稳居榜首,占首批科创债总规模的近四成。华泰证券、中金公司、中信证券等也紧随其后,突破800亿大关。

中信建投不仅在承销总额上领先,其主承销的20个项目单均规模也高达54亿元,显示出在大型科创债项目上的绝对优势。例如,中信建投助力中国石化集团资本有限公司成功发行新一期科技创新公司债券。

华泰证券则专注于承揽大规模项目,主承销科创债计划发行规模同样突破千亿,项目数相对较少,但显示出在特定项目上的攻坚能力和资源整合能力。此外,华泰联合证券也主承销了多单科创债项目。

若以项目数量来看,中信证券则以23单的主承销项目数位居前列。尽管承销总额略低于中信建投,但项目覆盖范围更广,单均规模适中,体现了“多点开花”的策略。

中小券商积极抢滩市场

值得关注的是,部分中小券商也在积极突围。东方证券、光大证券等多家中小券商主承销了不止一个科创债项目,且承销规模较大。

例如,东方证券承销8单项目,规模达632.5亿元,成为中型券商中表现最亮眼的机构。光大证券、平安证券等也主承销了多个科创债项目。

这些中小券商通过差异化竞争策略,专注于特定领域或区域的企业,深入挖掘企业的科创潜力,为这些企业提供个性化的承销服务,从而在科创债承销市场中分得一杯羹。

券商面临新挑战与机遇

随着首批科创债项目的成功落地,新一轮竞争已经拉开序幕。市场普遍预期后续将有更多配套措施出台,为券商带来更大操作空间。

从行业趋势看,单纯比拼承销规模的时代已经过去,现在更关注“全链条服务能力”。部分券商已经开始探索“发债+投研+并购”的一站式服务模式。

然而,科创企业轻资产、高风险的特点也给券商带来了挑战。如何精准评估项目价值、建立有效的风险防控体系成为券商必须面对的问题。

多家券商表示,将坚守服务实体经济的初心使命,聚焦科技创新战略布局。未来将继续发挥自身牌照、专业、资源等优势,加大对科创企业和科创用途资金需求的支持力度。同时,持续创新债券市场,助力构建多层次债券市场,推动金融与实体经济深度融合。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。