春节假期AI与关税双重挑战下市场变局展望

AI导读:

本文分析了春节假期期间AI技术与特朗普关税政策对市场的影响,从AI冲击范围、外资对中国资产的态度、关税政策变化等多个角度进行了深入探讨,并展望了节后市场的可能变化。

春节假期见证AI与关税的双重挑战,市场迎来新变局。今年春节假期期间,全球金融市场先是见证了AI技术的“异军突起”,紧接着又遭遇了特朗普对中加墨关税政策的“突袭”,这两大事件共同构成了对“美国例外”主线逻辑的严峻考验。Deepseek的崛起打破了“AI=美国”的固有认知,而特朗普的关税政策则进一步加剧了市场的波动。

AI冲击下的市场反应与影响分析

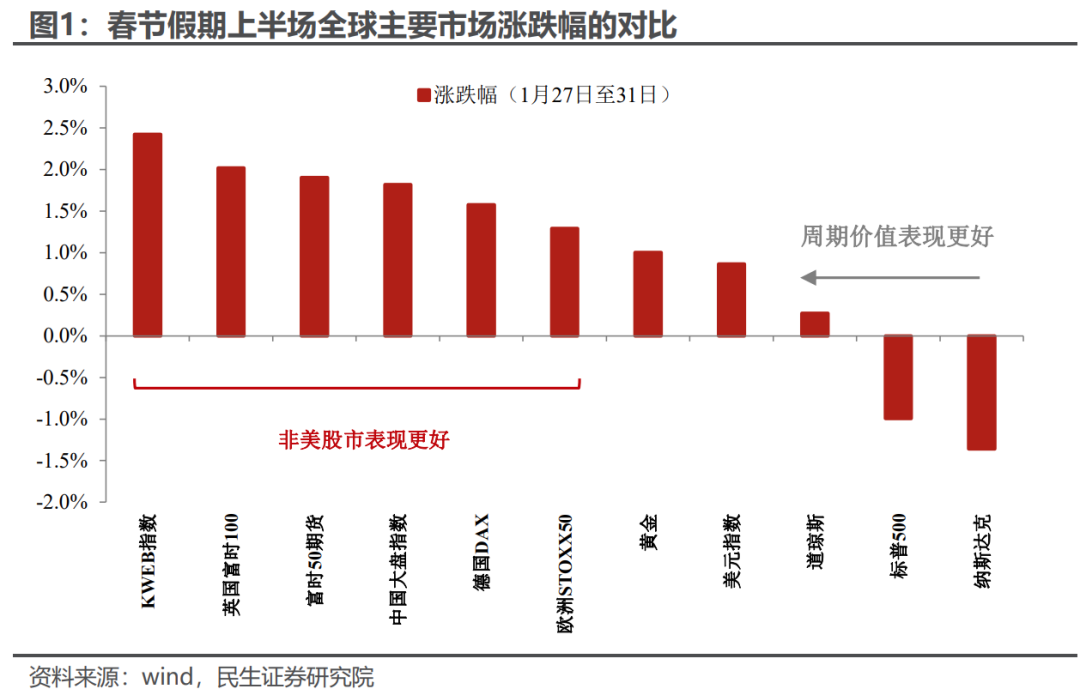

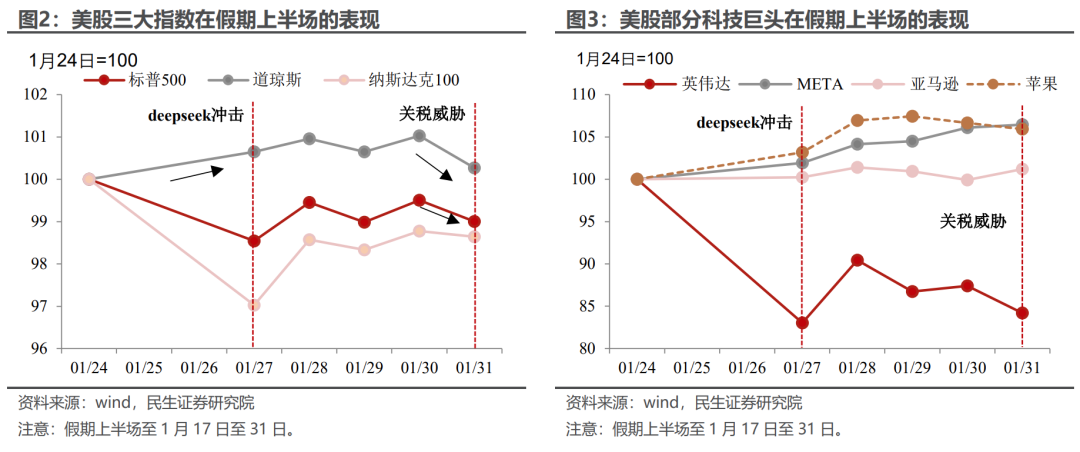

首先,从全球股市表现来看,AI的冲击挑战了“美国例外论”。春节期间,中国和欧洲股市的表现明显优于美国,美元指数也一度跌破107,显示出市场对美国经济的担忧。然而,AI冲击的范围相对有限,主要影响的是行业层面,而非整体宏观经济。尽管英伟达等科技巨头受到重创,但Meta和亚马逊等企业的表现却创下历史新高。

AI技术的冲击改变了行业模式和利润分配,带来了新的机遇和挑战。一方面,更便宜的训练成本和更高效的训练效率推动了需求和行业的增长,部分企业因此受益。另一方面,被寄予厚望的英伟达等企业则面临高利率和关税等风险事件的冲击,脆弱性和波动性被放大。

外资对中国资产的态度与结构性偏好

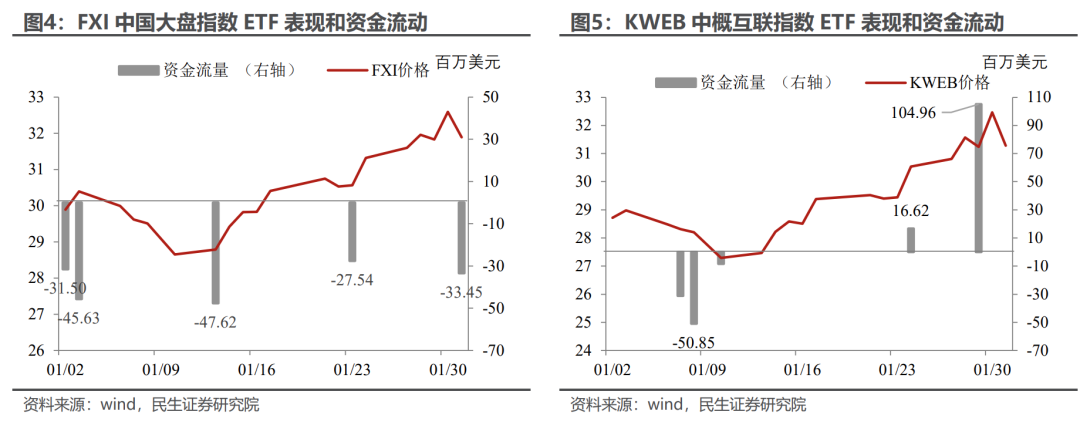

从微观层面来看,外资对中国资产的态度呈现出结构性偏好。通过观察FXI(中国大盘股指数)和KWEB(金瑞中概互联指数)ETF的量价表现,我们发现海外投资者在春节期间主要通过期权、期货等衍生工具博弈短期情绪和反弹。相比之下,KWEB代表的中概互联指数则吸引了大量资金流入,显示出外资对中国科技股的青睐。

这种结构性偏好可能会在节后映射到港股市场上。预计恒生科技的表现将好于恒生指数,而关税对科技板块的负面影响也可能减弱。Deepseek的逆袭案例为科技股提供了积极的市场预期。

关税政策的变化与中美贸易博弈

特朗普的关税策略在节前发生了显著变化,采取了“先加再谈、极限施压”的策略。与第一任期不同,特朗普2.0的关税政策更加灵活多变。在没有事先通知的情况下,他决定对中国加征10%的关税,这一政策将于2月4日(美东时间)生效。

预计中美之间将在第一季度主要围绕这10%的关税展开博弈。双方谈判的核心议题可能包括中国芬太尼出口、TikTok交易以及俄乌冲突缓解等。然而,短期内关税落地的负面影响更大,可能导致人民币(相对美元)出现结构性贬值。面对外部环境的结构性变化,汇率有必要进行结构性贬值以对冲风险。

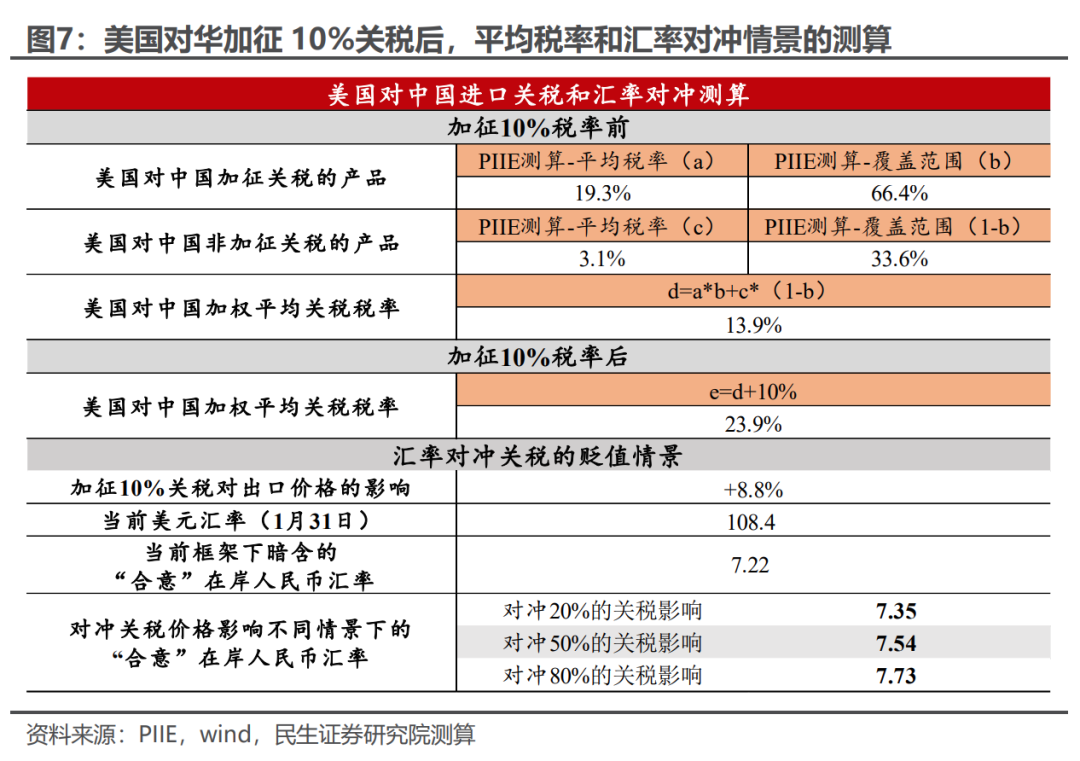

经过测算,美国对华加征10%关税后,美国对华平均关税将上升至23.9%,对出口商品价格的静态影响为上升8.8%。在此背景下,在岸人民币继续坚守7.30至7.33区间的必要性可能下降,而离岸人民币受到流动性和情绪的影响更大,顺势跌破1月低点的可能性上升。港股市场或因此面临压力。

综合分析与展望

综合而言,在这一轮AI和关税的对决中,关税的影响可能会略占上风。汇率可能出现的补贬叠加关税风险的重新定价,使得指数层面表现纠结,尤其是港股市场。然而,科技相关板块依旧存在结构性机会。

需要关注的是关税落地后境内宽松货币和积极财政政策的应对。随着节后政府债券发行的恢复和加速,降准可能被提上日程。境内流动性环境的改善将有利于科技和小盘股的发展。

风险提示:特朗普关税政策可能受到反制,存在超预期进一步加征的风险;此外,特朗普短期内迅速落地对全球普征关税可能导致全球经济大幅放缓、市场转向避险。

(文章来源:财联社,内容仅供参考,不构成投资建议)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。