跨境ETF市场遭遇监管刹车,高溢价风险引关注

AI导读:

跨境ETF市场近日遭遇监管刹车,多只跨境ETF因高溢价停牌。据统计,近5日涨幅最高的3只跨境ETF溢价率均超过10%,其中标普消费ETF溢价率超过50%。投资者应谨慎对待高溢价QDII产品,避免盲目跟风炒作。

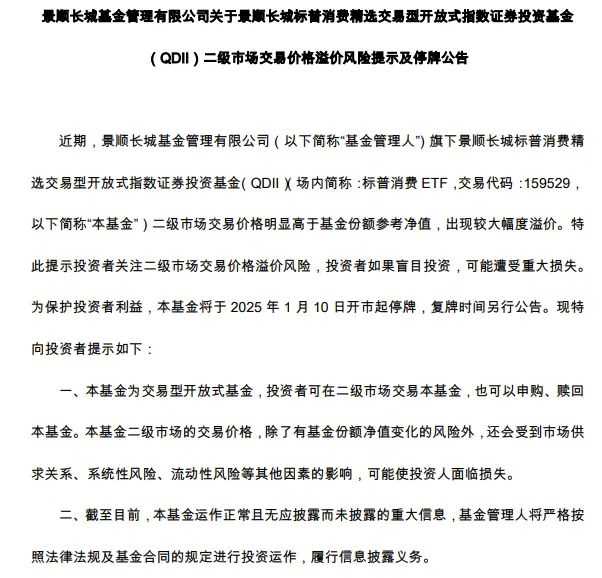

跨境ETF市场的狂热炒作近日遭遇了监管的刹车。1月10日,景顺长城基金发布公告,其旗下的标普消费ETF因二级市场价格明显高于基金份额参考净值,出现大幅度溢价,决定自当日开市起停牌,复牌时间将另行公告。类似的情况也发生在其他多只跨境ETF上,包括南方基金南方东英沙特ETF、嘉实德国ETF和国泰标普500ETF等,这些ETF同样在当日开市起宣布停牌。

据统计,截至1月9日收盘,近5日涨幅最高的3只跨境ETF分别是标普消费ETF、南方基金南方东英沙特ETF、嘉实德国ETF,溢价率均超过10%,其中标普消费ETF的溢价率更是超过50%。这些ETF在场内被资金“爆炒”,与其盘子过小也有关联,最小的场内份额仅1亿份出头。

跨境ETF的高溢价现象引发了市场的广泛关注。泰石投资董事总经理韩玮分析称,跨境ETF的合理折溢价通常主要源自境内外交易时间以及申购赎回时间差异以及ETF权重股的并购重组停牌造成的估值分歧,但此次高溢价更多是由于投资者被前期的赚钱效应吸引,盲目跟风小盘ETF造成。此外,标普500相关指数的投资在去年获得了众多投资者关注,也在一定程度上推动了跨境ETF的炒作。

然而,高溢价背后隐藏着巨大的风险。橡树资本创始人霍华德·马克斯在最近的备忘录中讨论了美股市场的泡沫风险,指出若以现在的市盈率买标普500,历史数据表明只能获得负2%—2%的10年收益率。目前场内正常交易的跨境ETF中,仍有19只场内价格相较IOPV溢价率超过5%,溢价率居前的跨境ETF主要包含纳指100ETF、纳指科技ETF、标普ETF等。

排排网财富理财师姚旭升认为,跨境ETF高溢价的原因主要有四方面:一是投资者对海外市场尤其美股表现看好;二是利用T+0交易机制短期频繁炒作;三是受限于QDII外汇额度,导致转向场内购买跨境ETF;四是在高溢价和高换手率的情况下,套利机制的有效性受到限制。他指出,跨境ETF的高溢价也反映出A股市场目前缺乏人气和赚钱效应,投资者对A股市场的信心不足。

尽管有数十家基金公司多次提示风险并采取停牌等一系列措施,但仍有资金不断涌入场内炒作跨境ETF。这反映出部分投资者或缺乏跨境ETF的基本常识,或怀着浓厚的投机赌博心态。因此,投资者应对高溢价QDII产品持谨慎态度,避免盲目跟风炒作。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。