豫能控股成功发行超短期融资券(乡村振兴)

AI导读:

豫能控股成功发行2025年度第一期超短期融资券(乡村振兴),发行规模5亿元,资金用于偿还有息债务和子公司营运资金补充,优化债务结构,增强运营能力。

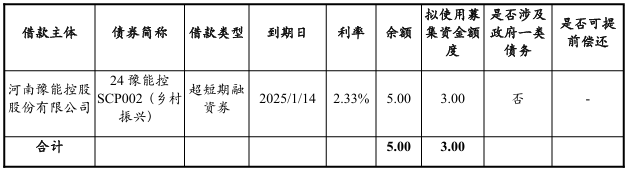

【财经聚焦】近日,河南豫能控股股份有限公司成功发行了2025年度第一期超短期融资券(乡村振兴),标志着该公司在乡村振兴领域的又一重要财务举措落地。

该期债券全称为“25豫能控SCP001(乡村振兴)”,发行规模达到5亿元人民币,票面利率为1.90%,期限为210天。债券的起息日设定为2025年1月9日,而兑付日则安排在2025年8月7日。此次债券发行的主要承销商、簿记管理人以及存续期管理机构由招商银行担任,而中信银行则作为联席主承销商参与其中。中诚信国际对发行人进行了综合信用评定,最终给予发行人主体信用评级AA+的高度评价。

资金运用方面,本期债券所募集的5亿元资金中,有3亿元将专门用于偿还有息债务,旨在优化公司的债务结构,降低财务成本。而剩余的2亿元则计划用于发行人子公司的营运资金补充,以增强其子公司的运营能力和市场竞争力。这一资金分配方案充分展现了公司在财务管理和战略规划上的深思熟虑与前瞻布局。

(文章来源:大河财立方)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。