2024证券业强监管年:12月券商收52张罚单

AI导读:

2024年作为证券业的“强监管年”,12月以来券商收到52张罚单,创下下半年单月最高纪录。经纪业务和投行业务成为违规重灾区,多家券商因场外衍生品业务和资管业务违规收到罚单。券商需加强内部合规和风险管理。

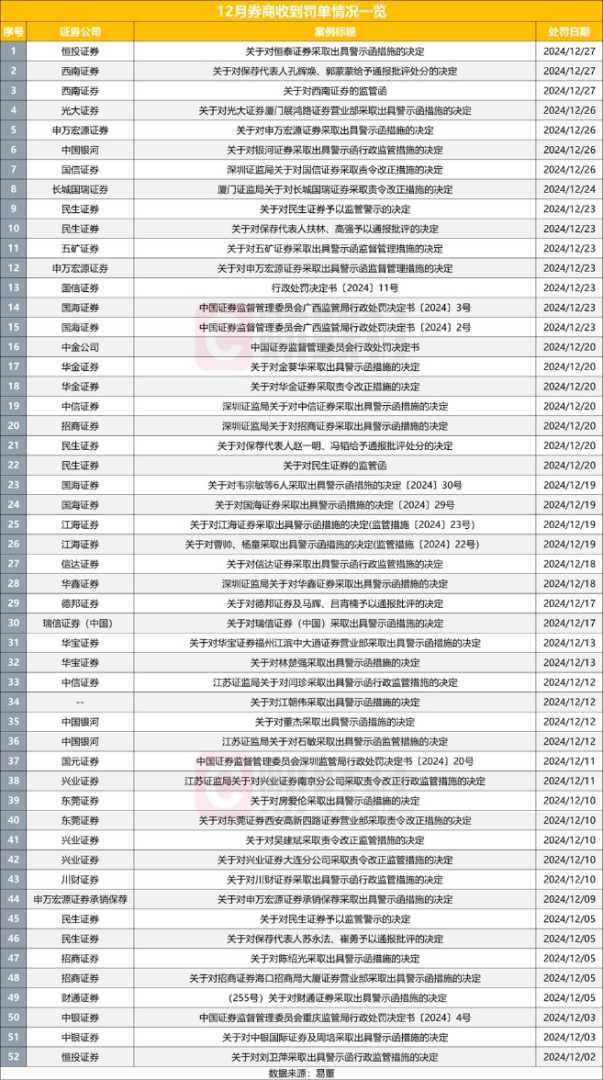

财联社12月31日讯 2024年作为证券业的“强监管年”,监管力度在年底显著增强,券商收到的罚单数量急剧上升。据统计,仅12月以来,券商便已收到52张罚单,创下下半年单月最高纪录,这一数字是去年同期的1.5倍。

截至12月30日,至少27家券商牵涉其中,罚单包括机构罚单31张和人员罚单21张,共涉及36名从业人员被问责。经纪业务依然是违规的“重灾区”,占比高达42.31%,涉及14家券商。投行业务也是监管重点,共有14张相关罚单,8家证券公司被罚。此外,时隔半年多,多家券商再次因场外衍生品业务和资管业务违规而收到罚单。

经纪业务的违规案例主要集中在投资顾问、客户经理等违法买卖股票、代客理财等方面,此类罚单共计10张。投行业务的违规则主要体现在报告尽职调查不规范、出具的文件存在重大遗漏或虚假记载等方面。在处罚情形上,一案多罚较为常见,多张罚单中保荐机构和保代共同受罚。

近期,证券行业对衍生品业务的监管也持续加强。12月份,共有5张罚单与场外衍生品业务违规相关,全年共有9张。这些罚单涉及的问题包括适当性管理不到位、内部控制和风险管理不足等。银河证券、申万宏源证券、国信证券等因多项违规行为收到罚单。

同时,12月份券商资管业务领域也出现了多起违规事件。今年以来,包括甬兴资管、兴证资管、国信证券等在内的多家券商因资管业务违规被罚。违规事项涉及私募资产管理业务投资管理不规范、为银行理财规避监管要求提供便利等方面。

针对资管业务违规问题,券商需构建全面的内部合规框架,强化风险管理措施,并持续监控与改进。定期开展合规培训,提升全员风险意识和合规能力,确保风险管理措施能够落地执行,形成垂直化管理,并整合境内外操作风险典型案例和行业经验,强化风险管理的前瞻性。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。