摩根士丹利预测美国资产未来一年将反弹

AI导读:

近期,穆迪下调美国主权信用评级,导致“抛售美国”论调再起。摩根士丹利策略师团队预计,美国资产将在未来一年内反弹,标普500指数预计将达到6500点,10年期美国国债收益率将降至3.45%。

近期,穆迪下调美国主权信用评级,加上新的支出法案对联邦赤字影响的不确定性,导致“抛售美国”的论调再度兴起,严重冲击了美国资产。

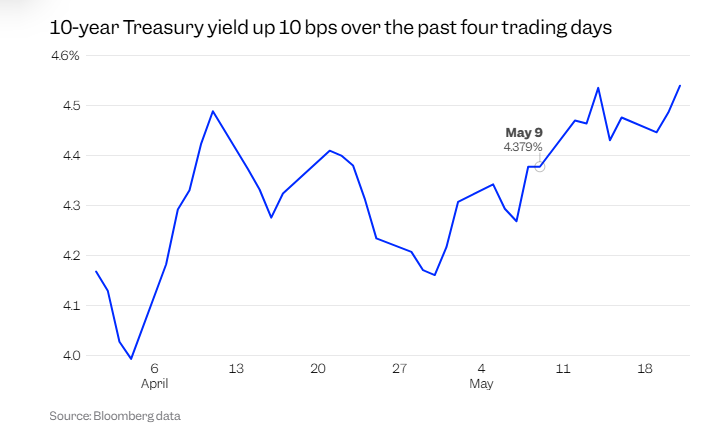

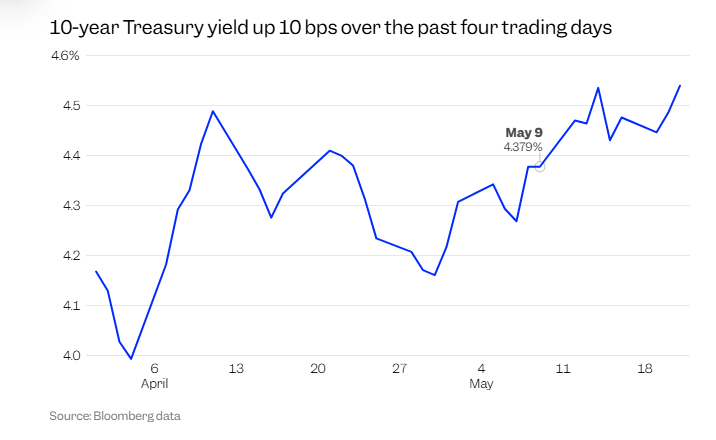

标普500指数在近两日内下跌约1%,而10年期美国国债收益率(与债券价格成反比)在短短四天内飙升了10个基点。尽管美国资产近期遭遇抛售,但摩根士丹利(Morgan Stanley)的策略师团队预计,美国资产将在未来一年内反弹,并超越全球同行表现。

他们表示:“我们反对外国投资者会或应该大量抛售美国资产的观点。”

摩根士丹利的策略师们给出的理由很简单,即“没有更好的选择”。

“‘别无选择’——这依然是当前的主题,”策略师们在最新报告中写道。

具体预测如下:

股票方面:

尽管未来两个季度波动性将继续主导市场,但美国股指明年预计将逆转当前趋势。摩根士丹利预计,到2026年第二季度,标准普尔500指数将达到6500点,较当前水平上涨11%。

该行指出:“2026年美联储降息、美元疲软,以及人工智能驱动的效率提升的更广泛实现,将有助于盈利增长。”

摩根士丹利还表示,与此同时,不断升级的贸易紧张局势已经消除了最大的下行风险,这意味着市场不太可能在短期内再次触及4月份的低点。宽松的政策议程和2026年预期中的七次降息,将推动估值高于平均水平。

债券方面:

尽管10年期美国国债收益率攀升,但摩根士丹利认为这只是暂时现象。该行预计,区间波动将持续到第四季度,届时投资者将开始考虑2026年降息的可能性。

摩根士丹利预计,到2026年中期,10年期美国国债收益率将降至3.45%。

总体而言,摩根士丹利认为投资者并未以更持久的方式撤离美国资产,尽管在4月份关税引发的混乱期间,这种情况似乎有可能发生。

“全球股票基金撤离美国的力度与上个季度指数权重的变化相当,并未出现显著变化。外国人持有的美元债券数量达到历史最高水平,这表明世界其他地区仍有美元资产的买家,尤其是优质美元资产。”该行分析师写道。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。