全球金融市场波动与国内政策稳步实施

AI导读:

4月初,美国“对等关税”政策落地引发全球金融市场波动。伴随风险偏好下降,美元指数跌破100。在此背景下,我国10年期活跃券收益率快速下行。预计全球将长期处于贸易谈判窗口期。国内政策稳步实施,央行强化逆周期调节。关注美联储降息动向及国债市场动态。

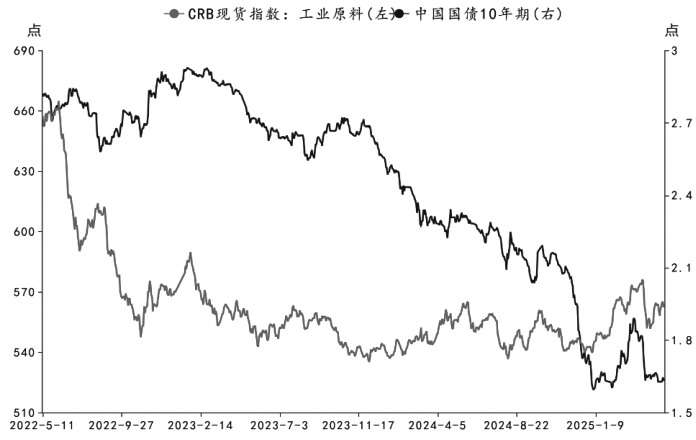

4月初,美国“对等关税”政策落地,引发全球金融市场剧烈波动。伴随风险偏好骤降,国际资本加速流动,美元指数跌破100,地缘纷争加剧,市场不确定性骤增。在此背景下,我国10年期活跃券收益率从1.8%快速震荡下行至1.6%,并持续在低位运行。利率曲线方面,短端呈现扁平化,中长端相对平稳。

全球经济发展前景不明朗

特朗普政府掀起“关税战”后,转向“对等关税”政策,对盟友施加谈判压力。随后,美国宣布“90天关税豁免”,推进双边谈判,释放中美谈判后可大幅降税信号。中国迅速反击,欧洲考虑反制。英美协议框架不具“范本效应”,未来谈判达成一致可能性低,路径扑朔迷离。中国、日本、韩国和东盟10国会议,同意启动新贷款机制加强地区金融安全网。

预计全球将长期处于贸易谈判窗口期,区域合作能否回归成经济发展前景看点。

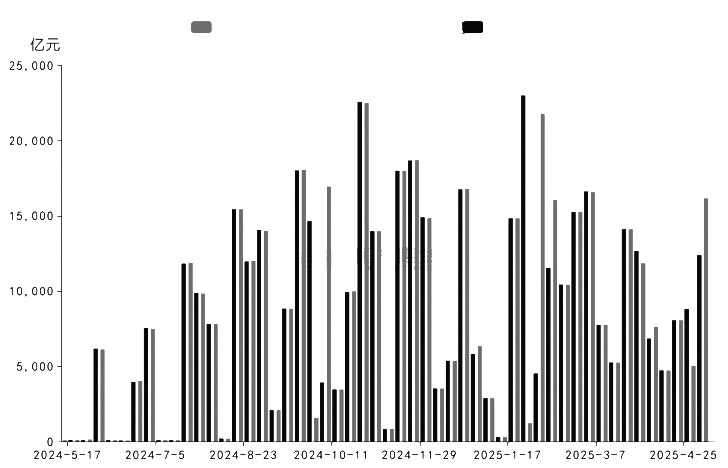

图为央行公开市场操作情况

国内政策稳步实施

美元指数下行缓解人民币贬值压力,金融、汇率稳定与降成本相互约束,压力最大时段已过。5月7日国新办发布会公布金融政策,4月政治局会议后,政策逐步落地。货币政策发力、金融助房市稳定、增强资本市场活力,政策力度大、创新多,超预期,增强市场信心、稳定增长、促平稳发展。关税谈判进展及实体经济影响待观察,投资者需关注政策对冲关税负面影响效果。

关注美联储降息动向

5月美联储维持联邦基金利率4.25%~4.50%,符合预期,继续缩表。警示关税带来的滞胀风险,明确“不确定性增加”,观望情绪浓厚。特朗普指责未动摇美联储鹰派立场。

图为10年期国债和CRB现货指数走势

通胀与就业是美联储政策核心指标。美国经济面临“滞胀”困境,贸易战加剧物价成本及预期,影响经济增长。当前就业市场韧性强,但未来数据下跌风险累积。美联储降息将成为影响市场风险偏好关键事件。

国内政策“组合拳”落地,央行强化逆周期调节,加大中长期流动性供给,推出扩张信用工具。科技创新和技术改造再贷款增至8000亿元;支农支小再贷款增3000亿元;创设科技创新债券风险分担工具。预计5月和8月为发债高峰,单月规模或达2500亿元。政策基调下,降准降息已落地,期待国债操作、OMO提供流动性。全球金融环境复杂,汇市、债市、股市联动值得关注。

短期看,国债市场超跌修复近尾声,需等待新驱动。未来1个月,债市或区间震荡,关注收益率曲线陡峭化策略入场时机。

(作者单位:国投期货)

(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。