深度解析美元流动性现状及美联储应对策略

AI导读:

本文深度解析美元流动性现状,包括流动性层次分类、观测指标及当前状态。同时,探讨2季度决定美元流动性变化的核心因素,以及美联储的应对策略。文章旨在提供投资决策参考。

近期关于美元流动性危机的讨论甚嚣尘上,外化的资产表现便是美股、美债、美元“股、债、汇,三杀”。市场上有诸多宏大叙事,但更直接的逻辑才更贴近投资决策。本文聚焦于解决三大问题:

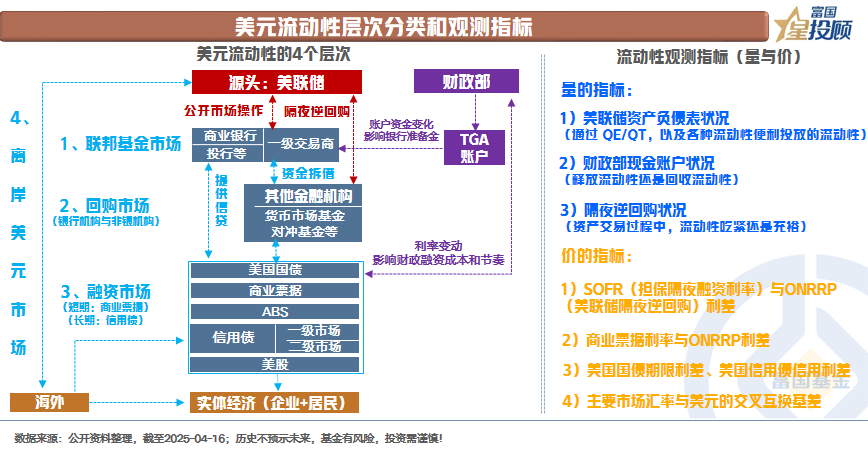

一是,当前美元流动性现状如何?有哪些可观测指标?美元流动性是一个宽泛概念,可划分为联邦基金市场、回购市场、融资市场及离岸美元市场四个维度,观测指标包括“量”与“价”两方面。

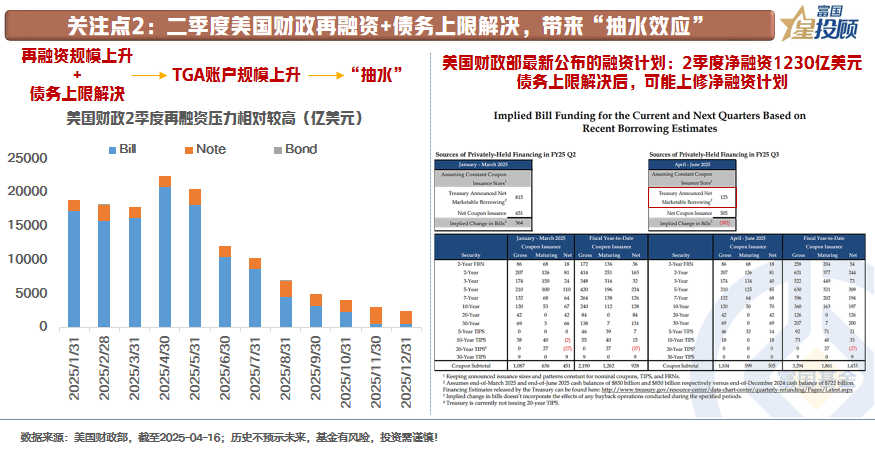

二是,2季度决定美元流动性变化的核心因素是什么?主要关注美债价格波动、美国财政再融资及债务上限解决、巴塞尔协议Ⅲ对非银资金压力的影响。

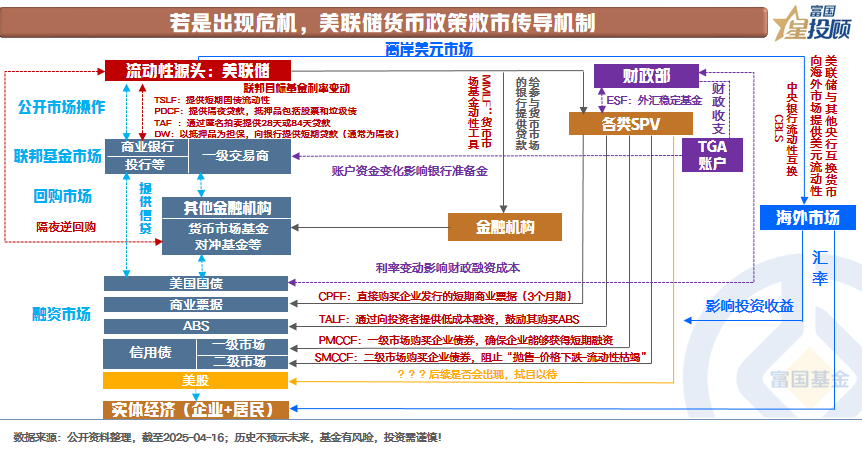

三是,美联储会如何应对?短期态度谨慎,非必要或不会提前介入,但时刻关注市场。若出现危机,美联储将运用丰富的货币工具箱进行救助。

(一)当前美元流动性现状

1)美元流动性层次分类和观测指标:美元流动性分为联邦基金市场、回购市场、融资市场、离岸美元市场四个维度,观测指标包括美联储持有证券状况、财政部现金账户状况、货币基金资金融出状态等“量”的指标,以及回购市场融资成本、商业票据市场利率、国债信用利差、离岸美元汇率基差等“价”的指标。

2)目前所处状态:流动性有所收紧,但距离危机状态尚有差距。数量指标显示,TGA账户和货币基金释放流动性;价格指标显示,资金价格有所上行。

(二)2季度美元流动性变化核心因素

1)美债价格波动:若美债利率波动过大,易引发基差交易亏损,导致流动性枯竭。

2)美国财政再融资+债务上限解决:财政融资将虹吸市场流动性,2季度美国财政有4万亿美元债务到期,且计划净发行1230亿美元国债。

3)巴塞尔协议Ⅲ:或增大非银资金压力,需关注监管放松推进情况。

(三)美联储应对策略

1)短期态度:非必要或不会提前介入,但时刻关注市场。控制住通胀预期成为美联储的铁律。

2)危机应对:美联储拥有丰富的货币工具箱,若真出现美元流动性危机,将下场救助。

(文章来源:富国基金)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。