美债暴跌引市场动荡,避险地位受质疑

AI导读:

周一,美国债券市场上美债突然暴跌,收益率回升至特朗普宣布对等关税前水平。市场动荡引发对美债避险地位的质疑,华尔街机构对抛售原因无明确共识,但猜测包括基差交易平仓等因素。美债隐含波动率指标飙升至年内新高,显示市场动荡加剧。

财联社4月8日讯 周一,市场焦点被“关税延期谣言”引发的美股过山车行情吸引,但更令人惊讶的是,美国债券市场上美债突然暴跌。过去24小时,上周还被视为“避险之王”的美债,收益率迅速回升至特朗普宣布对等关税前的水平。

这一历史性抛售导致中长期美债收益率暴涨20个基点以上,30年期债券收益率尾盘上涨近23个基点,创2020年3月以来最大单日涨幅。美债交易方式令人咋舌,与美股因“关税延期”传闻波动不同,美债收益率全天持续上涨,市场交易员坚决抛售。

早在上周五中国宣布对美关税反制措施时,美债价格触顶迹象已显现。美国市场遭遇“股债双杀”,只是美债下跌当时相对不明显,周一则彻底成为“避险资产”美债的暴跌日。

这一幕令华尔街绝望,在美元和黄金表现低迷的背景下,美债也证明其非完全安全的“避风港”。白宫高层渴望美债收益率下跌以“化债”,但美债昨日为何波动?债市异动背后有何隐情?

华尔街机构对美债抛售原因无明确共识,但猜测包括基差交易平仓、对冲基金抛售以满足保证金需求、关税威胁下“海外债主”可能减持美债等。

道明证券策略师表示,抛售反映“无所不包”式交易,跨领域基金去杠杆化导致“抛售一切”。基差交易平仓和现金需求是关键因素。

投资者和分析师提到利用国债价格与相关期货合约差异套利的对冲基金,它们削减风险敞口引发抛售。一位对冲基金经理表示,更广泛抛售正摧毁流动性。

美债隐含波动率指标美银MOVE指数飙升至年内新高125.7上方,显示市场动荡。

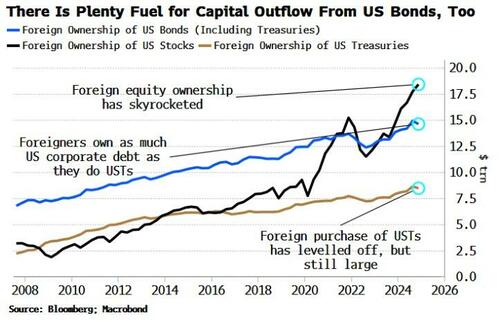

除了短线仓位和流动性影响,业内人士更担心特朗普关税措施冲击美债避险地位。交易商关注海外美债持有者是否减持,担心美债标售需求寥寥。

本周美国财政部将标售1190亿美元附息国债,需求面临考验。宏观策略师认为,美债正失去避风港地位,资本流出加速,经济衰退可能推高财政赤字,美债面临买家罢买风险。

俄乌冲突后,外国人持有美国国债更谨慎。海湖庄园协议讨论削弱信心,美元作为不受政治干预工具的原则受质疑。美债和美元不再是无风险工具。

无论如何,当资产被用作政治手段、面临供应过剩、发行国成为风险来源时,它便不再是无风险的。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。