全球资产2024回顾与2025展望

AI导读:

本文回顾了2024年全球资产表现,包括美股、黄金、日股、A股及国债等,同时展望了2025年海外与国内资产配置环境,并探讨了低利率时代下的资产配置策略。

01

2024年全球资产表现各异,A股实现绝地反击

投资界中,趋势投资与反转策略并行。2024年,趋势投资占据上风,比特币、黄金、美股及国内债券延续强势。然而,A股市场经历大幅下跌后,于年中迅速反弹,实现绝地反击。投资者面临“资产荒”与资产配置“过山车”式的挑战,如何在低利率时代实现稳健高收益,成为资产管理行业的核心议题。

02

美股2024:低波动高回报,历史罕见

2024年,美股在AI产业周期加速及宏观环境稳定下,盈利与估值双重扩张,标普500指数涨幅达23.31%,波动率仅为12.35%,实现“低波动+高回报”,此情况历史上仅次于1995-1996年。

03

黄金2024:屡破新高,再度封神

2024年,黄金因地缘政治风险、央行购金及美联储降息,最高突破2800美元/盎司。全球央行普遍增持黄金,以应对经济不确定性、通胀压力及美元依赖,中国、亚洲、欧洲及美洲黄金储备显著增加。

04

日股2024:突破历史高点

2024年二季度以来,日本“消费+投资”驱动的经济内循环初见成效,央行加息。日本股市屡创新高,日经225指数涨幅19%,交易额创历史最高,回购金额大幅增加。同时,日本10年期国债利率突破1%大关。

05

A股2024:绝地反击

2024年A股市场受经济走弱、财富缩水及预期悲观影响,但2月至5月及9月底出现两波反弹。政策预期及落地情况成为A股行情的关键。随着“924”政策拐点,A股成功反击。

06

国债2024:波澜壮阔的牛市,“卷久期”成主旋律

2024年,债券市场下行幅度为2014年以来最大,全年下行88bps。融资需求不足与居民资产配置偏好下降导致资产荒,央行货币宽松推动利率下行。信用利差压缩,信用债向久期要收益。

07

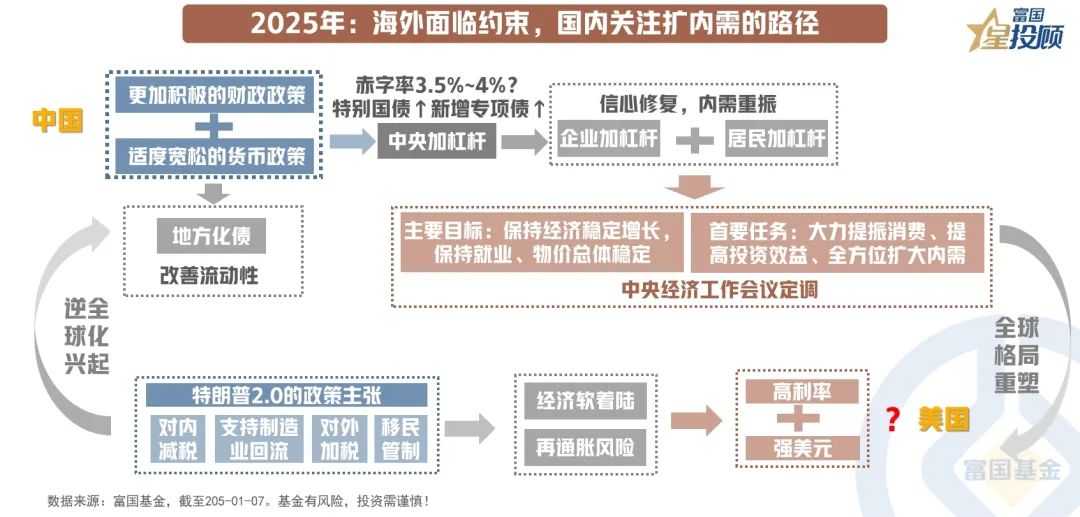

2025年:海外面临约束,国内关注扩内需

2025年,全球资产配置环境复杂。特朗普再次当选加剧逆全球化趋势,全球政策环境不确定性增加。中国经济政策底确认,扩内需政策力度与效果将成为检验行情的关键。

08

美股未来:迎接高波动

美股风险主要来自经济衰退与快速加息。目前美国经济保持韧性,美联储降息中,美股风险不大。但估值处于历史高位,未来波动率可能放大。

09

黄金未来:以变局思维看待

黄金价格与美债利率脱钩,受全球央行购金及美国财政赤字上升影响。未来美国经济韧性及地缘政治冲突缓解可能降低黄金收益,但美国财政赤字难以削减,全球央行购金趋势持续,黄金中长期对冲价值显著。

10

国内债券利率:适应低利率

2024年债市进入低利率阶段,票息收益有限。2025年需适应低利率环境,通过交易、久期策略及信用投资利率化寻求收益。

11

A股市场:信心比黄金更重要

“924”政策组合拳后,A股市场风险偏好回升,呈现行业轮动加速、主题投资活跃度上升等特点。2025年,在楼市股市稳定、财政政策积极、货币政策宽松的背景下,股票市场有望从流动性拐点过渡至基本面拐点,信心至关重要。

12

低利率时代资产配置思考

中国已进入低利率环境,资产配置需考虑相对确定性收益提前锁定及全球化配置思维,如黄金、A股、港股、美股、国内债券及海外债券等,以实现收益与风险控制平衡。

(文章来源:富国基金)

(原标题:全球资产2024回顾与2025展望)

(责任编辑:66)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。