天音控股6840万拿下酒便利控股权 加速布局酒类赛道

AI导读:

天音控股以6840万元成功竞得河南酒便利商业股份有限公司51%的控股权。此次收购背后是酒便利长达一年多的治理与经营动荡。天音控股表示将依托其全国性分销网络优势拓展酒类业务。

12月9日,阿里司法拍卖平台显示,共青城创东方华科股权投资合伙企业(有限合伙)(下称“华科基金”)以合计6839.96万元的总价,成功竞得河南酒便利商业股份有限公司(下称“酒便利”)51%的控股权。股权穿透后,这场收购的实际操盘手则是具有深圳国资背景的国内3C分销龙头天音控股(000829.SZ)。

6840万拿下控股权,酒便利告别动荡期

此次酒便利控股权拍卖分三笔标的进行,对应总股本的3%、18%和30%,起拍价合计6712万元,仅为9590万元评估总价的七成。竞拍过程中,仅3%股权标的引发9轮竞价,最终溢价30%成交,其余两笔均由华科基金底价拿下,整体成交价较起拍价仅小幅溢价1.9%,最终锁定6840万元的总对价。

根据拍卖公告,买受人需在2026年1月18日前完成余款支付并签署法律文件。交易完成后,原控股股东河南侨华的持股比例将从51%骤降至1.98%,华科基金将正式成为酒便利新的控股股东,而其背后的天音控股将实现对酒便利的间接掌控。

这一股权变更的背后,是酒便利长达一年多的治理与经营动荡。2024年9月,酒便利公告称无法与实控人、河南侨华实际控制人余增云取得联系,随后余增云因涉嫌百亿集资诈骗被警方立案调查并失联,直接引发酒便利融资环境恶化、供应链信心崩塌。

财务数据显示,2024年酒便利营收16.79亿元,同比微降3.89%,净利润却由盈转亏至1.09亿元;2025年上半年颓势加剧,营收暴跌37.1%至5.98亿元,净亏损扩大至6155万元,负债率攀升至74%,账面货币资金仅剩1400万元,流动性几近枯竭。

即便身陷困境,酒便利的核心资产仍具备稀缺价值。作为国内“酒类前置仓模式鼻祖”,酒便利2010年成立于河南,其打造的“20分钟送达”网络已在河南、北京、陕西等十余省市布局300余家门店,累计沉淀600多万会员,这套贴近终端的即时配送体系,被行业视为酒类流通领域的“基础设施”而非普通壳资源。

天音控股跨界操盘,布局酒类赛道

此次收购的核心操盘方华科基金,与天音控股有着深度绑定。公开信息显示,华科基金成立于2022年12月,由天音控股全资子公司天音通信联合创东方资本发起,目标规模13亿元,专注于产业互联网领域投资。天音通信累计出资4.2亿元,持有基金32.3077%份额,为第一大出资人,且在基金投资决策委员会中拥有关键席位,可对核心投资事务形成实质影响。

这并非天音控股首次涉足酒类赛道。2023年,华科基金便以6600万元认缴出资拿下酒仙网旗下“酒快到”60%股权,后者已在全国20多个省份200余座城市布局超500家连锁门店,主打酒类即时零售,与酒便利的业务模式形成天然互补。此外,华科基金还持有酒仙网络科技4.66%股权,已构建起覆盖线上平台、连锁门店、即时配送的多元酒类生态。

作为国内领先的智能终端服务商,天音控股手握苹果、华为等头部品牌全国代理权,构建了覆盖分销、零售、售后的综合渠道网络。

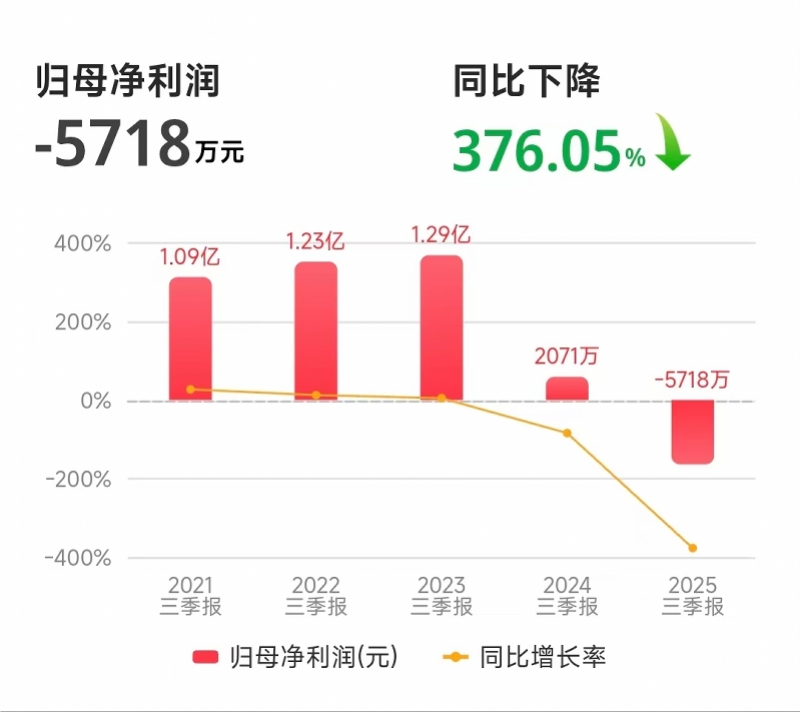

业绩方面,今年前三季度,天音控股实现营业总收入655.71亿元,同比下降5.50%;归母净利润亏损5718.14万元,上年同期盈利2071.38万元。虽然营收依然位列行业第一,但传统3C业务面临增长瓶颈,2024年公司通信板块收入同比下滑,扣非净利润亏损1.01亿元,亟须寻找新的利润增长点。

3C分销龙头缘何收购酒便利?天音控股相关负责人告诉南都湾财社记者,酒类业务虽非公司主营,但此前已有涉足。此次收购酒便利,核心逻辑在于依托企业全国性分销网络的根基优势,拓展高潜力快消单品赛道。

上述负责人表示,作为全国性销售公司,公司成熟的渠道体系让新产品销售的边际成本大幅降低,而酒类尤其是畅销酒品几乎无保质期限制,库存压力极小,存货等同于资产。

此外,负责人表示,公司手中积累了大量有现金储备、具备开店意愿的客户资源,这些客户未来有望拓展至酒类门店领域,成为酒类业务落地的重要支撑。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。