三季度商业银行监管指标揭示净息差收窄与非息收入占比下滑

AI导读:

国家金融监督管理总局发布2024年三季度商业银行主要监管指标,显示银行净息差进一步收窄,非利息收入占比也有所下降。业内建议银行加强成本控制,提升中间业务收入以应对压力。

日前,国家金融监督管理总局正式发布了2024年三季度商业银行主要监管指标情况。在效益性指标上,银行净息差持续收窄,非利息收入占比也呈现下滑态势。

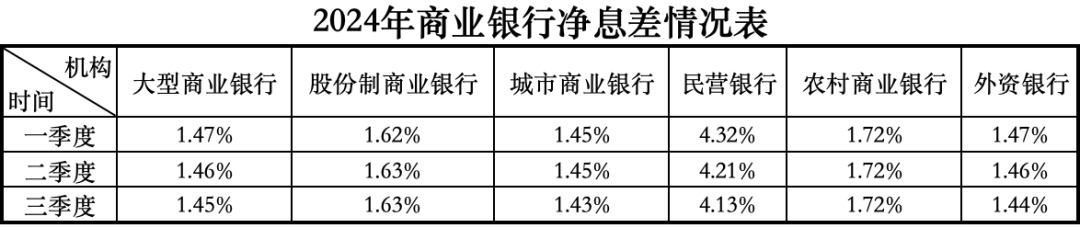

据该总局统计数据显示,今年三季度商业银行净息差已降至1.53%,环比二季度下降了0.01个百分点。具体来看,大型商业银行、股份制商业银行、城市商业银行、民营银行、农村商业银行及外资银行的净息差分别为1.45%、1.63%、1.43%、4.13%、1.72%及1.44%。其中,除股份制商业银行和农村商业银行的净息差保持稳定外,其余类型银行的净息差均有所下降。

与此同时,商业银行非利息收入占比也在持续下降,进一步影响了银行的营收增长。数据显示,今年三季度,商业银行非利息收入占比已从二季度的24.31%下滑至22.95%。

为应对净息差收窄的压力,商业银行纷纷采取措施控制负债成本。今年以来,银行存款“降息潮”持续蔓延,国有大行率先行动,股份制银行迅速跟进,地方银行也陆续加入。11月以来,多家银行包括福建华通银行、江西裕民银行、辽宁振兴银行等纷纷下调存款利率,部分银行降幅高达25个基点。

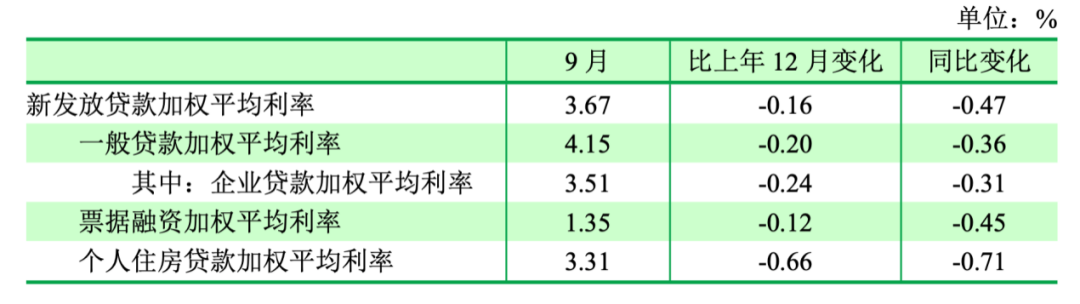

值得注意的是,随着商业银行不断压降负债成本,当前贷款加权平均利率水平也在不断下行。据2024年三季度货币政策执行报告显示,贷款加权平均利率持续处于历史低位。今年9月,新发放贷款加权平均利率为3.67%,同比下降0.47个百分点,其中个人住房贷款加权平均利率同比下降0.71个百分点。

业内专家指出,净息差收窄和非息收入下滑对商业银行构成了双重压力。招联首席研究员董希淼表示,LPR多次下降以及银行向实体经济减费让利,都对商业银行利润和净息差造成压力,因此下调存款利率、压降负债成本成为商业银行的必然选择。

在探索收入增量的过程中,多位业内人士建议,银行应夯实负债基础,提升资产端的资产质量,并加强运营成本和负债端成本管理。同时,银行应把握主动权策略,加强多维度的风险管理,进一步提升中间业务收入,创新服务以提高客户黏性。

数据来源:国家金融监督管理总局

数据来源:中国人民银行

(文章来源:中国证券报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。