格力地产重大资产置换,加速免税业务布局

AI导读:

格力地产公布重大资产置换报告书,拟将房地产业务置换为免税业务,进一步优化产业结构,提升盈利能力和可持续发展能力。

11月22日晚间,格力地产正式公布了其重大资产置换及关联交易的报告书(草案),标志着公司向免税业务转型迈出了重要一步。

格力地产宣布,计划以其拥有的上海合联、上海保联、上海太联、三亚合联及重庆两江100%股权,以及对横琴金融投资集团有限公司的5亿元借款,与珠海投资控股有限公司(简称“海投公司”)持有的珠海市免税企业集团有限公司(简称“免税集团”)51%股权进行置换。对于估值差额部分,双方将以现金方式补足。

公告披露,格力地产拟置入的免税集团51%股权交易价格约为45.79亿元。同时,格力地产拟置出的资产和债务总估值分别为55.05亿元和5亿元,差额约为4.26亿元。海投公司将在《资产置换协议》生效后15个工作日内,以自有或自筹资金向格力地产支付该差额部分的现金对价。

本次重组完成后,格力地产将逐渐剥离房地产业务,转而聚焦于免税业务,致力于构建以免税业务为核心,涵盖大消费运营等产业链布局的上市公司。

图片来源:免税集团官网

免税集团作为国内最早开展免税品经营业务的企业之一,其主要业务涵盖免税品销售。目前,免税集团运营的免税店包括珠海市的多个口岸免税店,如拱北口岸、九洲港口岸、港珠澳大桥珠港口岸及横琴口岸等。

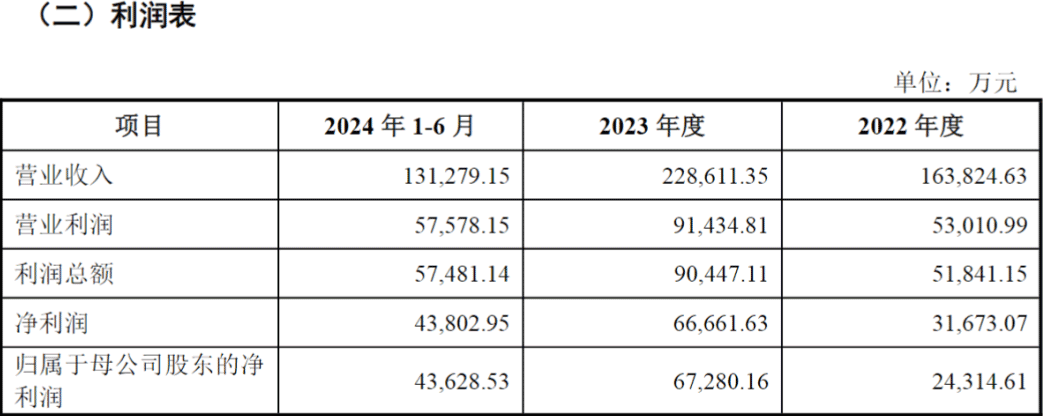

数据显示,免税集团在2023年全年及2024年上半年分别实现营业收入22.86亿元和13.13亿元,净利润分别达到6.73亿元和4.36亿元。

免税集团2022年至2024年上半年业绩,图片来源:格力地产公告

在交易前,格力地产的主要收入来源是房地产业务。然而,受多重因素影响,房地产行业整体发展速度减缓,格力地产近两年的净利润连续为负。

格力地产最近三年一期主要业绩情况。图片来源:格力地产公告

格力地产指出,通过此次交易,公司将注入盈利能力更强、发展前景更广阔的免税业务,同时剥离上海、三亚及重庆的房地产子公司股权及相关债务,这将显著提升公司的资产质量和盈利水平,增强公司的可持续发展能力。

根据致同会计师出具的报告,交易完成后,格力地产2024年上半年的营业收入预计约为19.36亿元,较交易前增加4274.36万元。免税品销售收入占营业收入的比重达到64.56%,成为公司的重要收入来源。免税品销售毛利约为6.29亿元,占总毛利的79.03%。此外,交易完成后,格力地产2024年上半年的净亏损预计将较交易前收窄5.43亿元,免税业务将显著缓解公司的亏损状况。

交易完成后,格力地产将进一步优化产业结构,逐步退出房地产业务,全力打造以免税业务为核心、围绕大消费运营等产业链布局的上市公司。根据格力地产的交易完成后业务整合计划,免税集团将以外延发展商业零售、仓储物流等现代商业业务为核心,上市公司将整合现有的大消费业务和免税牌照资源,提升免税业务的竞争力。

展望未来,格力地产计划在珠海市区、横琴和海南等地布局免税业务,并拓展全国机场等口岸免税业务,实现免税品销售的多品类、多业态发展。同时,借助上市公司平台优势,公司将加大对旅游零售供应链上下游成熟业务的拓展,聚焦以免税、保税、完税等业务为核心的大消费产业布局。

此外,格力地产于11月7日发布公告称,本次重组所涉及的置出公司评估事项已获得珠海市国资委的原则同意。

(文章来源:上海证券报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。