美联储议息日临近,市场加息预期扑朔迷离

AI导读:

随着美联储议息日的到来,市场加息预期变得扑朔迷离。尽管普遍预期美联储将加息25个基点,但后续货币政策路径仍不确定。美债收益率呈现涨跌互现态势,经济学家们对通胀和货币政策前景持谨慎看法。

随着美联储议息日的正式到来,利率市场交易员们的情绪显得愈发扑朔迷离。他们普遍预期,美联储将在今晚的会议上加息25个基点,但对于后续的货币政策路径却显得举棋不定。

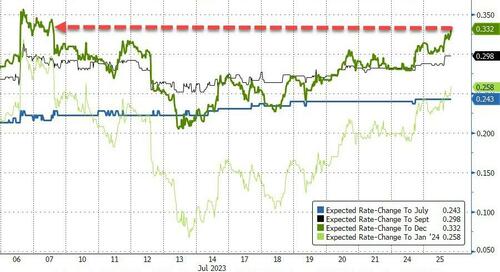

与未来美联储会议日期相对应的互换合约利率继续表明,美联储在本周的会议上将上调目标利率25个基点,同时市场还预测美联储在年底前可能还会再加息约10个基点。

这一预期意味着,在本周加息之后,美联储再次加息25个基点的可能性接近半数。

自2022年3月以来,美联储已累计加息10次,总计500个基点,最近一次加息发生在5月份,将联邦基金利率目标区间上调至5%-5.25%。而在6月的点阵图预测中,美联储官员曾预计年底前会再加息两次。然而,随着通胀数据的明显放缓,市场普遍预期美联储将在本周最后一次加息25个基点,为始于2022年3月的紧缩周期画上句号。

然而,在美联储即将发布7月决议之际,这一预期又变得不再那么明确。

在美债市场方面,各期限美债收益率周二整体呈现出涨跌互现的态势。其中,2年期美债收益率下跌3.5个基点至4.891%,5年期美债收益率上涨1.7个基点至4.176%,10年期美债收益率上涨1.3个基点至3.893%,30年期美债收益率则上涨0.4个基点至3.934%。

花旗集团经济学家Veronica Clark指出,“美联储官员应保留所有选项。即便在连续几个月的通胀数据下行之后,他们仍需保持谨慎,因为目前的形势还不足以让他们确信任务已经完成。”

哈佛大学经济学家Karen Dynan也表示,“尽管通胀似乎正朝着正确的方向发展,但我们可能仍仅处于漫长过程的起点。”

连被誉为“新美联储通讯社”的知名记者Nick Timiraos也在本周早些时候的文章中坦言,虽然美联储本周很可能加息25个基点,但鉴于今夏晚些时候通胀走势的不确定性,美联储后续的行动路径仍难以预测。

施罗德美洲多元化资产主管Adam Farstrup进一步指出,如果劳动力收缩和向绿色能源转型等长期动态导致全球价格持续上涨,美联储可能需要继续采取干预措施。他强调,尽管短期内美联储政策已导致通胀有所放缓,但鉴于美国宏观经济环境的复杂性,他持更为谨慎的立场,对股票市场持中性看法。

可以预见的是,如果美联储主席鲍威尔在今晚的议息会议上再次同时释放鹰派和鸽派信号,那么关于美联储何时结束本轮紧缩周期的悬念,将一直延续到9月的下次会议上。在此期间,美联储还将发布两份非农就业和CPI报告,外界也将更深入地了解货币政策对经济活动的影响。对于美联储而言,在控制通胀的同时避免造成不必要的损失,无疑需要获取并观察更多的数据。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。